Организации и ИП имеют право получить льготы по НДС: часть из них распространяется только на некоторые операции, а часть — на налогоплательщиков, которые соответствуют условиям. Разберемся, какие льготы нужно подтверждать по запросу налоговой и как это сделать.

Контур.НДС+ проверяет ошибки в реквизитах, разногласия в суммах, контрольные соотношения и коды видов операций

Кто имеет право на льготы по НДС

К налоговым льготам относят преимущества, предоставляемые отдельным категориям налогоплательщиков (п. 1 ст. 56 НК РФ). При этом НК РФ не содержит исчерпывающий перечень операций по НДС, в котором перечислены все льготы.

Операции, которые освобождены от НДС, перечислены в ст. 149 НК РФ. Но не все из них можно считать льготами, ведь часть операций не облагается налогом у всех, например, выдача займа, пожертвования имущества на благотворительность, раздача рекламной продукции стоимостью до 300 рублей.

От льгот по НДС из п. 3 ст. 149 можно отказаться, если они невыгодны. Для этого нужно подать в налоговую заявление не позднее 1 числа квартала, с которого вы хотите начать платить НДС в общем порядке (п. 5 ст. 149 НК РФ)

Вот некоторые операции, которые освобождены от НДС у отдельных категорий налогоплательщиков:

- медицинские услуги — в медицинских организациях и у ИП, которые занимаются мед деятельностью;

- продажа готовой еды — в столовых больниц и образовательных учреждений;

- услуги в сфере образования — в некоммерческих образовательных организациях с лицензией;

- изготовление лекарств для медицинских целей — аптеки;

- банковские операции;

- страховая деятельность страховщиков;

- услуги общепита — в ресторанах, кафе, барах, буфетах и пр., а также кейтеринг.

Есть необлагаемые операции, которые не признаются объектом обложения НДС для всех налогоплательщиков. Они перечислены в п. 2 ст. 146 НК РФ. В том числе продажа земельных участков. Их тоже нельзя назвать льготами в полной мере.

Если в компании есть облагаемые и необлагаемые НДС операции, она должна вести раздельный учет. Это нужно, чтобы правильно применять вычеты:

- входящий НДС по облагаемым операциям можно принять к вычету;

- входящий НДС по необлагаемым операциям учитывается в составе стоимости товара, работы, услуги.

Отсутствие раздельного учета лишает налогоплательщика права принимать входящий НДС к вычету и учитывать его в расходах по налогу на прибыль.

Единственная ситуация, когда входящий налог можно не распределять, — расходы на необлагаемые операции за квартал составляют не более 5% от общих расходов Но раздельный учет операций вести все равно нужно. Именно он поможет понять, какая сумма налога к каким операциям относится.

Ирина Одарич

Эксперт по НДС и прослеживаемости

Льготы НДС на УСН

С 2025 года плательщики УСН не освобождены от НДС по умолчанию. Если утеряно право на освобождение от НДС, льготы для УСН действуют аналогичным образом.

Так письмо Минфина от 23.07.2024 № 03-07-11/68747 подтвердило информацию, что по 149 статье НК РФ льготы НДС будут применяться. По второму пункту 146 статьи НК РФ операции на УСН также не будут облагаться НДС.

Статья по теме: Льготы по НДС: что нужно знать упрощенцам

Как отразить не облагаемые операции в декларации

Операции, не облагаемые НДС, отражаются в разделе 7 декларации. Его нужно заполнить если в налоговом периоде были операции освобожденные от НДС или не признаваемые объектами налогообложения (п. 2 ст. 146, 149 НК РФ).

В графе 1 следует указать код операции из приложения 1 к Порядку заполнения, утвержденному приказом ФНС от 29.10.2014 № ММВ-7-3/558. Например, для услуг общественного питания в ресторане — код 1011214.

В графе 2 указывается стоимость реализованных товаров, которые не облагаются НДС. Для освобожденных операций в графах 3 и 4 дополнительно следует указать стоимость приобретенных товаров, не облагаемых налогом, и суммы налога, не подлежащие вычету, соответственно.

Как подтвердить право на льготу для налоговой

Если в вашей декларации заполнен раздел 7, налоговая почти наверняка направит требование о пояснениях. Нужно будет подтвердить свое право на льготы. Срок — пять рабочих дней с момента получения требования.

Если вы получили требование в электронной форме, то перед этим должны в течение шести дней направить квитанцию о приеме. В итоге получается 11 рабочих дней на ответ.

Для подтверждения льготы можно направить в ИФНС реестр документов в электронном виде. Его форма и электронный формат утверждены приказом ФНС от 24.05.2021 № ЕД-7-15/513. По сути, это просто список документов, которые подтверждают право на льготу.

Согласно письму ФНС России от 12.11.2020 №ЕА-4-15/18589, Реестр можно отправить только по кодам, которые подпадают под п. 2 и 3 ст. 149 НК РФ и являются налоговыми льготами. Коды со статьями перечислены в приложении 1 Приказа ФНС РФ от 29.10.2014 № ММВ-7-3/558@.

При отражении операций в разделе 7 декларации по НДС абонентам поступают требования вне зависимости от того, какие коды операций отражены в этом разделе. При этом в требовании есть ссылка на п. 6 ст. 88 НК РФ. Эта статья разрешает истребовать пояснения и документы именно по льготным операциям, а не по всем, которые освобождены от НДС или не признаются объектами налогообложения (ст. 146, 149 НК РФ). Поэтому отправить электронный реестр можно только по льготе.

При отправке реестра с другими кодами операций, не попадающими под п. 2 и 3 ст. 149 и не являющимися льготой, на реестр придет отказ.

При попытке отправить реестр в Экстерне с другими кодами появится предупреждение: «Вы можете получить отказ, так как согласно письму ФНС России от 12.11.2020 №ЕА-4-15/18589 Код операции № не относится к п. 2 и 3 ст. 149 НК РФ и не подпадает под понятие налоговой льготы по пункту 1 статьи 56 НК РФ».

Ирина Одарич

Эксперт по НДС и прослеживаемости

Инспекция изучит реестр и попросит предоставить уже конкретные документы, по которым есть вопросы. На это дадут еще 10 рабочих дней.

Не обязательно подавать именно реестр, но только так не придется собирать полный пакет подтверждающих документов. Если подать пояснения не по форме или составить реестр в бумажном виде, документы нужно будет подготовить в полном объеме.

Инспекция учитывает уровень добросовестности компании, определенный по ее автоматизированной системе контроля (АСК-НДС). Если уровень низкий, будет достаточно 5% документов, если высокий — 40%. При этом налоговая гарантированно запросит документы, подтверждающие самые крупные суммы льготных операций.

Сдавайте отчеты за организации в ФНС, СФР, Росстат, РПН и ЦБ. Используйте удобные возможности для обслуживания клиентов, чтобы освободить время для развития бизнеса.

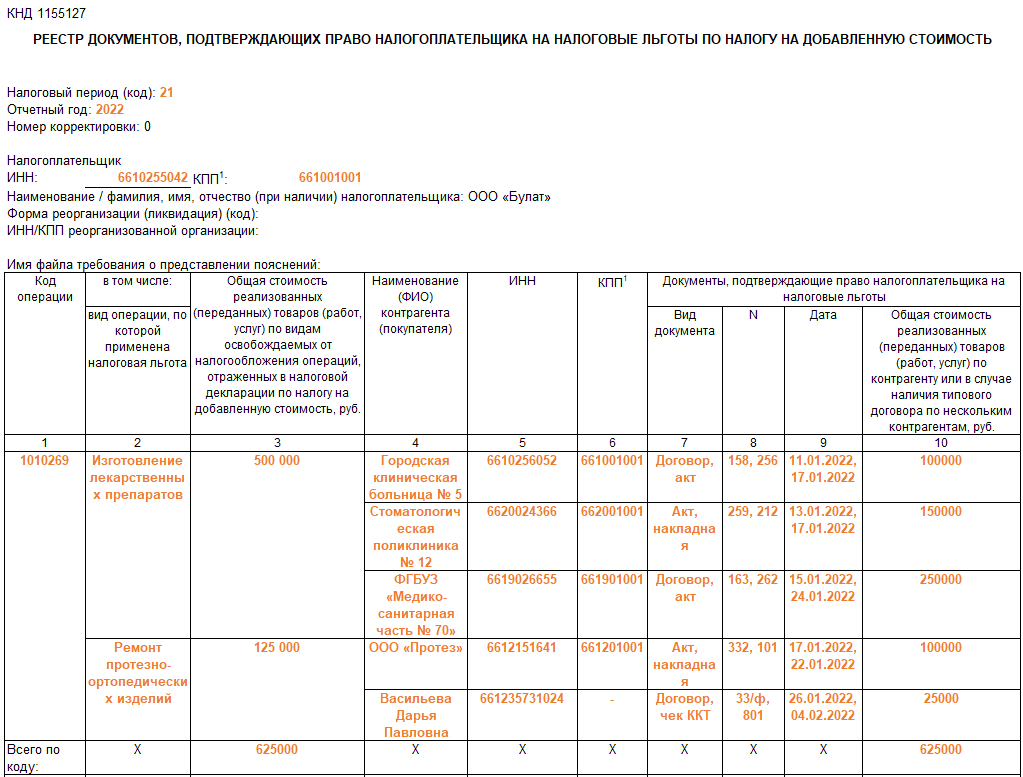

Как заполнить реестр подтверждающих документов

Порядок заполнения реестра дан в приложении 3 к приказу ФНС от 24.05.2021 № ЕД-7-15/513. Все документы в нем группируются по кодам операций и их видам. Разберем заполнение по графам:

- графа 1 — код операции, который был указан в разделе 7 декларации;

- графа 2 — вид льготной услуги, например «изготовление лекарственных препаратов» для аптеки;

- графа 3 — сумма выручки по каждому виду услуг и в последней строке общая сумма по всем операциям;

- графы 4, 5, 6 — данные контрагента: Наименование или ФИО, ИНН, КПП;

- графы 7, 8, 9 — вид документа, подтверждающего льготу, его номер и дата;

- графа 10 — сумма операции по каждому контрагенту или нескольким контрагентам, если заключен типовой договор. Дополнительно указывается сумма операций всего по коду.

Заполненный образец реестра документов, подтверждающих право налогоплательщика на налоговые льготы по НДС:

Как подтвердить льготу по НДС — видеоинструкция

В видео эксперты Экстерна рассказали, почему в ответ на требование налоговой по льготе лучше представить реестр, а также по какому алгоритму налоговая его проверяет, сколько документов потребуется представить в том или ином случае. Показываем на практике, как заполнить реестр.

С Экстерном соблюдать требования законодательства легко. Учет, отчетность, электронные документы — всё в одном месте.

С Экстерном соблюдать требования законодательства легко. Учет, отчетность, электронные документы — всё в одном месте.