Вычет на ребенка снижает налоговую базу и уменьшает налог на доходы физлица, который надо заплатить в бюджет. Налоговый вычет предоставляют всем, у кого на попечении есть дети. А некоторым налогоплательщикам положен двойной вычет.

Что такое налоговый вычет на ребенка и кто может его получить

Вычет на детей — это один из стандартных налоговых вычетов по НДФЛ. Такие налоговые льготы доступны всем российским резидентам, которые официально работают, получают зарплату и уплачивают подоходный налог в 13%. Получить детский вычет могут:

- родители ребенка — и родные, и приемные;

- супруги родителей;

- усыновители;

- опекуны;

- попечители.

С 01.01.2025 для получения стандартного детского вычета заявление больше не требуется (ст. 218 НК РФ). В общем случае нужно свидетельство о рождении, но могут понадобиться и другие подтверждающие документы: свидетельство о браке, справка об усыновлении, справка об инвалидности. Точный список зависит от ситуации.

Вычет предоставляют, пока ребенку не исполнится 18 лет (пп. 4 п. 1 ст. 218 НК РФ). Но есть и исключения: если ребенок учится на очной форме обучения, то на учащихся и студентов, аспирантов и курсантов, ординаторов и интернов предоставляют вычет до 24 лет. Те же правила действуют и для инвалидов: вычет применяют до 18-летнего возраста детей, а если ребенок учится на дневном отделении и является инвалидом I или II группы — до 24 лет. Чтобы получить вычет на ребенка старше 18 лет, нужно каждый год предоставлять справку с места его учебы (письмо Минфина от 06.10.2021 № 03-04-05/80731).

В каком размере предоставить вычет на детей

Размер вычета зависит от здоровья ребенка и того, какой ребенок по счету для налогоплательщика (пп. 4 п. 1 ст. 218 НК РФ):

- на первого ребенка — 1 400 рублей;

- на второго ребенка — 2 800 рублей;

- на третьего и следующих детей — 6 000 рублей.

Для налогоплательщиков с детьми-инвалидами размер вычета другой, 12 000 рублей. Он не зависит от того, кто ухаживает за ребенком-инвалидом.

Вычеты суммируются между собой. Так, если в семье три ребенка младше 18 лет, родители будут получать вычет в сумме 10 200 рублей (1 400 + 2 800 + 6 000). Аналогично с вычетами на детей-инвалидов, налогоплательщикам положен и стандартный вычет 1 400 / 2 800 / 6 000 рублей, и повышенный 12 000 рублей (п. 14 Обзора Президиума ВС РФ от 21.10.2015, письма Минфина от 05.04.2024 N 03-04-06/31184, от 20.03.2017 № 03-04-06/15803, от 07.11.2019 № 03-04-05/85821).

Единственные родители, усыновители, опекуны и попечители имеют право на двойной вычет. Кроме того, вычет можно удвоить, если второй родитель добровольно откажется от налоговой льготы у своего работодателя. В таком случае налоговую базу по НДФЛ уменьшают на 2 800 рублей за первого ребенка, на 5 600 за второго ребенка и на 12 000 рублей за третьего и следующих детей.

Первый — это всегда старший ребенок. Даже если ему уже исполнилось 18 лет и если вычет больше не применяется (письма Минфина от 14.04.2023 № 03-04-05/33948, от 07.03.2019 № 03-04-05/15085, от 28.03.2019 № 03-04-05/21495, от 17.04.2020 № 03-04-05/30919).

Если дети от разных браков, действует особое правило: дети становятся для супругов общими, только если брак зарегистрирован. В противном случае детей для налогового вычета считают отдельно для каждого родителя (письмо Минфина от 29.12.2021 № 03-04-05/107755).

Лимит по доходам для предоставления вычета

Стандартный вычет на ребенка предоставляется до месяца, в котором доход сотрудника, облагаемый по ставке 13 %, достигнет лимита в 450 000 рублей (пп. 4 п. 1 ст. 218 НК РФ).

Пример. Оклад Марины 80 000 рублей в месяц. В феврале она получила премию 80 000 рублей. У Марины есть сын пяти лет, поэтому она имеет право на вычет 1 400 рублей. Рассчитаем, в каком месяце работодатель должен перестать предоставлять вычет, для этого определим сумму дохода с начала года нарастающим итогом:

- январь — 80 000 рублей;

- февраль — 80 000 + 80 000 + 80 000 = 240 000 рублей;

- март — 240 000 + 80 000 = 320 000 рублей;

- апрель — 320 000 + 80 000 = 400 000 рублей;

-

май — 400 000 + 80 000 = 480 000 рублей.

В мае доход Марины превысит 400 000 рублей, поэтому предоставлять вычет будет не нужно.

Вычет на детей применяют ежемесячно и только к основной налоговой базе (п. 3 ст. 210 НК РФ). Необлагаемые доходы в лимитной сумме не учитывают, а частично освобожденные от налога суммы учитывают в части, которая облагается НДФЛ (письмо ФНС от 09.08.2019 № СД-4-11/15807@).

Советуем посмотреть запись вебинара про прогрессивную шкалу НДФЛ и заполнение 6-НДФЛ, чтобы знать, как работать по актуальным правилам:

Где указать налоговый вычет на детей

Налоговые агенты отражают вычеты на детей:

- В разд. 2 расчета общей суммой по всем физлицам.

- В приложении № 1 к расчету 6-НДФЛ (приказ ФНС от 19.09.2023 №ЕД-7-11/649@). Приложение сдают в составе расчета 6-НДФЛ по итогам года, справку о доходах и суммах налога заполняют на каждого сотрудника.

- В справке КНД 1175018. Такую справку о доходах и суммах налога физлица (бывшую 2-НДФЛ) выдают на руки по запросу сотрудника.

Каждому доходу и каждому вычету по НДФЛ присваивают собственный код (приказ ФНС от 10.09.2015 № ММВ-7-11/387@ в ред. от 18.10.2024). Коды детских вычетов различаются в зависимости от того, для какого ребенка применяют льготу и кто ее получает.

Коды налоговых вычетов закреплены в Приложении № 2 к приказу № ММВ-7-11/387@. В таблице — все коды вычетов на детей.

| Кому предоставляют вычет | На какого ребенка оформляют вычет | |||

|---|---|---|---|---|

| Первый | Второй | Третий и следующий | Ребенок-инвалид | |

| Родителям, их супругам | 126 | 127 | 128 | 129 |

| Опекунам, приемным родителям, их супругам | 130 | 131 | 132 | 133 |

| Единственному родителю | 134 | 136 | 138 | 140 |

| Единственному опекуну, приемному родителю | 135 | 137 | 139 | 141 |

| Родителю, если второй отказался от вычета | 142 | 144 | 146 | 148 |

| Приемному родителю, если второй отказался от вычета | 143 | 145 | 147 | 149 |

Эти коды следует указывать в разделе 3 приложения № 1 к 6-НДФЛ и в разделе 4 справки о доходах и суммах налога физлица, выдаваемой сотруднику.

Отчитайтесь легко и без ошибок

Удобный сервис для подготовки и сдачи отчетов через интернет.

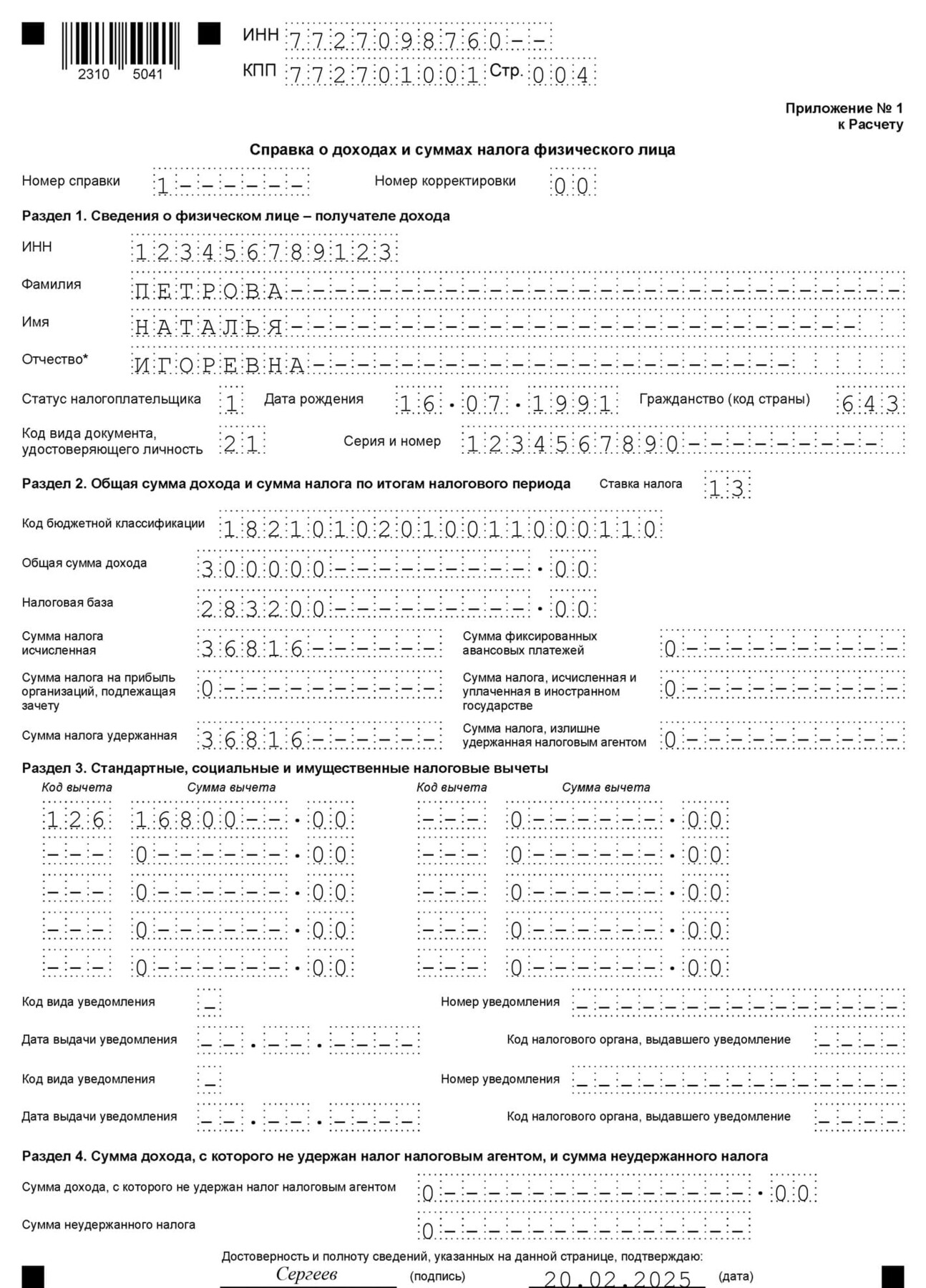

Приложение № 1 к 6-НДФЛ

В составе годового расчета 6-НДФЛ подают справки, в которых подробно расписывают доходы, налоги и вычеты по каждому работнику (п. 2 ст. 230 НК РФ).

Налоговая база по НДФЛ определяется как разница между доходами и налоговыми вычетами по ст. 218-221 НК РФ (п. 3 ст. 210 НК РФ). Если сумма вычетов больше суммы доходов, то налоговая база принимается равной нулю, а сумма вычетов приравнивается к сумме доходов. Разницу между вычетами и доходами не переносят на следующий налоговый период (п. 3 ст. 210 НК РФ).

Накопленные вычеты можно перенести на следующий месяц. Но такой перенос допускается в пределах одного календарного года (ст. 216 НК РФ, письмо Минфина от 24.07.2014 № 03-04-06/36470).

Число заполненных полей соответствует количеству предоставленных вычетов (п. 39 Порядка из приказа № ЕД-7-11/649@).

Налоговики установили контрольные соотношения для расчета 6-НДФЛ (письмо ФНС от 20.12.2023 N БС-4-11/15922@). Чтобы избежать ошибок и корректировки отчетной формы, нужно проверить расчет до его отправки в ИФНС. Контур Экстерн позволяет не только сформировать, но и проверить отчет по внутридокументным и междокументным соотношениям. Программа проводит логический и арифметический контроль, сверяет 6-НДФЛ с РСВ. Всесторонняя проверка исключает ошибки: налоговая примет расчет с первого раза.

Отчитайтесь легко и без ошибок

Удобный сервис для подготовки и сдачи отчетов через интернет.

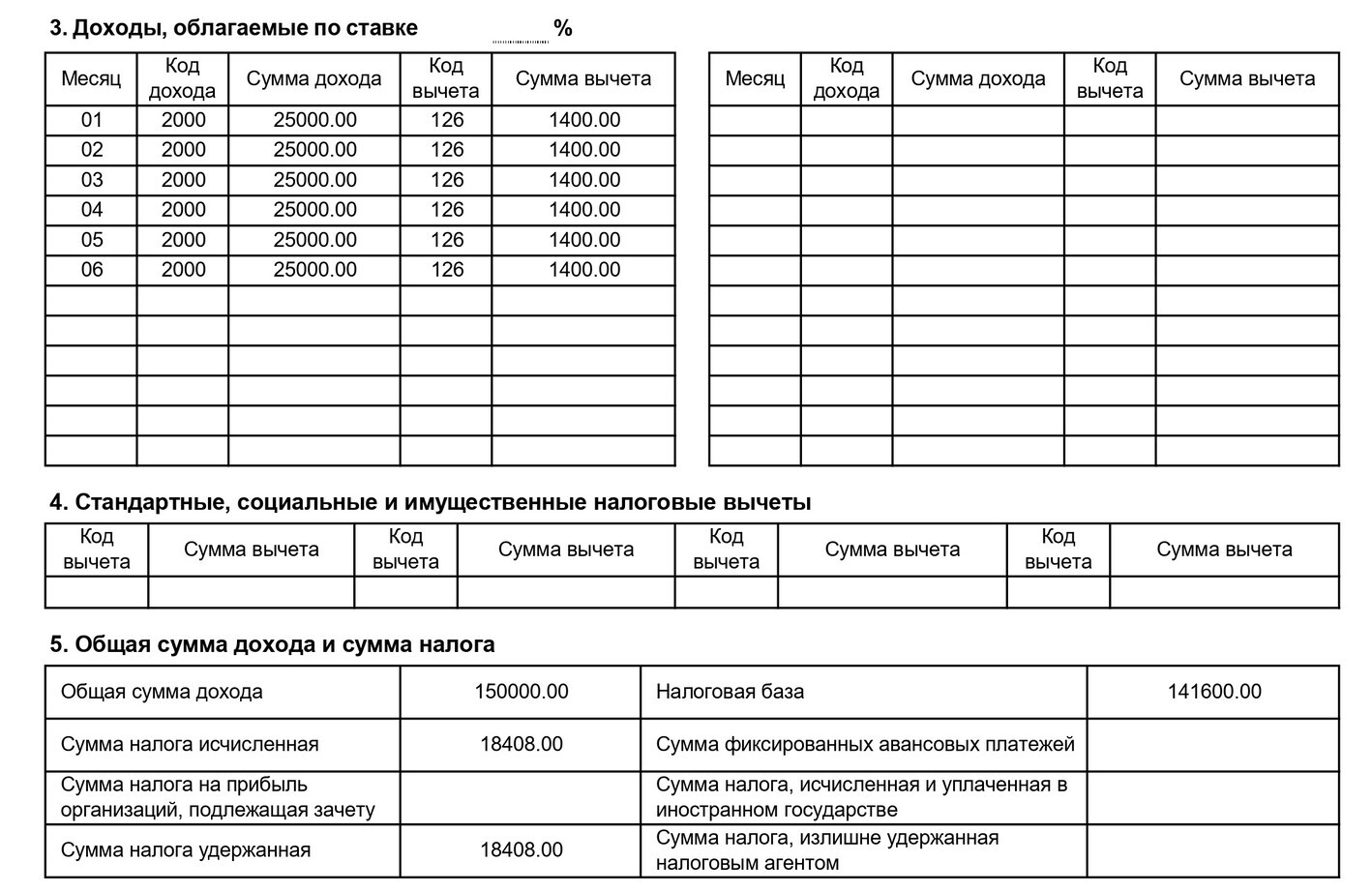

В справке КНД 1175018 для сотрудника

Справки о доходах и суммах налога физлица нужны налогоплательщикам для подтверждения своих доходов, НДФЛ и налоговых вычетов. Их предоставляют по месту требования — в банк для выдачи кредита, в службу занятости для оформления пособий, в визовый центр для получения визы и пр.

Форма справки по КНД 1175018 приведена в Приложении № 4 к приказу №ЕД-7-11/649@. Стандартные вычеты, в том числе и на детей, показывают в разделе 4 справки. Для каждого кода записывают сумму примененного вычета.

Справку для сотрудника заполняют за период, который просит налогоплательщик — три месяца, полгода или год. Вычеты на детей отражают по факту: сколько применили, столько и показали в справке.

Приведем пример такой справки. Сотрудник Петров П. П. запросил справку о доходах и налогах для получения кредита в банке. Ему нужны сведения за первое полугодие 2025 года. У работника один ребенок. Ему предоставляют стандартный вычет по коду 126.

С Экстерном соблюдать требования законодательства легко. Учет, отчетность, электронные документы — всё в одном месте.

С Экстерном соблюдать требования законодательства легко. Учет, отчетность, электронные документы — всё в одном месте.