В 2025 году компании и ИП продолжат перечислять налоги на единый налоговый счет одной платежкой. Расскажем, какие налоги платятся на ЕНС, какие нет, и как правильно заполнить платежное поручение для пополнения ЕНС и уплаты других обязательств, не входящих в ЕНП.

Отчитайтесь легко и без ошибок

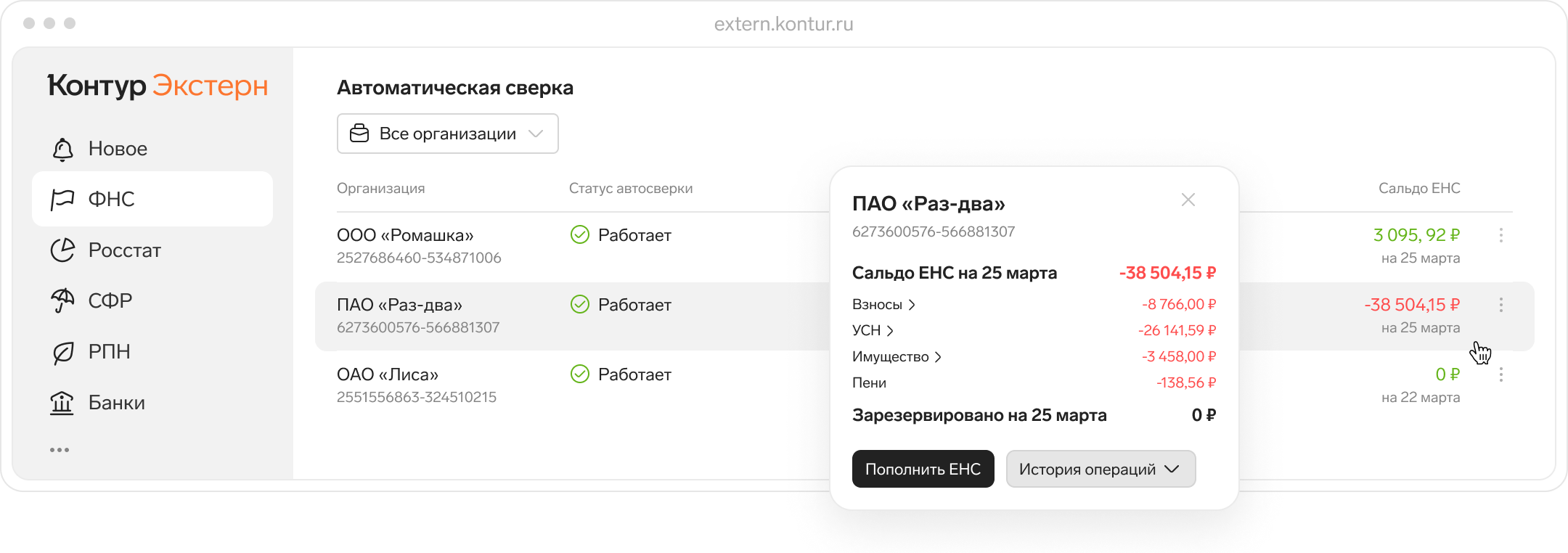

Контролируйте состояние ЕНС в Экстерне. Запрашивайте справки, принадлежности сумм и исполнении обязательств по уплате.

Какие налоги платятся единым платежом, а какие нет

Единый налоговый платеж (ЕНП) предусматривает уплату почти всех налогов, взносов и сборов одним платежным поручением. Но есть несколько платежей-исключений, которые не входят ЕНП и платятся отдельно. А для некоторых налогов способ уплаты даже можно выбрать:

| Способ уплаты | Налоги, взносы и сборы |

|---|---|

|

Входят в ЕНП |

НДС Налог на прибыль НДФЛ Страховые взносы, кроме взносов на травматизм Все имущественные налоги, в т. ч. на землю и транспорт Акцизы Водный налог «Спецрежимные» налоги — УСН, ЕСХН, ПСН НДПИ Налог на игорный бизнес Торговый сбор Налоги при СРП Налог на допдоход от добычи углеводородного сырья |

|

Платятся отдельно |

Взносы на страхование от НС и ПЗ НДФЛ с выплат иностранцам-патентщикам Госпошлина, по которой судом не выдан исполнительный документ Платеж за пользование недрами Налог на сверхприбыль |

|

По выбору плательщика |

Налог самозанятых — НПД Сбор за пользование объектами животного мира Сбор за пользование объектами водных биоресурсов Госпошлины, кроме тех, по которым выдан исполнительный документ |

Налоги в левом столбце, которые входят в ЕНП, перечисляются на налоговый счет (ЕНС) в единый срок — до 28 числа. Исключение — НДФЛ, уплачиваемый налоговым агентом. С 2024 года его уплачивают до 5 и до 28 числа месяца. Все сроки платежей могут сдвигаться из-за выходных и праздников.

Как проверить баланс ЕНС через Экстерн, читайте в статье.

ЕНП — это способ уплаты налогов, он не является новым налоговым режимом и не заменяет отдельные налоги. Периодичность (ежемесячно, раз в квартал или в год) и территориальность уплаты налогов (по месту «головы», обособок и др.) тоже не меняется.

Работайте с ЕНП в Экстерне

Получайте актуальную информацию по налогам и пополняйте счет вовремя и без лишних усилий

Как уплачивать ЕНП

В 2023 году действовал переходный период (п. 12-14 ст. 4 Федерального закона от 14.07.2022 № 263-ФЗ), во время которого было разрешено платить налоги как по новым правилам, так с помощью отдельных платежек со статусом 02. С 2024 года все перешли на единую схему уплаты: пополнение ЕНС одним платежным поручением и отправка уведомлений об исчисленных суммах, если это необходимо.

Поступивший единый платеж налоговики распределяют в счет уплаты конкретных налогов. Суммы начислений они возьмут из вашей отчетности. Но так будет только по налогам, по которым есть обязательные отчеты. По «авансовым» платежам и налогам, по которым не предусмотрена отчетность, информацию о начисленных суммах ИФНС получает из уведомлений об исчисленных суммах налогов (п. 9 ст. 58 НК РФ), их надо подавать в ИФНС до 25 числа месяца, в котором платится налог. Исключение составляет НДФЛ, уплачиваемый налоговыми агентами. Так как уплатить НДФЛ нужно до 5 и 28 числа месяца, то и уведомления нужно подать за соответствующие периоды до 3 и 25 числа.

Форма уведомления утверждена Приказом ФНС от 02.11.2022 № ЕД-7-8/1047. Подробно о ней мы писали здесь.

Рассказываем, как уплатить налоги с помощью единого платежного поручения и уведомлений.

Шаг 1. До 25 числа подайте в ИФНС:

- текущую отчетность — для налогов, по которым она предусмотрена;

- уведомление — по «авансовым» налогам, а также по тем налогам, по которым нет деклараций.

В уведомлениях указывается вся конкретика по каждому налогу: КПП, ОКТМО, КБК, сумма платежа, код отчетного (налогового) периода, отчетный (календарный) год;

Шаг 2. До 28 числа оформите единую платежку и передайте в банк.

Налоговики рекомендуют уплачивать ЕНП через сервисы ФНС или формировать платежки в бухгалтерской программе — в этом случае реквизиты платежа заполнятся автоматически. Как сформировать платежное поручение по ЕНП в Экстерне — рассказываем в инструкции.

Но если решите оформлять платежное поручение вручную, следует придерживаться правил, утвержденных Приказом Минфина от 12.11.2013 № 107н.

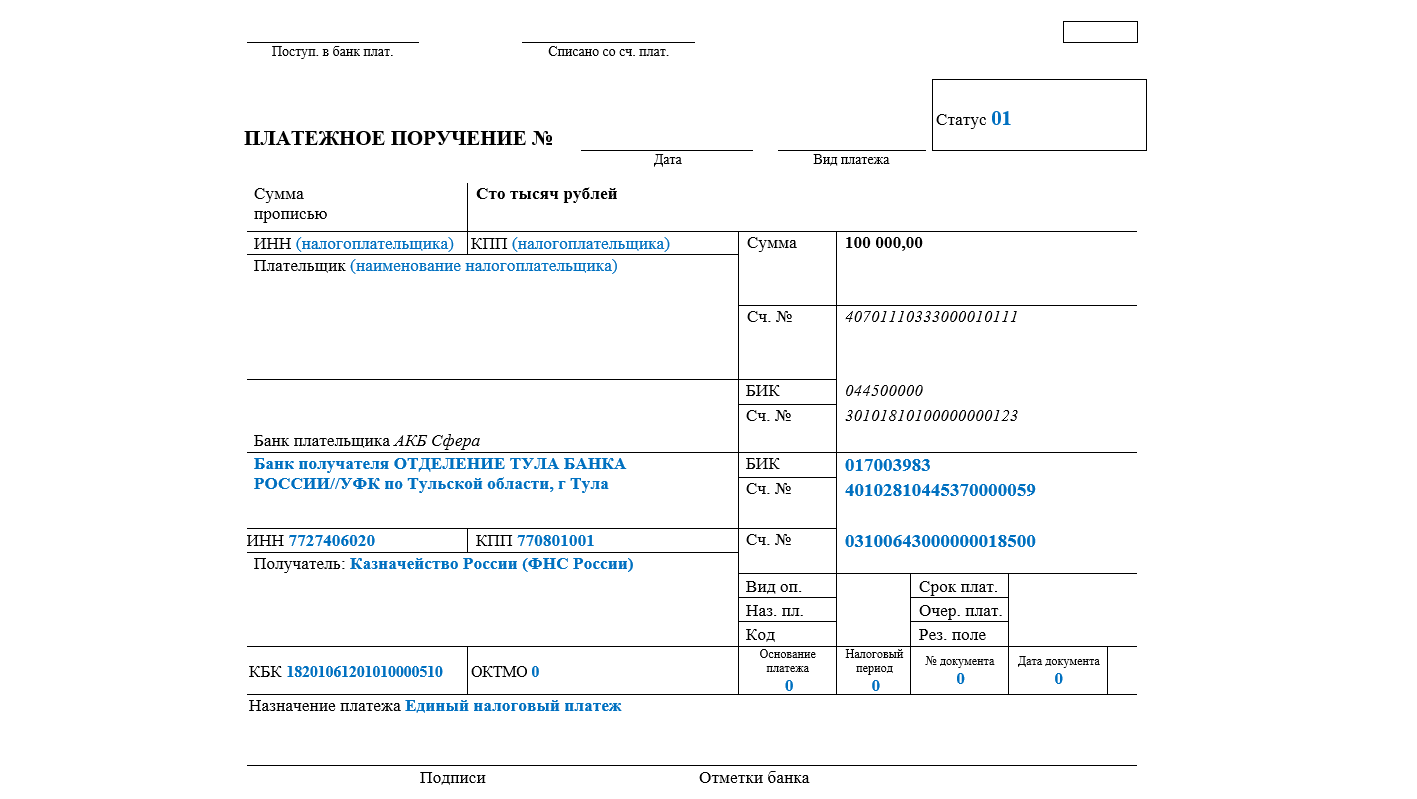

| Реквизит платежного поручения | Наименование (поле) | Что указать |

|---|---|---|

| 7 | Сумма | Общая сумма обязанности |

| 101 | Информация, идентифицирующая плательщика средств, получателя средств и платеж (Статус плательщика) | 01 — этот статус указывают российские компании, ИП, частнопрактикующие лица |

| 102 | КПП плательщика | 0, но можно указать КПП по месту постановки на учет организации |

| 61 | ИНН получателя | 7727406020 |

| 103 | КПП получателя | 770801001 |

| 13 | Наименование банка получателя средств | Отделение ТУЛА БАНКА России//УФК по Тульской области, г. Тула |

| 14 | БИК банка получателя средств (БИК ТОФК) | 017003983 |

| 15 | № счета банка получателя средств (номер банковского счета, входящего в состав единого казначейского счета) | 40102810445370000059 |

| 16 | Получатель | Казначейство России (ФНС России) |

| 17 | Номер казначейского счета | 03100643000000018500 |

| 22 | Код (УИП) | 0 |

| 24 | Назначение платежа | 0, но можно указать дополнительную информацию для идентификации платежа, например, если платите налог за другое лицо |

| 104 | КБК | 18201061201010000510 |

| 105 | ОКТМО | 0, но можно указать любой восьмизначный код |

| 106 | Основание платежа | 0 |

| 107 | Налоговый период | 0 |

| 108 | Номер документа — основания платежа | 0 |

| 109 | Дата документа основания-платежа | 0 |

Образец заполнения платежного поручения по ЕНП, предложенный ФНС:

Работайте с ЕНП в Экстерне

Получайте актуальную информацию по налогам и пополняйте счет вовремя и без лишних усилий

Как платить ЕНП компаниям с филиалами

Организации, которые имеют обособленные подразделения, перечисляют ЕНП на реквизиты ЕНС головной организации. Реквизиты обособок указываются в уведомлениях об исчисленных суммах. Понятие «место уплаты налогов» при переходе на ЕНП не отменяется.

Мы подготовили шпаргалку для тех, кто платит налоги за обособленные подразделения, а также по имуществу, учтенному в разных ИФНС:

| Налог | Куда платить | Основание |

|---|---|---|

| НДС | По месту учета компании | п. 2 ст. 174 НК РФ |

| НДФЛ |

|

п. 7 ст. 226 НК РФ |

| Страховые взносы |

|

п. 11 ст. 431 НК РФ |

| Налог на прибыль |

|

п. 1, 2 ст. 288 НК РФ |

| Налог на имущество | п. 13 ст. 378.2, п. 3, 6 ст. 383-385, ст. 385.2 НК РФ | |

| Транспортный налог | По местонахождению транспортных средств | п. 1 ст. 363 |

| Земельный налог | По местонахождению земельного участка | п. 3 ст. 397 |

Работайте с ЕНП в Экстерне

Получайте актуальную информацию по налогам и пополняйте счет вовремя и без лишних усилий

Как платить налоги, не входящие в ЕНП

В начале этой статьи мы рассказывали, какие налоги с 2023 года входят в ЕНП, а какие нет. Напомним, что платятся не в виде ЕНП:

- госпошлина без исполнительного судебного документа;

- НДФЛ с доходов иностранцев;

- страховые взносы от НС и ПЗ;

- платежи за пользование недрами;

- налог на сверхприбыль.

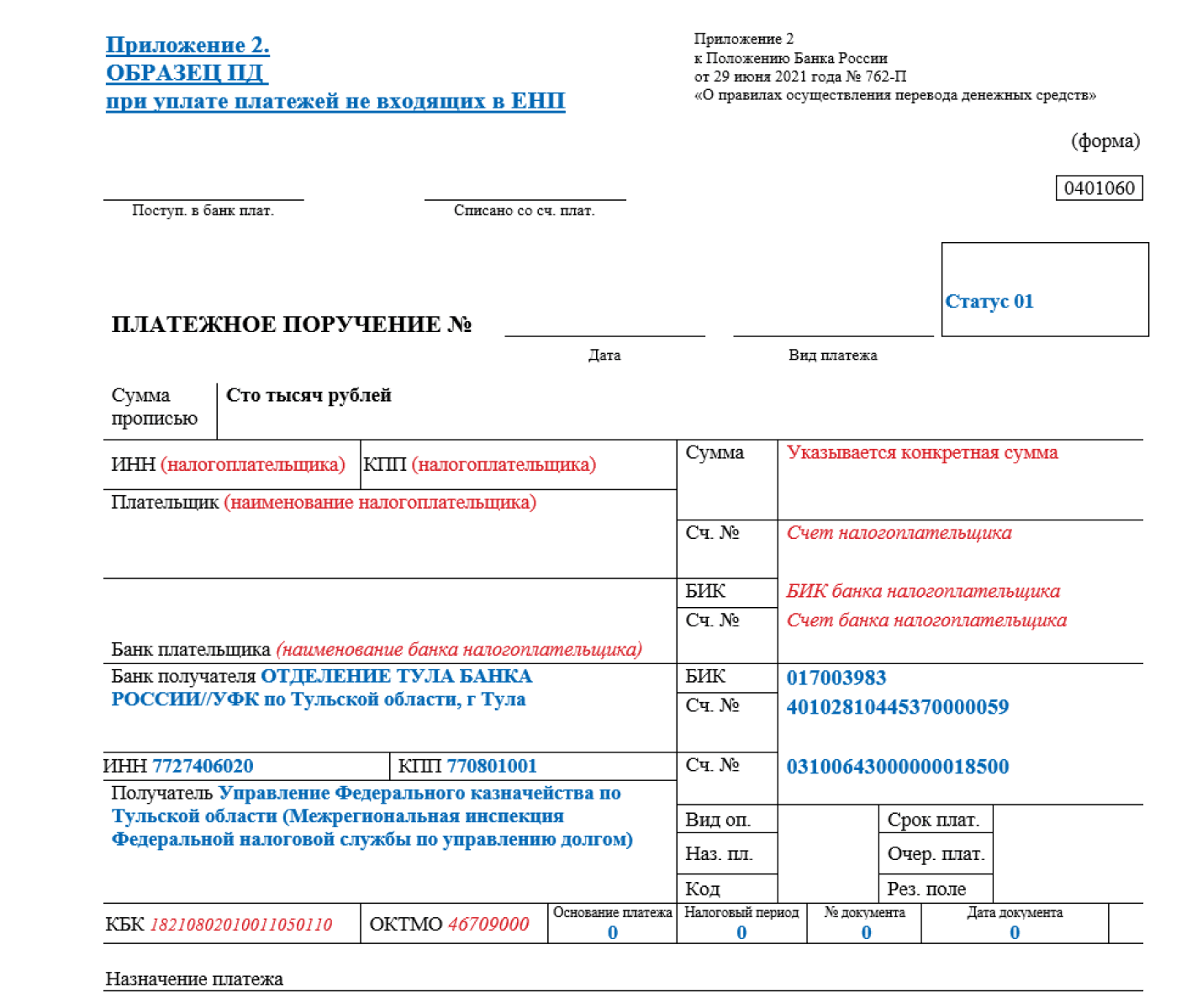

В платежке для уплаты таких обязательств больше данных по сравнению с единой платежкой. Реквизиты получателя платежа практически те же и одинаковы для всех платежей, но нужно указать правильные КПП, КБК и ОКТМО.

| Реквизит платежного поручения | Наименование (поле) | Что указать |

|---|---|---|

| 7 | Сумма | Общая сумма обязанности |

| 101 | Информация, идентифицирующая плательщика средств, получателя средств и платеж (Статус плательщика) | 01 — этот статус указывают российские компании, ИП, частнопрактикующие лица |

| 102 | КПП плательщика | КПП, за который производится уплата |

| 61 | ИНН получателя | 7727406020 |

| 103 | КПП получателя | 770801001 |

| 13 | Наименование банка получателя средств | Отделение ТУЛА БАНКА России / УФК по Тульской области, г. Тула |

| 14 | БИК банка получателя средств (БИК ТОФК) | 017003983 |

| 15 | № счета банка получателя средств (номер банковского счета, входящего в состав единого казначейского счета) | 40102810445370000059 |

| 16 | Получатель | Управление Федерального казначейства по Тульской области (Межрегиональная инспекция Федеральной налоговой службы по управлению долгом) |

| 17 | Номер казначейского счета | 03100643000000018500 |

| 22 | Код (УИП) | 0 |

| 24 | Назначение платежа | Название уплачиваемого обязательства |

| 104 | КБК | КБК обязательства |

| 105 | ОКТМО | ОКТМО обязательства |

| 106 | Основание платежа | 0 |

| 107 | Налоговый период | 0 |

| 108 | Номер документа — основания платежа | 0 |

| 109 | Дата документа основания-платежа | 0 |

Для этого случая ФНС тоже приводит образец заполнения:

При заполнении платежек не забудьте проверить актуальность КБК. Коды, действующие в 2025 году, утверждены Приказом Минфина от 10.06.2024 № 85н.

Ответы на главные вопросы по заполнению платежных поручений на ЕНС

Когда только ввели ЕНП, все налоги перечислялись на единый счет Федерального казначейства в УФК по Тульской области. Однако с 15 мая 2023 года необходимо указывать «Казначейство России (ФНС России)». Обращаться по всем вопросам, например за разъяснениями или сверкой, необходимо по-прежнему в свою ИФНС.

При уплате единым платежом ОКТМО и КПП не указываются. Но если банк платеж не пропускает, можно заполнить КПП головной организации, а для ОКТМО — указать любой 8-значный код.

Читайте также:

- Как исправить уведомление по ЕНП: правила и примеры

- Как отправить уведомление об исчисленных суммах в 2024 году

- Уведомление об исчисленных суммах налогов, авансовых платежей по налогам, сборов, страховых взносов

Отчитайтесь легко и без ошибок

Контролируйте состояние ЕНС в Экстерне. Запрашивайте справки, принадлежности сумм и исполнении обязательств по уплате.

Работайте с ЕНП в Экстерне

Инструменты Экстерна помогут вовремя оформить нужные документы и сделать платежи по актуальным правилам ЕНС

С Экстерном соблюдать требования законодательства легко. Учет, отчетность, электронные документы — всё в одном месте.

С Экстерном соблюдать требования законодательства легко. Учет, отчетность, электронные документы — всё в одном месте.

Может, нажаловаться, куда надо, по поводу инагенства, проникающего в наш бухучет?

Даже не знаю: зачем ругаться? Да и бесполезно это. Плакать тоже не имеет смысла, смиряюсь. Такова воля Минфина.

Надо просто разучиться думать и начать выполнять ЭТО. Брррр...

По сути, разрушена логическая цепь начисления и оплаты налогов.

Разорван период начисления НДФЛ, логика минимальная, проблемы противные, потому что ГЛУПЫЕ, созданные искусственно.

Все праздники ломаю мысли по поводу такого торжественного события: ЕНП. А они, оказывается, еще не всё додумали: кое -что ожидает нас просто в момент оформления каких-то новых уведомлений. Да здравствует онлайн-ведение-учета. Мы в топе.

Мы, конечно, привыкнем и перестанем страшиться, но: зачем всё это? Ведь более прибыльным от другого способа перечисления налогов ни один бизнес не станет.

PS

У меня остались очень красивые счеты от прадеда, они из красного дерева, он научил меня на них всем действиям. Вот уж не думала, что в 21 веке ....