Убыток в деятельности компании — не только удар по ее финансовому положению, но и дополнительная работа для бухгалтера. Отрицательный финансовый результат можно перенести на будущие периоды. Расскажем, как отразить убытки в бухгалтерском и налоговом учете и как правильно их списать, учитывая законодательные ограничения.

Отчитайтесь легко и без ошибок

Удобный сервис для подготовки и сдачи отчетов через интернет.

Бухгалтерский учет

Убыток в бухучете — это дебетовое сальдо по 99 счету. Сюда попадают суммы после закрытия субсчетов по счетам 90 и 91. Отрицательный финансовый результат говорит о преобладании расходов над доходами. В конце года он переносится на счет 84 «Нераспределенная прибыль/непогашенный убыток».

Пример

Организация получила доход за 2024 год — 500 000 рублей, расходы за этот период составили 1 200 000 рублей. Финансовый результат — минус 700 000 рублей. По состоянию на 31.12.2024 на счете 84 образовалось дебетовое сальдо в сумме 700 000 рублей.

Так бывает у вновь созданных компаний, когда доходов немного, но все равно приходится делать вложения: выплачивать зарплату, содержать офис, производственные помещения.

Образовавшийся убыток организация вправе покрыть за счет созданных ранее резервов, нераспределенной прибыли прошлых лет, добавочного капитала. Такое право предоставлено всем компаниям, независимо от того, как давно они зарегистрированы. Если источники отсутствуют, непокрытый убыток зависает на счете 84.

Пример

Убыток компании по состоянию на 31.12.2024 — 700 000 рублей. В январе 2025 года на общем собрании принято решение покрыть часть убытка в сумме 100 000 рублей за счет резервного фонда.

Бухгалтер сделал проводку: Дт 82 Кт 84 — 100 000 рублей. После этого дебетовое сальдо на счете 84 уменьшилось до 600 000 рублей.

Налоговый учет

Компания вправе уменьшить базу по налогу на прибыль на сумму убытков прошлых лет (ст. 283 НК РФ). Она не обязана делать это, а решает сама, будет ли уменьшать налогооблагаемую прибыль.

Правила уменьшения

Выбор способа списания убытка — это компетенция учредителей (участников), ведь они имеют право на получение дивидендов, а дивиденды рассчитываются из прибыли. А вот бухгалтер не может самостоятельно выбрать способ. Поэтому у него должно быть соответствующее решение общего собрания учредителей (акционеров) или единственного участника.

Основные правила формирования налогооблагаемой прибыли:

-

Убыток прошлых лет не может увеличить убыток текущего периода, то есть покрытие убытка доступно в каждом отчетном (налоговом) периоде, когда компания получила прибыль (абз. 1 п. 1 ст. 283 НК РФ).

-

Нельзя уменьшить налогооблагаемую базу более, чем на 50 % за отчетный или налоговый период. Это ограничение продлено до конца 2026 года (Федеральный закон от 31.07.2023 N 389-ФЗ). Оно не распространяется на особые категории налогоплательщиков, для которых установлены пониженные ставки налога (п. 2.1 ст. 283 НК РФ), — такие организации могут списывать убытки полностью.

-

Можно покрывать убытки за все прошлые годы, сейчас законодательство не содержит ограничений.

-

Перенос убытка на будущее делается в календарной последовательности в соответствии с датой возникновения убытка. Бухгалтер может делать ревизию документов для уничтожения, зная, убыток какого периода перенесен в соответствующую декларацию.

Пример

Организация понесла убытки: в 2022 году — 200 000 рублей, в 2023 — 155 000 рублей, в 2024 — 50 000 рублей. В 2025 году получена прибыль 500 000 рублей и может учесть убыток для уменьшения налоговой базы в размере 250 000 рублей. Организация может погасить убыток за 2022 год полностью и 50 000 рублей убытка за 2023 год.

Отражение убытков в декларации по прибыли

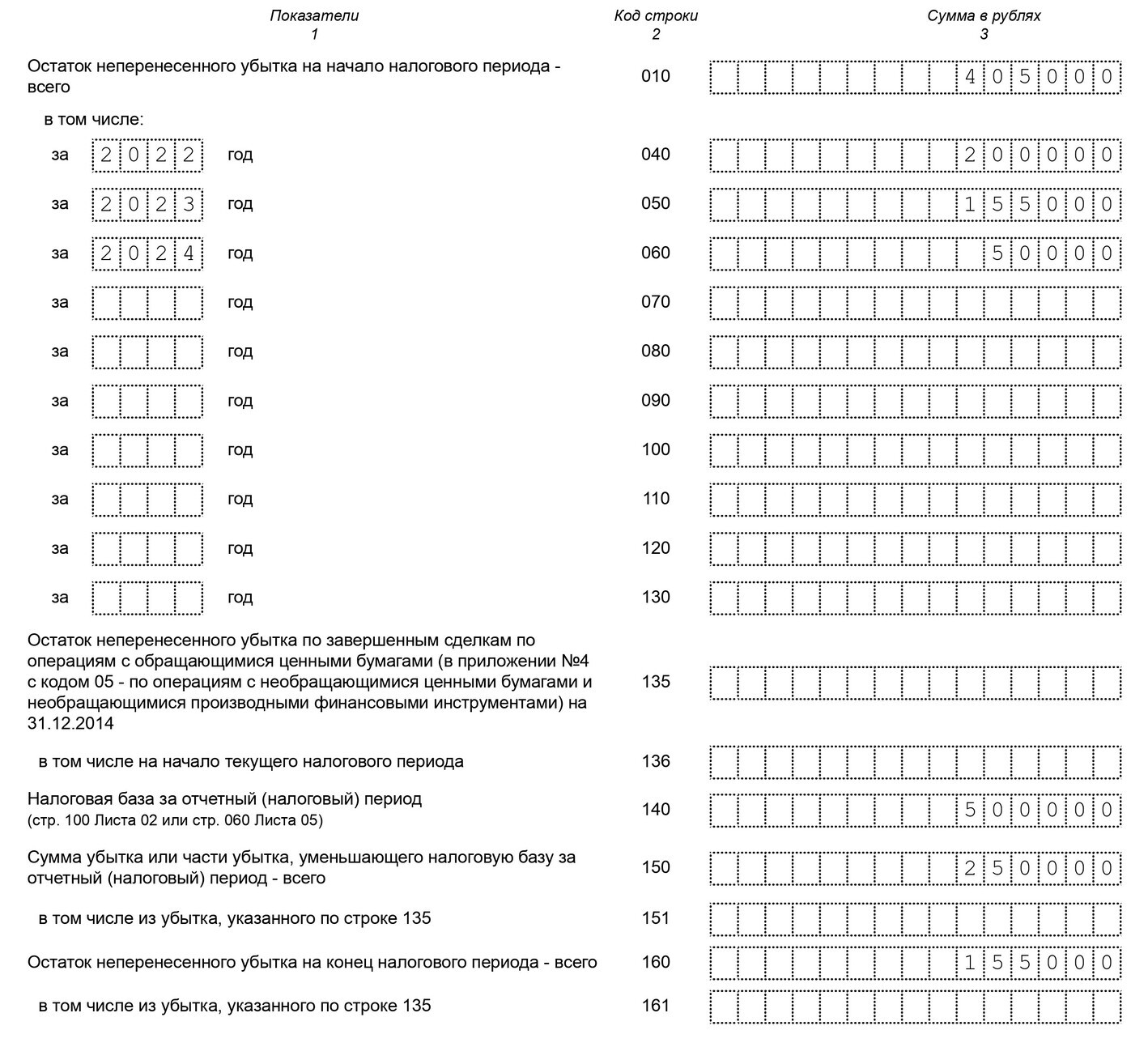

Для отражения убытков прошлых лет предназначено Приложение 4 к Листу 2.

Заполним форму исходя из условий примера выше. В строке 160 показан остаток убытка за 2023 год — 105 000 рублей и за 2024 год — 50 000 рублей:

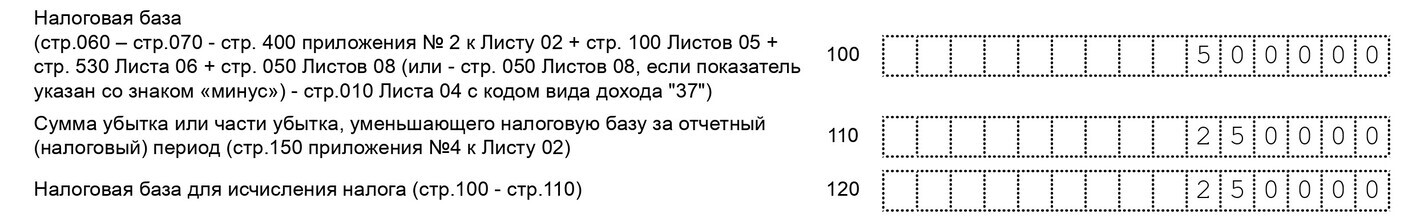

Кроме того, списанный убыток отражается в строке 110 Листа 02 декларации:

Отчитайтесь легко и без ошибок

Удобный сервис для подготовки и сдачи отчетов через интернет.

Ограничения по включению убытков при расчете налога на прибыль

Бухгалтеру нужно проводить аудит убытков, если компания планирует за счет них уменьшить налогооблагаемую базу. Следует исключить убытки:

-

полученные в период применения нулевой ставки по налогу на прибыль (п. 1.1, 1.3, 1.9, 1.11, 1.12, 1.13, 1.14, 1.15, 5, 5.1 ст. 284 НК РФ);

-

полученные при смене налогового режима или возникшие в период применения налоговых спецрежимов (п. 7 ст. 346.18 НК РФ);

-

от участия в инвестиционном товариществе в году, если вы присоединились к договору инвесттоварищества, которые был ранее заключен другими участниками (п. 1 ст. 283 НК РФ);

-

от реализации (выбытия) акций или долей в УК (п. 1 ст. 283, ст. 284.2 НК РФ).

Участники «Сколково» не вправе воспользоваться переносом убытков, даже если они возникли до применения налоговых льгот (п. 9 ст. 246.1 НК РФ, п. 5.1 ст. 284 НК РФ).

Убыток и ПБУ 18

Убыток в бухучете и в целях налогообложения прибыли формируется по разным правилам, поэтому часто суммы убытка в бухгалтерском и налоговом учете различаются.

Порядок учета разниц по налогу на прибыль, исчисленному в бухгалтерском и налоговом учете, регулирует ПБУ 18/02. Его должны применять компании на ОСНО, уплачивающие налог на прибыль. Небольшие фирмы, которые ведут учет по упрощенной системе, могут выбирать — применять ПБУ 18 или нет.

Какие документы подтверждают убыток, как и сколько их хранить

НК РФ не конкретизирует перечень бумаг, которые нужно хранить в подтверждение возникновения убытка (п. 4 ст. 283 НК РФ). Судьи считают, что для обоснования правомерности уменьшения налогооблагаемой базы на сумму убытка потребуются (Постановление АС Западно-Сибирского округа от 10.08.2021 № Ф04-7946/2020 по делу № А27-10868/2019:

-

первичные документы (накладные, акты, счета, кассовые документы);

-

налоговые регистры;

-

акты проверки налоговой инспекции, где подтвержден убыток.

Чтобы понять, какие именно первичные документы потребуются при проверке, нужно определить, откуда возник убыток, а для этого проанализировать счета, на которых накапливаются затраты — 20, 23, 25, 26, 44, 91 и другие.

Общий срок хранения подтверждающих документов — 5 лет после окончания отчетного периода (подп. 8 п. 1 ст. 23 НК РФ). Для убытков, переносимых на будущее, пятилетний срок исчисляется с того года, в котором в последний раз прибыль уменьшалась за счет убытка прошлых лет (Письмо Минфина от 28.01.2022 № 03-03-06/3/5632).

Пример

Если убыток прошлых лет учтен в декларации по налогу на прибыль за 2025 год, то первичные документы должны храниться как минимум до конца 2030 года.

Форма хранения документов для подтверждения убытка Налоговым кодексом также не установлена. Налоговики считают, что они могут храниться не только на бумажных носителях, но и в электронном виде — подписанные простой электронной подписью или УНЭП, и тогда они признаются равнозначными документу на бумажном носителе.

Однако если в суд представлены электронные копии документов, суд может потребовать бумажные оригиналы (Письмо Минфина от 05.12.2022 № 03-03-10/118589).

Сдавайте в ИФНС уведомления и отчеты по прослеживаемости через Экстерн

Главное об убытках прошлых лет

Организации могут получить за отчетный/налоговый период как прибыль, так и убыток. Отрицательный финансовый результат можно перенести на будущее. В бухгалтерском учете убыток может остаться на счете 84 или покрываться за счет последующей прибыли, резервов, добавочного капитала.

В налоговом учете за счет убытка можно уменьшить налогооблагаемую прибыль, но не более чем на 50 % за отчетный год. На момент налоговой проверки все документы, подтверждающие отрицательный финансовый результат, должны быть в наличии. Они хранятся в течение пяти лет с момента последнего отражения в декларации переноса убытка.

С Экстерном соблюдать требования законодательства легко. Учет, отчетность, электронные документы — всё в одном месте.

С Экстерном соблюдать требования законодательства легко. Учет, отчетность, электронные документы — всё в одном месте.