Декларацию по НДС необходимо сдавать в электронном виде по ТКС. Отчетным периодом для сдачи признается квартал. В статье рассмотрим наиболее частые примеры для заполнения декларации.

Взгляните на свою отчетность глазами ФНС. Сервис сверяет и проверяет данные по принципам системы ФНС «АСК НДС-3»

В каком виде и когда сдавать декларацию по НДС в 2025 году

Декларацию по НДС представляют через операторов электронного документооборота (ЭДО) по каналам телекоммуникационной связи (п. 5 ст. 174 НК РФ).

Подавать декларацию в электронном виде должны не только налогоплательщики по НДС, но также налоговые агенты и лица, которые имеют обязательства перед бюджетом в рамках п. 5 ст. 173 НК РФ (абз. 1 п. 5 ст. 174 НК РФ) — например, если вы арендуете государственное имущество у органа государственной власти или применяете специальный налоговый режим и выставили счет-фактуру с НДС.

Исключение в способе представления декларации по НДС действует только для налоговых агентов, которые не являются налогоплательщиками или освобождены от исполнения обязанностей налогоплательщика НДС (абз. 2 п. 5 ст. 174 НК РФ) — они могут сдавать отчет на бумаге.

Сдавать декларацию нужно по итогам каждого квартала, не позднее 25-го числа следующего месяца. В 2025 году сроки такие:

- за IV квартал 2024 — 27 января (25 января — суббота);

- за I квартал 2025 — 25 апреля;

- за II квартал 2025 — 25 июля;

- за III квартал 2025 — 27 октября (перенос, 25 октября — суббота).

- за IV квартал 2025 — 26 января (перенос, 25 января — воскресенье).

Декларацию по НДС за IV квартал 2024 года сдавали по старой форме — в редакции Приказа ФНС от 12.12.2022 № ЕД-7-3/1191@. С отчетности за I квартал 2025 года сдаем отчет по новой форме, утвержденной Приказом ФНС от 05.11.2024 № ЕД-7-3/989@.

Примеры заполнения декларации по НДС

Титульный лист и раздел 1 — обязательные составляющие налоговой декларации, они будут присутствовать в декларации всегда.

Другие разделы заполняются при необходимости, если есть данные. Разберем на примерах самые частые сценарии.

О том, как подготовить и отправить отчет через Контур.Экстерн, читайте в пошаговой инструкции.

Нулевая декларация по НДС

Даже если у организации или ИП не было операций в отчетном периоде, декларацию по НДС необходимо сдавать, если они являются налогоплательщиками по НДС. В таком случае отчет подается нулевой.

В нулевом отчете обязательно заполняем только титульный лист и раздел 1.

На титульном листе укажите данные, с которыми зарегистрирована организация или ИП: ИНН и КПП (КПП у ИП отсутствует), название и т. д. Также на титульном листе нужно указать отчетный год и код налогового периода. Кодом налогового периода является номер квартала, за который представляется декларация.

Код налогового периода в декларации по НДС указывается на титульном листе:

- за I квартал — код 21;

- за II квартал — код 22;

- за III квартал — код 23;

- за IV квартал — код 24.

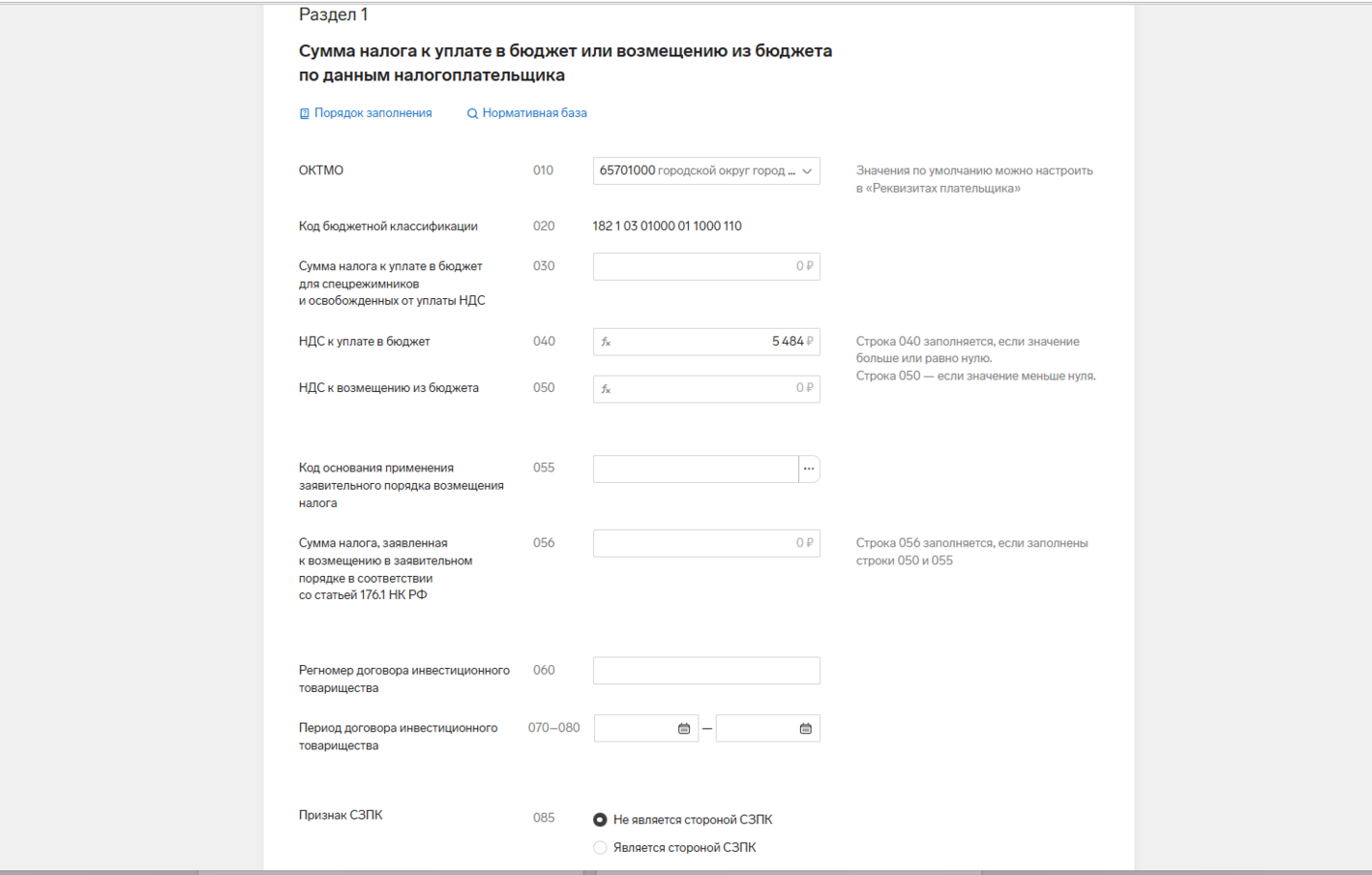

В разделе 1 нужно заполнить следующие строки:

| Номер строки | Значение |

|---|---|

|

010 |

ОКТМО (выбрать подходящий код из справочника) |

|

030, 040, 050 |

Суммы налога к уплате или возмещению будут заполнены нулевым значением |

|

085 |

Признак СЗПК |

Остальные разделы в нулевой декларации по НДС заполнять не нужно.

Декларация к уплате с применением ставок 10 или 20%

В квартальной декларации по НДС необходимо заполнить титульный лист, разделы 1, 3, 8 и 9. В каждый блок необходимо включить соответствующую информацию:

| Раздел | Данные в разделе |

|---|---|

|

1 |

НДС к уплате либо к возмещению |

|

3 |

Расчет налоговой базы, суммы вычета и самого налога |

|

8 |

Данные из Книги покупок |

|

9 |

Данные из Книги продаж |

Остальные разделы и приложения предназначены для отражения следующих операций:

| Раздел, приложение | Кто заполняет, что отражает |

|---|---|

|

Раздел 2 |

Налоговые агенты по НДС |

|

Разделы 4, 5, 6 |

Экспортные операции |

|

Раздел 7 |

Необлагаемые операции |

|

Приложение 10 |

Заполняем в случае выставления счетов-фактур при осуществлении предпринимательской деятельности в интересах другого лица на основе договоров комиссии, агентских договоров или на основе договоров транспортной экспедиции |

|

Приложение 11 |

Заполняем в случае получения счетов-фактур при осуществлении предпринимательской деятельности в интересах другого лица на основе договоров комиссии, агентских договоров или на основе договоров транспортной экспедиции |

|

Приложение 12 |

Заполняем только в случае выставления покупателю счета-фактуры лицами, указанными в п. 5 ст. 173 НК РФ с выделением суммы налога |

Рассмотрим пример заполнения декларации по НДС за I квартал 2025 года. ООО «Колос» находится на ОСНО, занимается продажей оборудования. Все операции, совершаемые компанией, облагаются НДС по ставке 20 %.

За период январь–март 2025 года в обществе были проведены следующие операции:

| Операция | Сумма, ₽ | Счет-фактура |

|---|---|---|

|

Приобрели канцтовары |

1 500, в том числе НДС 250 |

№ 1 от 02.03.2025 |

|

Продали оборудование |

40 000, в том числе НДС 6 666,67 |

№ 19 от 11.01.2025 |

|

Приняли к учету мебель 12.02.2025 |

5 600, в том числе НДС 933,33 * |

№ 5 от 12.11.2024 |

* НК РФ позволяет взять НДС к вычету в течение трех лет после принятия товара учет (пп. 1.1. п. 1 ст. 172 НК РФ). Вычет можно взять только после оприходования товара, поэтому мы заявим данную операцию в I квартале 2025 года.

Обязательно нужно заполнить титульный лист и раздел 1 декларации. Остальные разделы заполняются, если есть соответствующие показатели. Если показателей для какого-то из разделов нет, то его можно просто не включать в состав декларации.

В нашем примере нужно заполнить также разделы 3, 8 и 9.

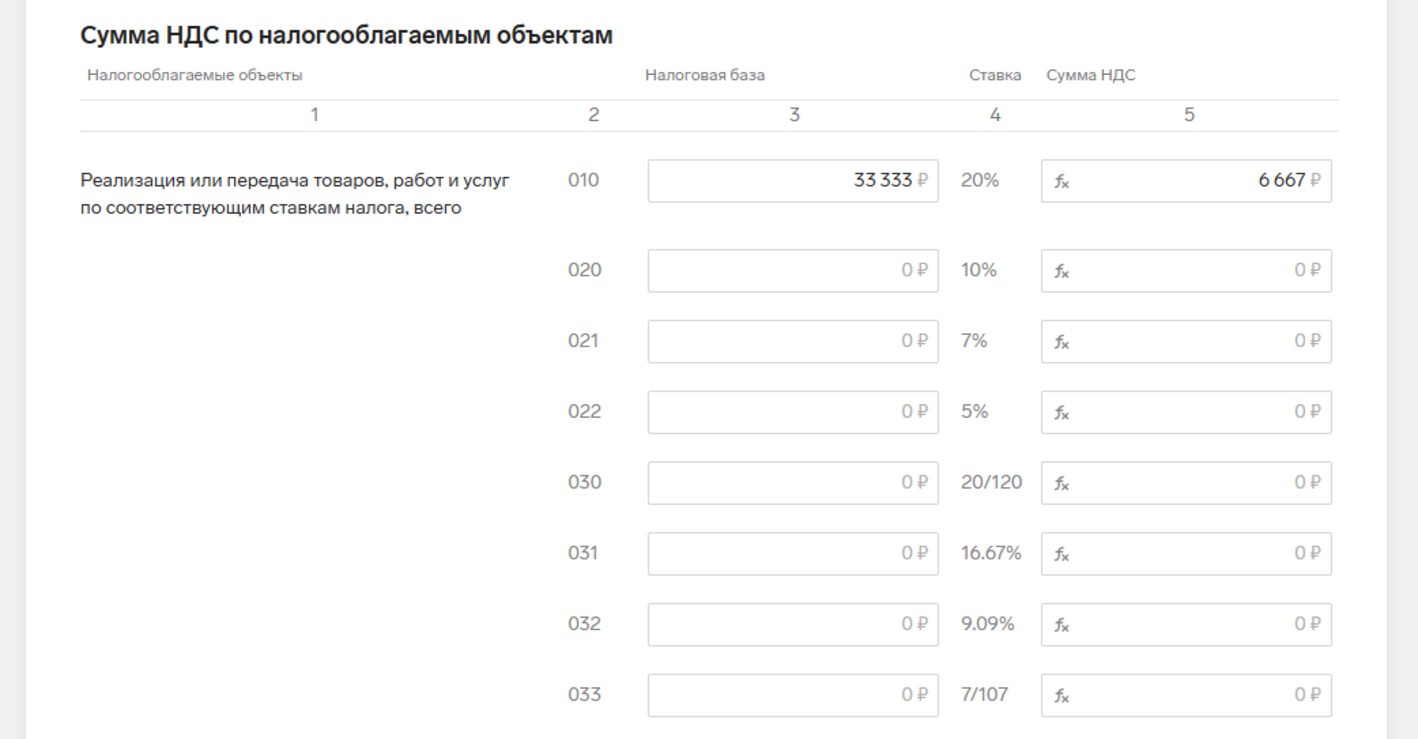

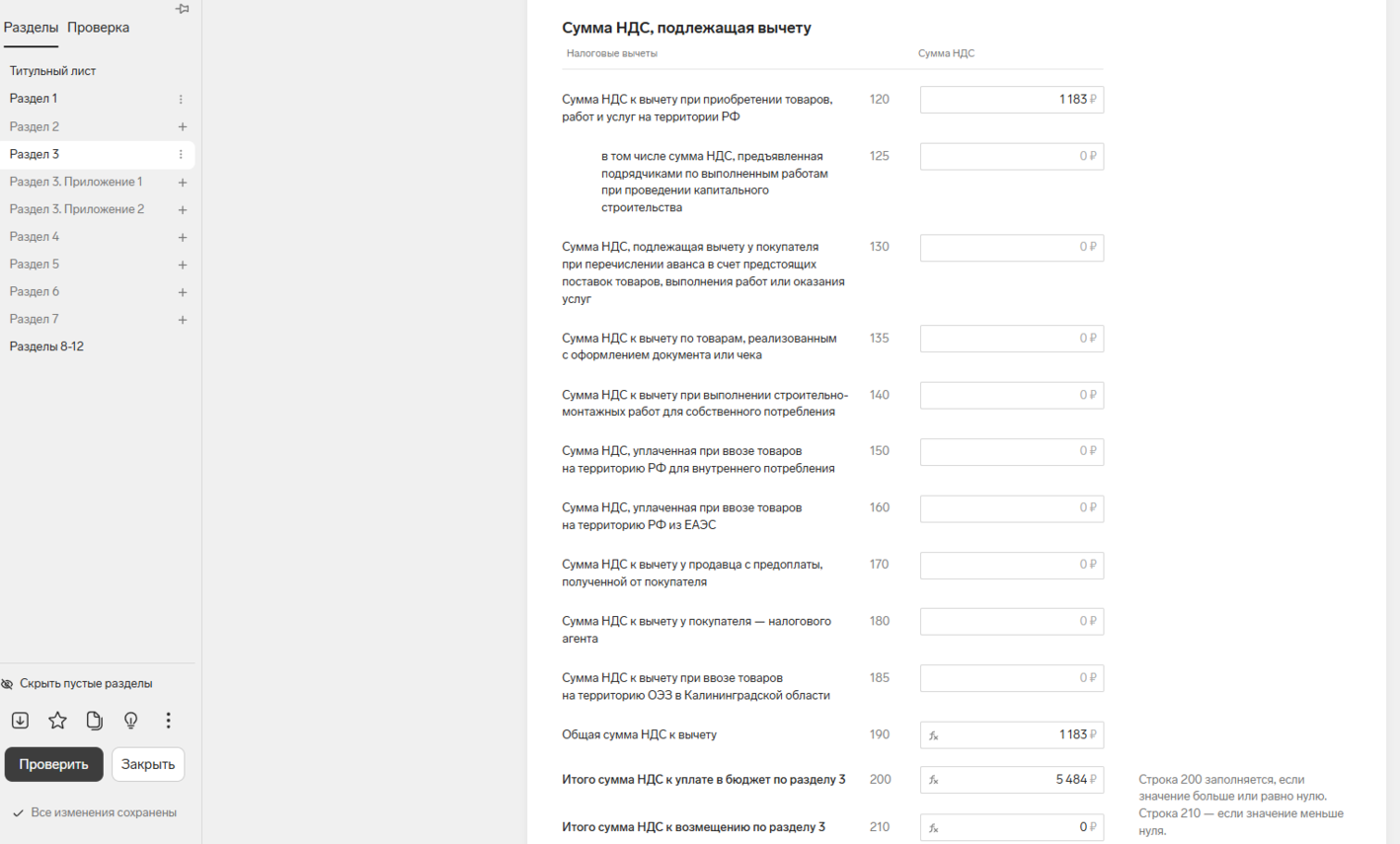

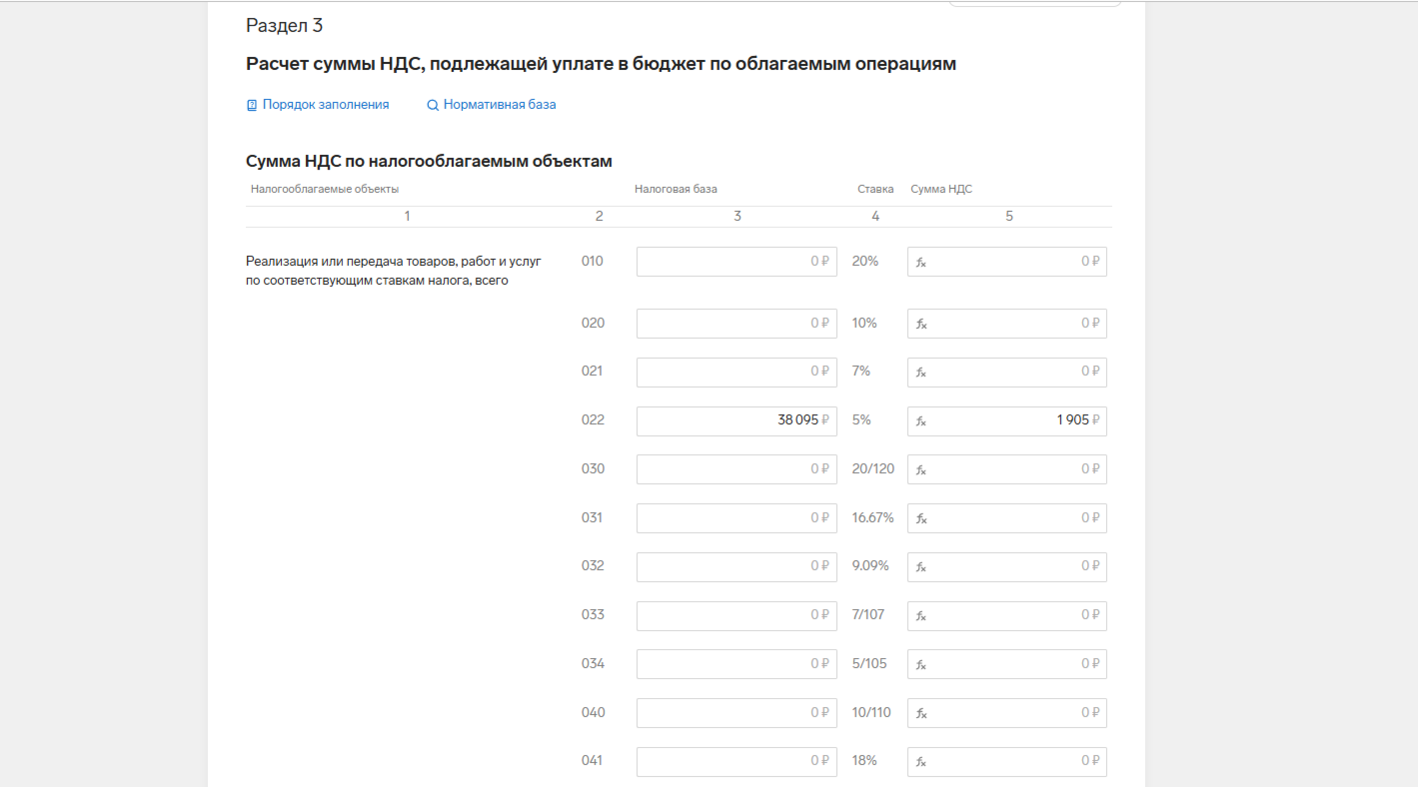

В раздел 3 мы перенесем все операции с реализацией по России и укажем вычеты.

Строки, которые необходимо заполнить:

- строка 010, графа 3 и 5, налоговая база и сумма НДС;

- строка 118 общая сумма исчисленного НДС.

В нашем примере эти строки будут равны, так как произошла одна операция по реализации.

В разделе 3 также будут отражены вычеты по декларации по двум операциям:

- строка 120 — сумма НДС по приобретенным услугам, товарам по России;

- строка 190 — общая сумма НДС по всем заявленным вычетам.

И итоговая строка по разделу 3: строка 200 — сумма к уплате по третьему разделу (рассчитывается как сумма всех операций по реализации за минусов суммы всех вычетов).

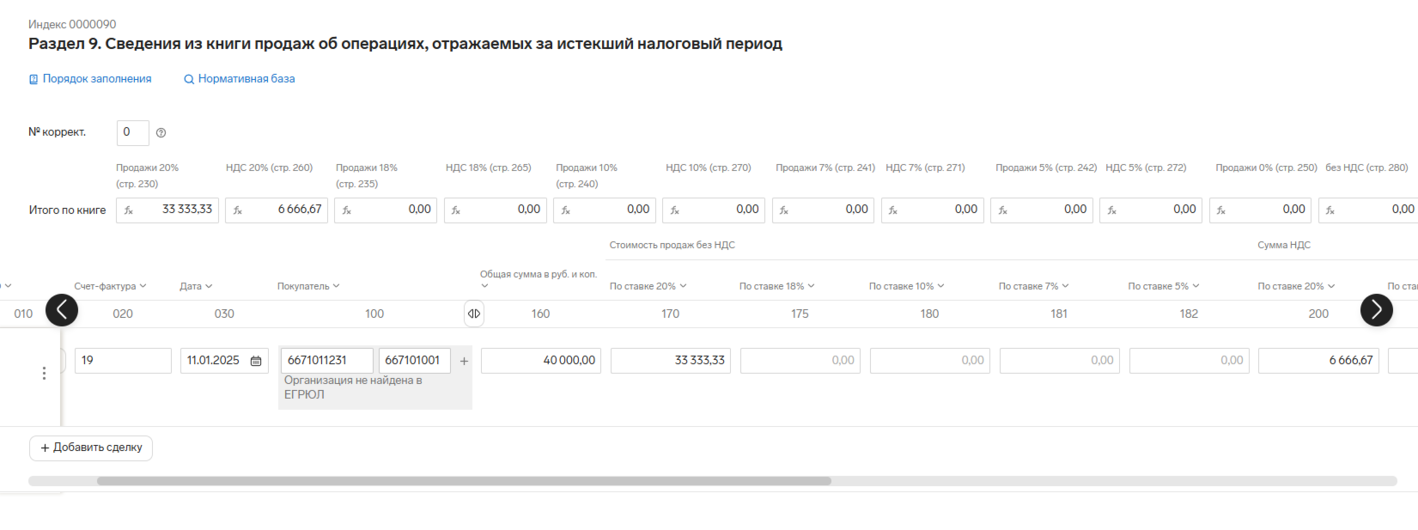

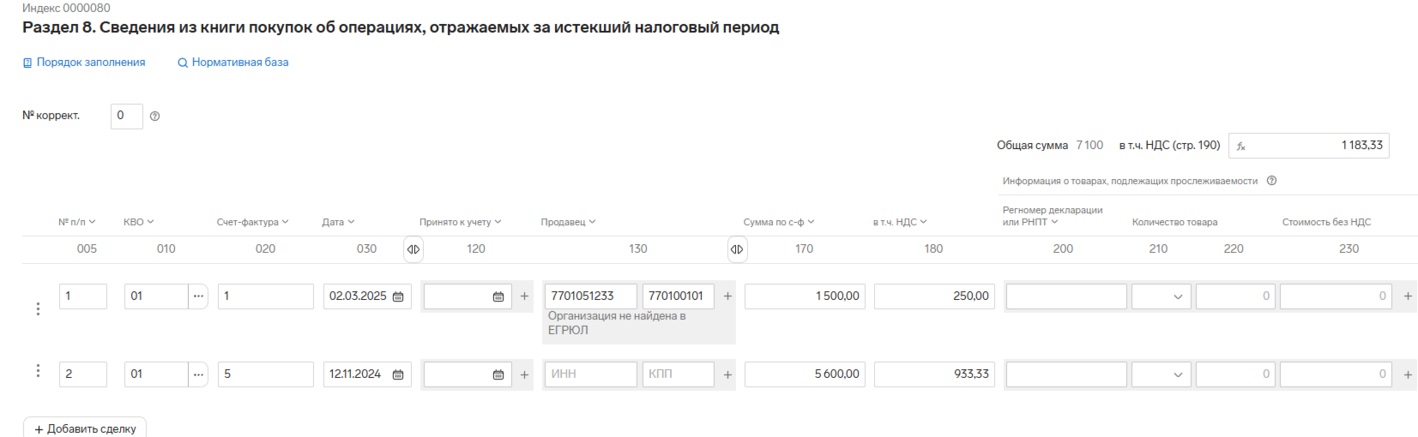

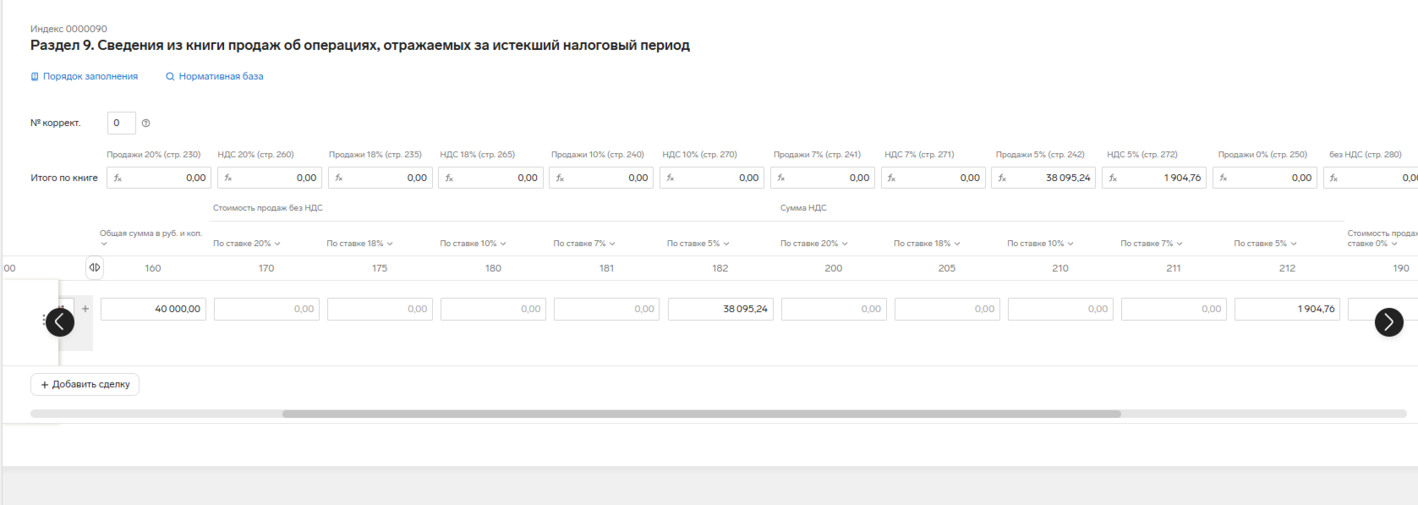

Все операции из декларации должны находить свое отражение в книгах покупок и продаж (8 и 9 раздел декларации).

В книге продаж мы отразим одну операцию по счету-фактуре № 19 от 11.01.2025 на сумму 40 000 рублей, в том числе НДС 6 666,67 руб.

В книге покупок будет отражено две операции по двум счетам-фактурам:

- счет-фактура № 1 от 02.03.2025 на сумму 1 500 рублей, в том числе НДС 250 рублей;

- счет-фактура № 5 от 12.11.2024 на сумму 5 600 рублей, в том числе НДС 933,33 рубля.

Важный момент: одной из особенностей заполнения книг является тот факт, что все операции в них указываются в рублях и копейках, а в декларацию переносятся округленные значения без копеек.

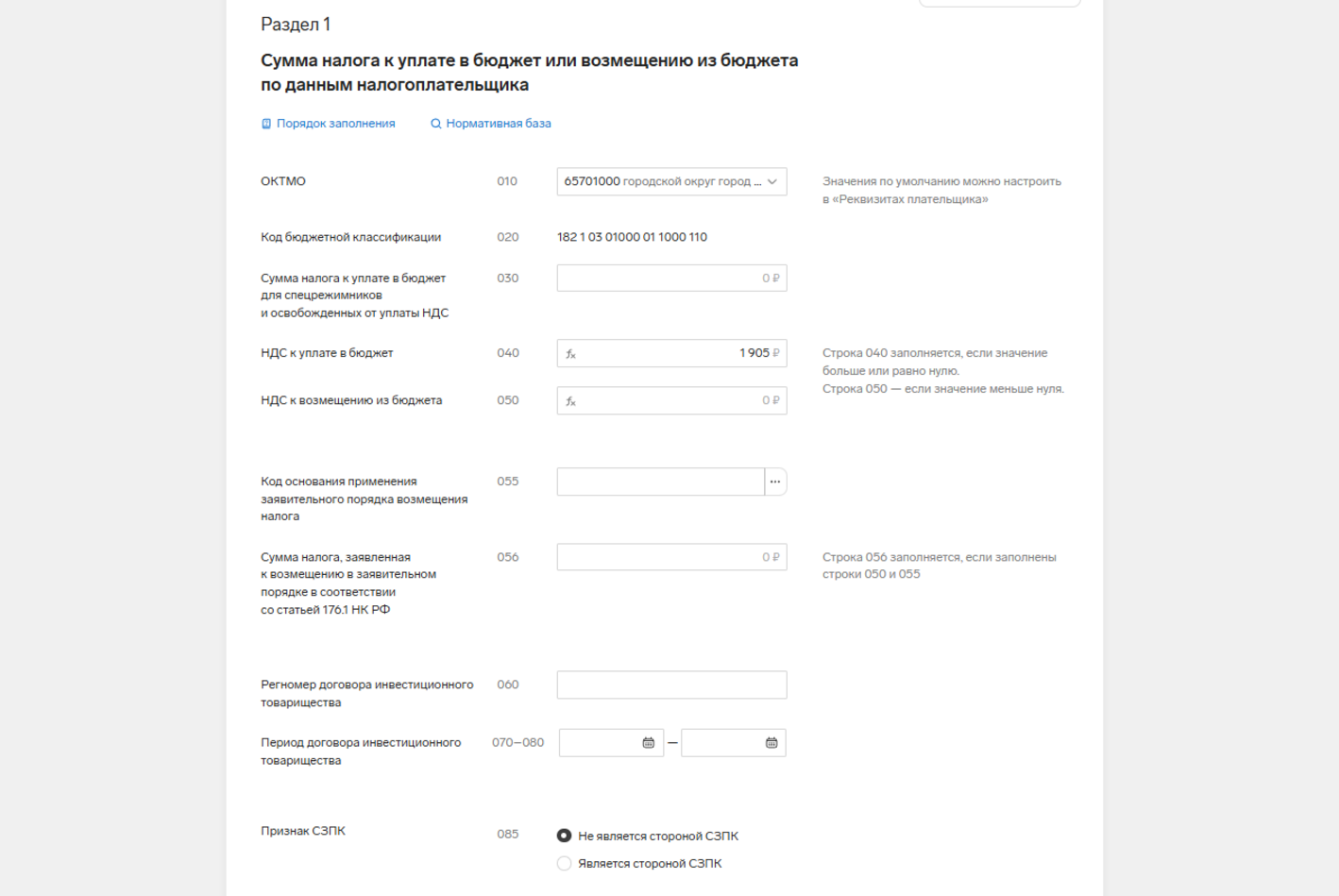

После того, как все операции будут внесены в декларацию, можно поставить итоговую сумму к уплате по строке 040 в разделе 1.

Декларация к уплате с применением ставок 5 или 7%

Теперь рассмотрим пример заполнения декларации по НДС за I квартал 2025 года, в случае, если компания «Колос» приняла решение исчислять НДС по пониженной ставке в 5% и отказался от вычетов.

За период с января по март 2025 года в обществе были проведены следующие операции:

| Операция | Сумма, ₽ | Счет-фактура |

|---|---|---|

|

Приобретены канцтовары |

1 500, в том числе НДС 250 * |

№ 1 от 02.03.2025 |

|

Продали оборудование |

40 000, в том числе НДС 1 904,76 |

№ 19 от 11.01.2025 |

* Так как компания не имеет права на вычет, данную операцию в декларации мы не отражаем.

Операцию по реализации отразим в разделе 3 по строке 022 в графе 5 (налоговая база) и графе 3 (сумма НДС).

Общую сумму исчисленного налога отразим в строке 118. То есть это весь НДС с реализации по третьему разделу, эта же сумма будет продублирована в строке 200 (сумма НДС к уплате по разделу 3).

Все операции из декларации должны находить свое отражение в книге продаж, для этого мы перенесем запись о счете-фактуре № 19 от 11.01.2025 на сумму 40 000 рублей, в том числе НДС 1 904, 76 рублей, в раздел 9.

После отражения всех операций необходимо заполнить итоговую сумму к уплате по строке 040 в разделе 1.

Как проверить декларацию по НДС

Для проверки декларации нужно руководствоваться контрольными соотношениями, которые указаны в письме ФНС от 05.02.2025 № СД-4-3/1064@

Обнаружив нарушения, ФНС направит специальное уведомление компании. Исправленный отчет нужно сдать в течение пяти рабочих дней после этого. Если уложиться в срок, декларация будет считаться сданной в тот день, в который была подана декларация с ошибками.

Если организация или ИП не успеет исправить отчет в установленный срок, декларация будет считаться не представленной. За этим может последовать приостановление операций по счетам и штрафные санкции.

Нарушение контрольных соотношений, рекомендованных письмом ФНС, не так критично. Налоговики примут декларацию, но могут потребовать пояснить расхождения и исправить ошибки.

Экстерн поможет проверить декларацию по актуальным контрольным соотношениям — программа автоматически проанализирует отчетность на корректность заполнения и подскажет, на что нужно обратить внимание.

А проверить правильность исчисления налоговой базы и новых ставок налога поможет «Калькулятор НДС».

Рекомендуем изучить дополнительные материалы:

С Экстерном соблюдать требования законодательства легко. Учет, отчетность, электронные документы — всё в одном месте.

С Экстерном соблюдать требования законодательства легко. Учет, отчетность, электронные документы — всё в одном месте.

Судя по п. 3.2 порядка заполнения из Приказа ФНС РФ от 05.11.2024 N ЕД-7-3/989@ — код 321 ставят те налоговые агенты, которые на патенте, освобождены от налога по статьям 145 и 145.1 НК РФ или являются иностранной организацией, имеющей несколько представительств (в последнем случае заполняется уполномоченным отделением иностранной организации только в отношении тех отделений, у которых в данном налоговом периоде возникла обязанность налогового агента). Если это не ваши случаи, то будет код 214.

Перейти к заполнению и последующей отправке можно в разделе «ФНС» → «Создать новый» → «НДС».

Если есть готовый xml-файл, то его можно загрузить для отправки в разделе «ФНС» → «Загрузить из файла».

Раздельный учёт входящего НДС вести будет не нужно, т.к. на НДС 5% нет возможности вычета входящего НДС, про это написано также в другой нашей статье.

Обязанность вести раздельный учет возникает в трех случаях:

1. Если у вас разные ставки НДС: например, часть товаров или услуг облагается по обычной ставке 10% или 20%, а часть — по нулевой ставке;

2. При совмещении разных видов деятельности: например, когда часть услуг не облагается НДС (медицинские услуги), а другая часть (продажа лекарств) облагается по ставке 10% или 20%, включая льготную ставку 5%.

3. Применяются вычеты по НДС: например, при продаже товаров как внутри страны (20%), так и на экспорт (0%). Следовательно, если ваша организация осуществляет деятельность с разными ставками НДС или планирует получать налоговые вычеты, вы должны вести раздельный учет.

Согласно порядку заполнения в графе 3 данного раздела указывается стоимость приобретённых товаров, работ, услуг, которые не облагаются НДС, по каждому коду операции, не подлежащей налогообложению.

Если по указанному коду ничего не приобретали, то в графе 3 ставите «0» или прочерк.