Налоговая декларация по косвенным налогам (налогу на добавленную стоимость и акцизам) при импорте товаров на территорию Российской Федерации с территории государств — членов Евразийского экономического союза

Данная форма вступила в силу не ранее чем по истечении двух месяцев после дня официального опубликования Приказа ФНС РФ от 27.09.2017 N СА-7-3/765@ (п. 5 статьи 5 Налогового кодекса РФ от 31.07.98 N 146-ФЗ).

НДС и акцизы при импорте товаров

Российские организации и предприниматели, которые ввозят товары из стран ЕАЭС, уплачивают НДС и акцизы в общем порядке. К странам ЕАЭС, помимо России, относятся Армения, Казахстан, Беларусь и Киргизия. Если импортируемый товар облагается НДС, применяются ставки налога, действующие и для товара российского производства. То есть уплата косвенных налогов (НДС) при импорте из страны ЕАЭС осуществляется по ставкам 10 % и 20 %.

НДС платят все импортеры, даже упрощенцы. Платить налог нужно через свою ИФНС не позднее 20 числа месяца, следующего за отчетным, несмотря на то, что с 2023 года этот налог тоже уплачивается в порядке ЕНП.

Акцизы нужно платить за те месяцы, в которых были приняты на учет ввезенные подакцизные товары или в которых наступил срок лизингового платежа.

Декларация по косвенным налогам: сроки и порядок сдачи

Срок сдачи отчетности по косвенным налогам зафиксирован в п. 20 Протокола о взимании косвенных налогов в рамках ЕАЭС.

Данный протокол говорит, что сдавать декларацию нужно до 20-го числа месяца, наступающего за отчетным. При этом под отчетным месяцем следует понимать:

- месяц оприходования импортированных товаров;

- месяц, в котором нужно заплатить лизинговый платеж согласно условиям договора;

- месяц, когда резидент СЭЗ принял импортированные товары к учету.

Для резидентов свободной экономической зоны (СЭЗ), импортирующих товары из стран-членов ЕАЭС, предусмотрен еще один дополнительный срок — подать декларацию нужно не позднее 20-го числа месяца, следующего за месяцем, в котором истекают 180 календарных дней с даты принятия импортированных товаров на учет (п. 21 Протокола о взимании косвенных налогов в рамках ЕАЭС).

Кроме декларации, налогоплательщики обязаны представить ряд документов. В Договоре о ЕАЭС зафиксировано восемь видов таких документов, в том числе заявление о ввозе товаров, банковскую выписку по уплате косвенных налогов и другие документы (п. 20).

Сдавайте в ИФНС уведомления и отчеты по прослеживаемости через Экстерн

Сдайте декларацию в свою ИФНС по месту учета. Декларацию можно представить:

- на бумаге — лично, почтой или через представителя;

- в электронном виде — по ТКС через оператора.

На бумаге имеют право отчитываться организации и предприниматели, у которых в предыдущем году среднесписочная численность сотрудников не превышает 100 человек. Остальные, в том числе крупнейшие налогоплательщики, обязаны отчитываться в электронном виде.

Как заполнить декларацию

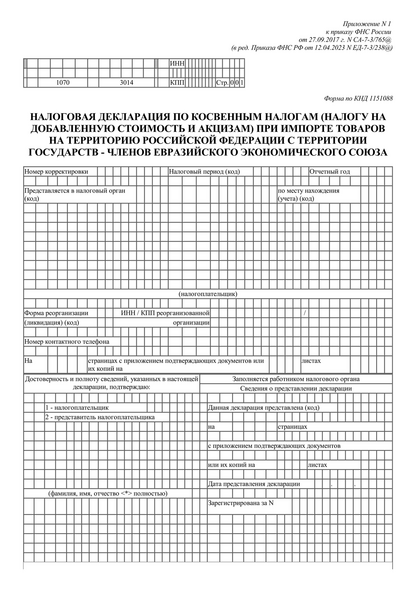

Декларация по косвенным налогам (КНД 1151088) и порядок ее заполнения утверждены приказом ФНС от 27.09.2017 № СА-7-3/765@.

С отчетности за август 2023 года вступает в силу Приказ ФНС РФ от 12.04.2023 № ЕД-7-3/238@, который вносит изменения в текущую форму декларации по косвенным налогам. Внесены изменения в раздел 1, добавлен раздел 1.1, изменены порядок заполнения отчета, коды видов подакцизных товаров и формат отчета.

С августа 2023 года декларация включает в себя титульный лист и четыре раздела. Перечень разделов, которые нужно заполнить, зависит от того, к какой группе относится налогоплательщик:

- титульный лист и раздел 1 — заполняют все импортеры;

- раздел 1.1 — импортеры-резиденты СЭЗ;

- раздел 2 — импортеры подакцизных товаров, кроме этилового спирта;

- раздел 3 — импортеры этилового спирта.

Важно! В декларациях за апрель — июль 2023 года раздел 1.1 для резидентов свободных экономических зон не предусмотрен. Однако заполнять отчеты за эти периоды они должны в особом порядке, предусмотренном в Письме ФНС РФ от 05.05.2023 № СД-4-3/5770@.

Раздел 1 собирает информацию об НДС по импортируемым товарам. Он заполняется, даже если импортный товар освобожден от налога.

В первом разделе содержатся суммы НДС к уплате. При этом весь НДС делится в зависимости от вида товаров. Для отражения общей суммы налога к уплате предназначена строка 030. Строки 031–035 плюс строка 070 раздела 1.1 — это расшифровка строки 030. Так, строка 032 отражает налог по продуктам переработки давальческого сырья, строка 033 — по товарам, являющимся результатом выполнения работ, строка 034 — по товарам, полученным по договорам товарного займа, бартера, а строка 031 — налог по прочим товарам. В строке 035 покажите налог с лизинговых платежей.

Существуют и такие импортные товары, которые не облагаются НДС (гл. 21 НК РФ), — их следует отразить в строке 040 раздела 1.

Раздел 1.1 добавлен специально для резидентов СЭЗ, импортирующие товары из стран-членов ЕАЭС на территорию свободной экономической зоны. Раздел заполняют в отношении товаров, с даты принятия на учет которых прошло 180 дней, по каждому отдельному заявлению о ввозе. Подробный порядок заполнения приведен в Приказе ФНС РФ от 12.04.2023 № ЕД-7-3/238@.

Раздел 2 фиксирует информацию обо всех подакцизных товарах, кроме этилового спирта различного происхождения. Акцизы, как и НДС, отражаются по видам подакцизных товаров. Также в данном разделе по каждому виду товаров указывается страна, из которой доставлен товар.

При заполнении второго раздела потребуется учесть ряд нюансов. Все особенности подробно изложены в Порядке заполнения декларации. При этом учитывайте изменения, внесенные Приказом ФНС РФ от 12.04.2023 № ЕД-7-3/238@.

Раздел 3 отражает информацию о спирте этиловом из всех видов сырья, в т. ч. денатурированный этиловый спирт, спирт-сырец, дистилляты винный, виноградный, плодовый, коньячный, кальвадосный, висковый.

Коды видов подакцизных товаров содержатся в приложениях к Порядку заполнения декларации. При этом учитывайте изменения, внесенные Приказом ФНС РФ от 12.04.2023 № ЕД-7-3/238@.

Пример заполнения декларации по косвенным налогам

ООО «Футурум-Экспо» прошло все таможенные процедуры и импортировало товар из Казахстана. НДС по импорту составил 56 000 рублей. Эту сумму нужно уплатить в бюджет. Товар принят к учету 17.10.2023. Значит, декларацию ООО «Сила» должно сдать до 20.11.2023. Бухгалтер компании заполнил титульный лист и раздел 1. Налоговым периодом считается октябрь, ему соответствует код 10, который следует указать в предназначенной для этого ячейке. Компания сдает декларацию в составе титульного листа и раздела 1.