Прежде чем отправить уведомление об исчисленных налогах, его надо проверить на контрольные соотношения. Если налоговики обнаружат несоответствия с КС, они посчитают форму КНД 1110355 частично или полностью несданной. Но действующие с марта 2023 года соотношения собираются обновить.

Для чего ввели контрольные соотношения для уведомлений КНД 1110355

Уже практически год применяется правило: если налоги, взносы, авансы надо заплатить до сдачи декларации или без нее, плательщики должны отправить в ИФНС уведомление об исчисленных суммах (п. 9 ст. 58 НК РФ). Такое уведомление заполняют по форме КНД 1110355 (Приказ ФНС от 02.11.2022 № ЕД-7-8/1047@).

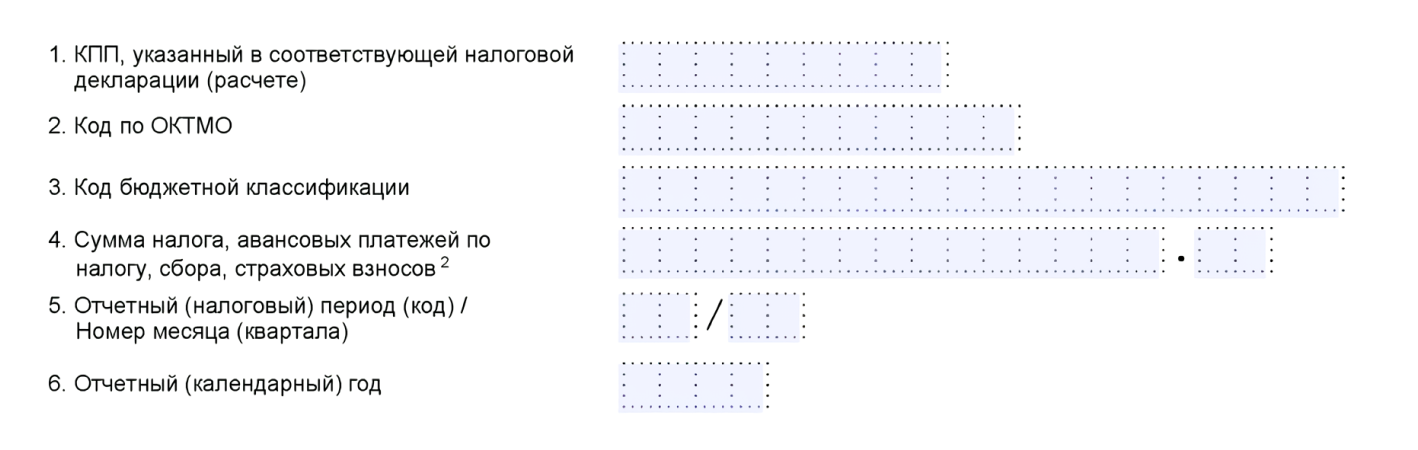

Уведомление состоит всего из двух страниц, но на практике его заполнение вызывает у плательщиков много вопросов. Именно поэтому налоговики разработали контрольные соотношения для формы КНД 1110355 — чтобы уменьшить количество ошибок, которые допускают в уведомлении налогоплательщики (Письмо ФНС от 17.03.2023 № ЕА-4-15/3132@).

Работайте с ЕНП в Экстерне Получайте актуальную информацию по налогам и пополняйте счет вовремя и без лишних усилий

Какие контрольные соотношения применяют для уведомлений по налогам

Чаще всего плательщики ошибаются при указании налогового периода, кодов КБК и ОКТМО, сумм налоговых платежей. Большинство таких ошибок требует уточнение реквизитов. В письме № ЕА-4-15/3132@ налоговики привели контрольные соотношения для проверки уведомления и указали сроки его отправки.

Информацию о наиболее распространенных ошибках плательщиков в уведомлениях об исчисленных налогах можно посмотреть на официальном сайте ФНС.

Мартовские контрольные соотношения из письма № ЕА-4-15/3132@ вводили как необязательные: они больше предназначены для самостоятельного использования. Но с 1 октября 2023 года нарушение контрольных соотношений приведет к тому, что уведомление будет полностью или частично не принято (Федеральный закон от 31.07.2023 № 389-ФЗ).

При этом пока не понятно, будут ли мартовские соотношения использоваться как обязательные до утверждения новых КС. Предполагается, что новые обязательные КС начнут применять только с 2024 года. В результате, на практике образуется спорный момент — по каким соотношениям налоговики проверяют и отказывают уведомления по налогам, начиная с 1 октября 2023 года. Официальных разъяснений пока нет, рекомендуем обращаться за ответом в местную налоговую. Учтите, что к ответственности за нарушения по уведомлениям ФНС пока не привлекает.

Контрольные соотношения из письма № ЕА-4-15/3132@ сгруппированы по типам ошибок. К примеру, проблема «неверно указан налоговый (отчетный) период» отражает такие ошибки:

- неверно указали код бюджетной классификации;

- сумма в уведомлении превысила возможную сумму по выбранному КБК;

- неверно указали период/налоговый период.

В таблице КС налоговики привели контрольные соотношения для проверки таких ошибок. К примеру, если неверно указан период, контрольное соотношение будет таким: если в стр. 3 = 18210501011010000110 (код для авансов по УСН «Доходы»), то стр. 5 = «34 / 01» или «34 / 02» или «34 / 03».

А для проблемы «Возможно неверно указан код налогового периода» одно из контрольных соотношений будет таким: в стр. 3 КБК = 18210101030011000110 (налог на прибыль с доходов иностранной компании), стр. 5 = 21/01, то дата представления уведомления <= 25.02.

Проблема «возможное некорректное отражение суммы» означает такие ошибки:

- некорректно указали сумму/отразили ОКТМО;

- сумма страховых взносов из строки 4 больше суммы страховых взносов за прошлый квартал.

Чтобы исправить ошибки, требующие уточнения, надо отправить новое уведомление (Письмо ФНС от 31.01.2023 № БС-3-11/1180@).

Корректировку старого уведомления, по аналогии с декларацией, налоговики не принимают. В новом уведомлении надо исправить ту информацию, в которой допустили ошибку:

Если неправильно указали сумму, подайте новое уведомление с корректной суммой. И обязательно укажите КПП, КБК, ОКТМО и налоговый период.

Если ошиблись в КПП, КБК, ОКТМО, налоговом периоде, в новом уведомлении повторите ошибочные данные, а в сумме поставьте ноль.

Ниже заполните новый блок строк 1-6 с корректными данными и с правильной суммой.

Когда новое уведомление с уточненными реквизитами поступит в ИФНС, налоговики исправят ранее допущенную ошибку. В результате плательщику зачтут правильную сумму ЕНП и спишут в счет нужного налогового обязательства.

Что изменилось в контрольных соотношениях для уведомлений по налогам

Контрольные соотношения от 17 марта 2023 года разработали для самопроверки налогоплательщиков. С 1 октября 2023 года правила изменились: теперь налоговики посчитают уведомление несданным, если его показатели не соответствуют контрольным соотношениям (Федеральный закон от 31.07.2023 № 389-ФЗ).

Обязательные контрольные соотношения пока официально не ввели, но уже опубликовали проект приказа об их утверждении и список таких соотношений вместе с таблицей соответствия КБК.

Для налоговиков несоответствие показателей уведомления контрольным соотношениям означает нарушение порядка заполнения формы КНД 1110355. Если в уведомлении отразили один платеж и оно не прошло проверку на контрольные соотношения, его признают полностью не сданным. Если несколько платежей, часть из которых указаны верно — уведомление признают «не представленным в части».

Новые контрольные соотношения также сгруппированы по критериям ошибок в:

- кодах бюджетной классификации;

- налоговом/отчетном периоде, сроке уплаты;

- ОКТМО;

- годе;

- сумме;

- КПП.

Если инспектор обнаружит несоответствия по контрольным соотношениям, он сообщит о них максимум на следующий день после дня получения уведомления. Налогоплательщик получит сообщение по ТКС через оператора ЭДО или через свой личный кабинет на сайте ФНС (п. 9 ст. 58 НК РФ). А если уведомление подавали на бумаге, а личного кабинета у плательщика нет, сообщение об ошибках ему направят по обычной почте заказным письмом — в течение 10 дней после получения уведомления об исчисленных налогах.

С Экстерном соблюдать требования законодательства легко. Учет, отчетность, электронные документы — всё в одном месте.

С Экстерном соблюдать требования законодательства легко. Учет, отчетность, электронные документы — всё в одном месте.