С 1 января 2023 года ПФР и ФСС объединились в единый социальный фонд. В связи с этим отчетность в фонды тоже соединили в одну форму — ЕФС-1. Она объединила в себе 4-ФСС, СЗВ-СТАЖ, СЗВ-ТД и ДСВ-3. Разбираемся, как изменились привычные отчеты и по каким правилам нужно сдавать ЕФС-1.

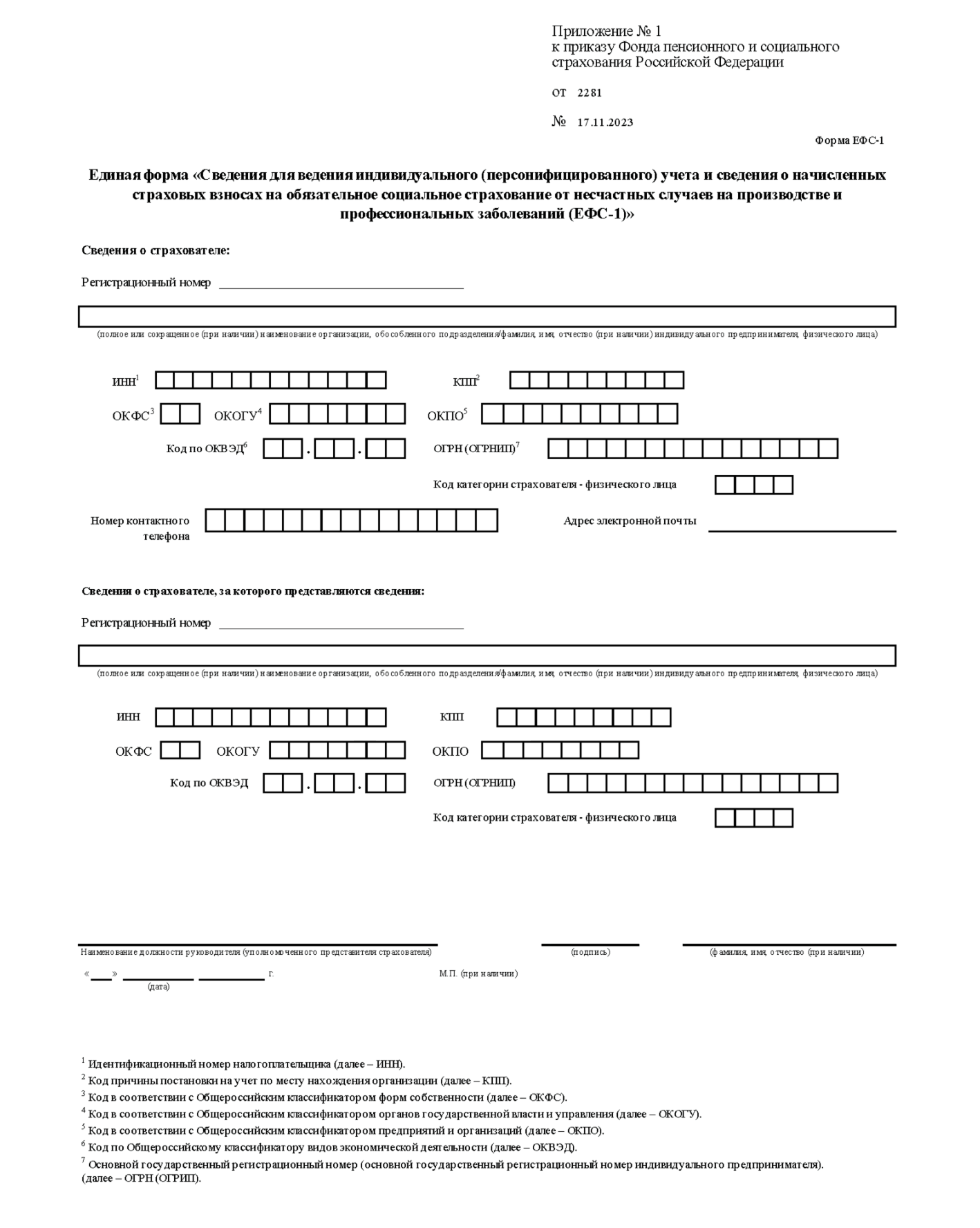

Данная форма вступила в силу с 01.01.2023, а с 01.01.2024 применяется в обновленном виде (п. 3 Приказа СФР от 17.11.2023 № 2281)

В этой статье:

Отчитайтесь легко и без ошибок

Удобный сервис для подготовки и сдачи отчетов через интернет.

Что такое ЕФС-1

ЕФС-1 — это отчет, который с 2023 года сдается в Социальный фонд России (далее — СФР). Это ведомство образовалось в результате объединения ПФР и ФСС. Подробнее о других изменениях, которые произошли после слияния фондов, читайте в статье «Что изменится для бизнеса после объединения ФСС и ПФР».

ЕФС-1 состоит из титульного листа со сведениями о страхователе и двух разделов:

- сведения о трудовой (иной) деятельности, страховом стаже, зарплате и дополнительных страховых взносах на накопительную пенсию;

- сведения о начисленных страховых взносах на обязательное социальное страхование от НС и ПЗ.

Как ясно из названий разделов, ЕФС-1 заменила собой формы: СЗВ-ТД, СЗВ-СТАЖ, СИоЗП, ДСВ-3 и 4-ФСС. Последний раз их сдавали за периоды 2022 года.

Ничего сверхнового в ЕФС-1 не появилось. Структура ее разделов очень похожа на ранее действующие формы. В таблице мы показали, как соотносятся старые формы и подразделы ЕФС-1.

| Старая форма | Разделы ЕФС-1 | Изменения |

|---|---|---|

| СЗВ-ТД | Подраздел 1.1 «Сведения о трудовой (иной) деятельности» |

Нужно подавать сведения о начале и окончании договора ГПХ, указывать вид трудового договора, отражать особенности режима работы. Введен классификатор причин увольнения — нужно указывать код и формулировку |

| СЗВ-СТАЖ | Подраздел 1.2 «Сведения о страховом стаже» |

Дополнена типом сведений “Назначение выплат по ОСС”, данными по СОУТ: индивидуальным номером рабочего места Введена графа с районным коэффициентом. Подавать сведения нужно не по всем работникам, а только по тем, у которых есть особенности учета стажа |

| ОДВ-1 Раздел 5 (ДНП) | Подраздел 2 «Основание для отражения данных о периодах работы застрахованного лица в условиях, дающих право на досрочное назначение пенсии…» | Подается одновременно с подразделом 1.2, если есть сведения о лицах, имеющих право на досрочное назначение пенсии |

| СИоЗП (для бюджетников) | Подраздел 1.3 «Сведения о зарплате и условиях осуществления деятельности работников государственных и муниципальных учреждений» |

Для большинства граф установлены классификаторы допустимых значений. Минтрудом определены виды деятельности, при которых нужно сдавать подраздел |

| ДСВ-3 | Подраздел 3 «Сведения о застрахованных лицах, за которых перечислены дополнительные страховые взносы на накопительную пенсию и уплачены взносы работодателя» | Подраздел аналогичен ДСВ-3 |

| 4-ФСС | Раздел 2 «Сведения о начисленных страховых взносах на обязательное социальное страхование от НС и ПЗ» |

Вместо численности физлиц, в пользу которых производятся выплаты и иные вознаграждения, нужно указывать численность работающих застрахованных лиц по ОСС на НС и ПЗ. В расчет сумм взносов добавили графу «На конец предыдущего отчетного периода». В сведениях об облагаемой базе нужно выбрать тип страхователя:

Нет раздела с численностью пострадавших в связи со страховыми случаями в отчетном периоде |

Подробно порядок заполнения каждой части формы мы разбираем в отдельных статьях. Найти их можно в разделе «Единая форма сведений», он будет пополняться.

В какие сроки сдавать ЕФС-1

Сдавать ЕФС-1 нужно за периоды, начиная с 1 января 2023 года. Срок сдачи один — 25 число. Но всю форму целиком каждый раз заполнять не нужно. Для разделов и подразделов сохраняется прежняя периодичность сдачи:

- Подраздел 1.1 (СЗВ-ТД):

- при приеме на работу, увольнении, приостановлении и возобновлении трудового договора, заключении и расторжении договора ГПХ — не позднее следующего рабочего дня со дня издания приказа (подписания иного документа);

- при переводе, переименовании, установлении (присвоении), запрете занимать должность — не позднее 25-го числа месяца, следующего за отчетным.

- Подраздел 1.3 (СИоЗП) — ежемесячно, не позднее 25-го числа месяца, следующего за отчетным.

- Подраздел 3 (ДСВ-3) — ежеквартально, до 25-го числа месяца, следующего за отчетным кварталом;

- Раздел 2 (4-ФСС) — ежеквартально, до 25-го числа месяца, следующего за отчетным кварталом;

- Подразделы 1.2 и 2 (СЗВ-СТАЖ) — ежегодно, не позднее 25 января года, следующего за отчетным.

Подразделы 1.2 и 2 (аналоги СЗВ-СТАЖ и ОДВ-1) впервые сдали в СФР в 2024 году — до 25 января. Но в некоторых случаях действуют специальные сроки. Например, если застрахованный подаст заявление о срочной пенсионной выплате или о предоставлении отпуска по уходу за ребенком до 1,5 лет, подраздел 1.2 нужно будет подать в течение трех дней после этого с типом сведений «Назначение пенсии» или «Назначение выплат по ОСС» соответственно.

Отчитайтесь легко и без ошибок

Удобный сервис для подготовки и сдачи отчетов через интернет.

Можно ли подавать отчет по разделам

Сведения, которые должны быть поданы до 25 числа месяца, не обязательно направлять единовременно. В Экстерне их можно сдать в разные дни и поручить заполнение разным людям.

Например, до 25 июля 2025 года организация должна подать подраздел 1.1 (СЗВ-ТД) за июнь, подраздел 3 (ДСВ-3) и раздел 2 (4-ФСС) за полугодие.

Бухгалтер может заполнить и сдать ДСВ-3 18 июля, 4-ФСС — 22 июля, а кадровик берет на себя работу с СЗВ-ТД и отправляет свой подраздел 24 июля.

Как и куда подавать отчет

Порядок представления для ЕФС-1 сохраняется тот же. Подать ее в электронном виде должны работодатели, у которых численность застрахованных лиц, включая исполнителей на ГПД, превышает 10 человек. Остальные имеют право сами решать, как отчитываться: по ТКС или на бумаге.

Представлять форму нужно в территориальные органы объединенного СФР. По ТКС отчеты следует отправлять в формате, определенном Приказом СФР от 23.11.2023 № 2315.

В 2025 году правила подачи ЕФС-1 могут измениться

Минтруд разработал законопроект, который предполагает внесение ряда изменений в правила подачи формы — отчет придётся сдавать чаще, а сведений о сотрудниках нужно будет указывать больше.

Про все изменения, которые предлагает Минтруд, мы рассказали в отдельной статье «Что изменится в персонифицированном учете с 2025 года».

Как отчитываться за прошлые периоды

За периоды, истекшие до 1 января 2023 года, отчетность нужно подавать в порядке и по формам, которые действовали на тот момент.

Это касается и корректировочных отчетов. К примеру, если в 2025 году понадобилось уточнить 4-ФСС за 9 месяцев 2022 года, следует направить отчет по форме, утвержденной приказом ФСС от 14.03.2022 № 80.

А для исправления сведения о трудовой деятельности за 2021 год надо воспользоваться формой СЗВ-ТД.

Легко сдавайте ЕФС‑1 и другие отчеты

В Контур.Экстерне вы можете автоматически сформировать электронный ЕФС-1 и быстро его отправить, если до этого вели учет по сотрудникам в системе.

Кто должен сдавать ЕФС-1: бухгалтер или кадровик

Сдавать ЕФС-1 в социальный фонд России — обязанность работодателя. В порядке заполнения формы и законодательстве о страховании не указаны конкретные сотрудники, которые должны отчитываться за компанию.

Исходя из состава формы, ее заполнение логично доверить:

- бухгалтерии — в части подразделов 1.3 (СИоЗП) и 3 (ДСВ-3), раздела 2 (4-ФСС);

- кадровому отделу — в части подразделов 1.1, 1.2 и 2 (СЗВ-ТД, СЗВ-СТАЖ).

Возможность для этого есть. Как мы уже говорили, заполнение отчета можно поручить разным людям, а его части можно направлять в СФР в разные даты в пределах установленного срока.

Как накажут за ошибки в единой форме

Ответственность страхователей за нарушение порядка представления отчетов по индивидуальному персонифицированному учету прописана в Федеральном законе от 01.04.1996 № 27-ФЗ:

- непредставление в срок или представление неполных или недостоверных сведений — 500 рублей по каждому застрахованному лицу (кроме сведений о трудовой деятельности);

- несоблюдение порядка сдачи в виде электронных документов — 1000 рублей.

За нарушения в разделе 2 штрафы те же, что были для 4-ФСС. Непредставление сведений в срок влечет штраф в размере 5 % от начисленной за последние три месяцы отчетного периода суммы, но не более 30 % и не менее 1000 рублей (ст. 26.30 Федерального закона от 24.07.1998 № 125-ФЗ).

С 1 января 2023 года в закон № 27-ФЗ внесли изменения в части применения финансовых санкций (Федеральный закон от 14.07.2022 № 237-ФЗ). Страхователь может их избежать, если:

- подаст уточненку в течение пяти рабочих дней после получения уведомления об устранении ошибок и несоответствий;

- исправит ошибку до того, как ее обнаружат органы фонда.

Еще одно послабление — 50% скидка по штрафу при уплате его в течение первых 10 дней после получения требования. Напомним, что при нарушении сроков представления либо подаче ЕФС-1 с ошибками фонд направит страхователю требование об уплате штрафа, которое должно быть исполнено в течение 20 календарных дней, если более продолжительный период времени для уплаты не указан в этом требовании.

К таким местностям (с кодом ОКУ) относятся территории, для которых одновременно выполняются два условия:

1) на территории применяется районный коэффициент в соответствии с одним из государственных нормативно-правовых актов

2) территория не относится к районам Крайнего Севера или к местности, приравненной к районам Крайнего Севера.

У нас есть подробная статья про то, какие отчёты нужно сдавать компаниям без сотрудников, рекомендую посмотреть.

Рекомендую уточнить в СФР их позицию по внесению сотрудников, работающих в Красноярске в отчет. Если ориентироваться на порядок заполнения, то указывать их не надо.

НКО- общественная организация, есть руководитель (пенсионер по возрасту) который исполняет обязанности на добровольных началах. сдаем титульный лист и Раздел-2 - ежеквартально . в графе "Среднесписочная численность работников" ставить О или 1 ?

вопрос.

ежегодно какие разделы надо сдавать?

Ежегодно нужно сдавать подраздел 1.2 (ранее СЗВ-СТАЖ), но только если в организации есть сотрудники, и раздел 2 (4-ФСС).