Сведения по подразделу 1.3 формы ЕФС-1 представляли в СФР уже не раз, но вопросы по заполнению по-прежнему остаются. Мы ответили на самые распространенные из них, опираясь на разъяснения Минтруда, утвержденный порядок заполнения ЕФС-1 и собственные знания.

В этой статье:

- Кто должен представлять сведения в подразделе 1.3

- На каких сотрудников не нужно подавать подраздел 1.3

- Какие значение указывать в графах 5, 12, 13 и 15

- Как отразить сведения по нескольким договорам

- Какие данные о выплатах необходимо отражать в подразделе 1.3 за отчетный месяц

- Какой оклад указывать в сведениях в случае индексации «задним числом»

- Как заполнять сведения о размере тарифной части и норме часов, если число занимаемых штатных единиц не равно 1

- Как заполнять сведения о количестве штатных единиц и количестве рабочих часов по педагогическим работникам

- Как отражать отпускные, больничные и выплаты по среднему заработку, предусмотренные ТК РФ

Отчитайтесь легко и без ошибок

Удобный сервис для подготовки и сдачи отчетов через интернет.

Ищите базовые инструкции по заполнению подраздела 1.3 в статье «Как заполнить сведения о зарплате госработников в ЕФС‑1».

Кто должен представлять сведения в подразделе 1.3

Минтруд в письме от 04.04.2023 № 14-1/10/В-4784 еще раз напомнил, что подраздел 1.3 ЕФС-1 должны представлять только госучреждения, чей основной ОКВЭД содержится в перечне видов деятельности, утвержденном приказом Минтруда от 02.09.2022 № 507н.

Они одновременно с этим должны быть респондентами по одной из форм статотчетности, утвержденной приказом Росстата от 26.12.2022 N 980:

- ЗП-здрав (ОКУД 606045) — здравоохранение,

- ЗП-культура (ОКУД 0606046) — культура, искусство и кинематография,

- ЗП-наука (ОКУД 606047) — научные учреждения,

- ЗП-образование (ОКУД 0606048) — образование,

- ЗП-соц (ОКУД 606049) — социальные услуги.

Как отчитаться о зарплате сотрудников госучреждений, читайте в статье.

На каких сотрудников не нужно подавать подраздел 1.3

Не нужно представлять информацию о работниках, которые в отчетном месяце не выполняли трудовые функции из-за отпусков следующих видов (письмо Минтруда от 04.04.2023 № 14-1/10/В-4784):

- по беременности и родам;

- в связи с усыновлением ребенка;

- по уходу за ребенком;

- без сохранения заработной платы.

Кроме того, в подраздел 1.3 не включаются сведения о лицах, которые оформлены в организации только по договору гражданско-правового характера (п. 6.9 Порядка).

Какие значение указывать в графах 5, 12, 13 и 15

В графе 5 « Код наименования должности (профессии)» указывается код в соответствии с разделом «Коды наименования должности (профессии)…» Классификатора, прилагаемого к Порядку заполнения (п. 6.13 Порядка).

Часто в классификаторе отсутствует наименование должности, которую замещает сотрудник в соответствии со штатным расписанием. В этом случае Минтруд рекомендует указывать наиболее подходящее (наиболее близкое по выполняемым трудовым функциям) обобщенное наименование должности (профессии).

Пример. По штатному расписанию наименование должности — «Старший бухгалтер по расчету заработной платы». В классификаторе такого наименования нет, поэтому, в графе 5 можно указать код С0250, соответствующий должности «Старший бухгалтер».

В графе 12 «Профессиональная квалификационная группа» и графе 13 «Квалификационный уровень» указываются код профессиональной квалификационной группы, к которой относится должность (профессия), и соответствующий ей квалификационный уровень (п. 6.18 Порядка). Значения берутся из раздела «Справочник профессиональных квалификационных групп и квалификационных уровней (КУ)…» Классификатора.

Пример. Должность по штатному расписанию «Педагог-психолог» (в графе 5 указан код П0028) относится к профессиональной квалификационной группе должностей педагогических работников, ей соответствует третий квалификационный уровень (в соответствии с Приказом Минздравсоцразвития от 05.05.2008 N 216Н). Значит, в графе 12 следует указать код «педагогуч-216н», а в графе 13 квалификационный уровень — «3».

Если должность (профессия), чей код указан в графе 5, не включена в профессиональные квалификационные группы (директор, заместитель директора, главный бухгалтер, старший бухгалтер и т.п.), то в графах 12 и 13 указывается ноль. Если должность (профессия), указанная в графе 5, включена в профессиональную квалификационную группу, но для нее не определен квалификационный уровень, то в графе 13 указывается ноль.

В графе 15 «Квалификационная категория, присвоенная по итогам аттестации» указывается значение, соответствующее установленной категории:

- «1» — вторая квалификационная категория;

- «2» — первая квалификационная категория;

- «3» — высшая квалификационная категория.

Если у работника отсутствует квалификационная категория по итогам аттестации, то в графе 15 указывается ноль, даже если Положением об оплате труда работнику установлена надбавка за категорийность.

Легко сдавайте ЕФС‑1 и другие отчеты

В Контур.Экстерне вы можете автоматически сформировать электронный ЕФС-1 и быстро его отправить, если до этого вели учет по сотрудникам в системе.

Как отразить сведения по нескольким договорам

Если с работником учреждения заключено два договора с идентичными условиями работы, то информацию по этим договорам необходимо объединить в одну запись.

Согласно правилам проверки, в отчете не допускается наличие полного дубликата комбинации, являющейся идентификатором трудового договора для зарегистрированного лица, а именно комбинации значений в записи по графам:

- 2 — «Дата начала» периода работы в отчетном месяце,

- 3 — «Дата окончания» периода работы в отчетном месяце,

- 4 — «Наименование структурного подразделения; OID»

- 5 — «Код наименования должности (профессии)»,

- 8 и 9 — «Код» и «Значение» подраздела «Специальные (отраслевые) условия занятости»,

- 10 и 11 — «Вид» и «Срок» подраздела «Информация о договоре»,

- 12 — «Профессиональная квалификационная группа»,

- 13 — «Квалификационный уровень»,

- 16 — «Число занятых штатных единиц по должности (профессии)»,

- 18 — «Размер фиксированной части в соответствии со штатным расписанием (оклад, сдельная расценка за единицу выработки, часовая тарифная ставка, размер разовой концертной ставки)».

При объединении двух договоров в одну запись необходимо суммировать число штатных единиц, размер фиксированной части по штатному расписанию, фактическое количество рабочих часов, количество специальных часов работы, суммы выплат (значения по графам 16, 18–20, 22, 24–25).

Еще правилами проверки не допускается отражение в отчете сведений о работе одновременно по внутреннему и внешнему совместительству в одной организации. То есть при наличии двух договоров (заполняется две строки сведений) в графе 10 для них не могут быть указаны значения «2» и «3».

Если у данного работодателя с работником заключен трудовой договор по внешнему совместительству, то иные договоры с данным работником у этого работодателя Минтруд рекомендует также заключать по внешнему совместительству. Согласно ст. 60.1 ТК РФ заключать договор по внутреннему совместительству допускается только в случае, если у данного работодателя работник выполняет «основную работу».

Какие данные о выплатах необходимо отражать в подразделе 1.3 за отчетный месяц

На вопрос о том, какие данные о выплатах необходимо отражать в подразделе 1.3 за отчетный месяц: выплаты, начисленные «В» отчетном месяце, или выплаты, начисленные «ЗА» отчетный месяц, — нельзя дать однозначный ответ.

Минтруд обращает внимание, что при подаче подраздела 1.3 за отчетный месяц необходимо представить информацию о заработной плате, начисленной «ЗА» отчетный месяц. То есть при подаче сведений за июнь 2023 года необходимо отразить данные о заработной плате, начисленной «ЗА» июнь 2023 года (суммы, содержащиеся в «расчетном листке» за соответствующий месяц).

А прочие выплаты (квартальные премии, годовые премии, суммы отпускных и т.п.) необходимо отразить в сведениях за отчетный месяц, «В» котором выплата начислена.

Пример. Если годовая премия работнику начислена «В» феврале и отражается в «расчетном листке» за февраль, то эта выплата должна быть отражена в отчете за февраль.

Если сотрудник уходит в очередной отпуск в июле (по графику с 03.07), а отпускные ему начислены и выплачены «В» предыдущем месяце, и отражены в «расчетном листке» за июнь, то соответствующие выплаты должны быть отражены в отчете за июнь.

Когда выплаты были начислены ранее, а в отчетном месяце произведен перерасчет (корректировки, удержания, исправления ошибок, аннулирование выплат), в сведениях за отчетный период это отражать не нужно.

Сведения о всех перерасчетах необходимо подавать дополнительно в подразделе 1.3 с отметкой, что это корректируемые (отменяемые) данные — тип формы «Корректирующая» («Отменяющая»). При этом в поле «Корректируемый (отменяемый) период» указать год и месяц, за который произведен перерасчет.

Какой оклад указывать в сведениях в случае индексации «задним числом»

Если в текущем месяце утверждено штатное расписание с новыми должностными окладами (с учетом индексации), действующее с 1 числа предыдущего месяца, то отражение в отчете за предыдущий месяц размера фиксированной части (в графе 18) зависит от ситуации, сложившейся к моменту представления отчетности:

- Приказ об утверждении новых окладов вступил в действие до дня расчета заработной платы за предыдущий месяц и расчет произведен по новым окладам (например, приказ от 7 числа, расчет з/пл. 10 числа) — сведения представляются с учетом индексации, т.е. в графе 18 указывается новый оклад, а не тот, что указан в трудовом договоре;

- Приказ об утверждении новых окладов вступил в действие после расчета заработной платы за предыдущий месяц и перерасчет с учетом индексации уже произведен (например, расчет з/пл. 5 числа, приказ от 10 числа, перерасчет произведен 17 числа, отчетность представляется 25 числа) — сведения представляются с учетом индексации;

- Приказ об утверждении новых окладов вступил в действие после расчета заработной платы за предыдущий месяц, но перерасчет еще не произведен — сведения представляются без учета индексации. А как только перерасчет будет произведен, необходимо представить сведения с учетом индексации с типом сведений «Корректирующая».

Отчитайтесь легко и без ошибок

Удобный сервис для подготовки и сдачи отчетов через интернет.

Как заполнять сведения о размере тарифной части и норме часов, если число занимаемых штатных единиц не равно 1

Если работник оформлен не на полную ставку или занимает более одной штатной единицы, то Минтруд рекомендует указывать в графах 18 и 19 значения, пропорциональные числу занимаемых штатных единиц по должности (рассчитывать индивидуальный оклад и норму часов).

Пример. Работник согласно трудовому договору занимает 0,5 штатной единицы. Размер тарифной части в расчете на одну штатную единицу — 20 000 рублей, а норма количества рабочих часов за месяц в расчете на одну штатную единицу в июне 2023 года — 168 часов (при 40-часовой рабочей неделе).

При заполнении подраздела 1.3 за июнь по данному сотруднику в графе 18 следует указать значение 10 000 рублей (20 000 × 0,5), а в графе 19 — значение 84 часа (168 × 0,5).

Как заполнять сведения о количестве штатных единиц и количестве рабочих часов по педагогическим работникам

По педагогическим работникам, которым установлена норма учебной (преподавательской) работы в неделю (например, 18 часов на «ставку» заработной платы в соответствии с Приказом Минобрнауки РФ от 22.12.2014 N 1601) необходимо в графе 16 указывать количество штатных единиц, соответствующее соотношению установленного работнику в соответствии с трудовым договором количества часов учебной (преподавательской) работы в неделю и нормы часов учебной (преподавательской) работы в неделю.

Пример. Если согласно трудовому договору работнику установлено 27 часов учебной (преподавательской) работы в неделю, то количество штатных единиц, занятых по должности, будет составлять 1,5 (27 / 18).

В графе 19 (норма количества рабочих часов в отчетном месяце) необходимо отразить месячное значение количества рабочих часов, установленных работнику, с учетом «не нормируемой» части их педагогической работы исходя из продолжительности рабочего времени для педагогических работников (36 часов в неделю за «ставку» заработной платы, согласно приказу Минобрнауки России от 22.12.2014 N 1601).

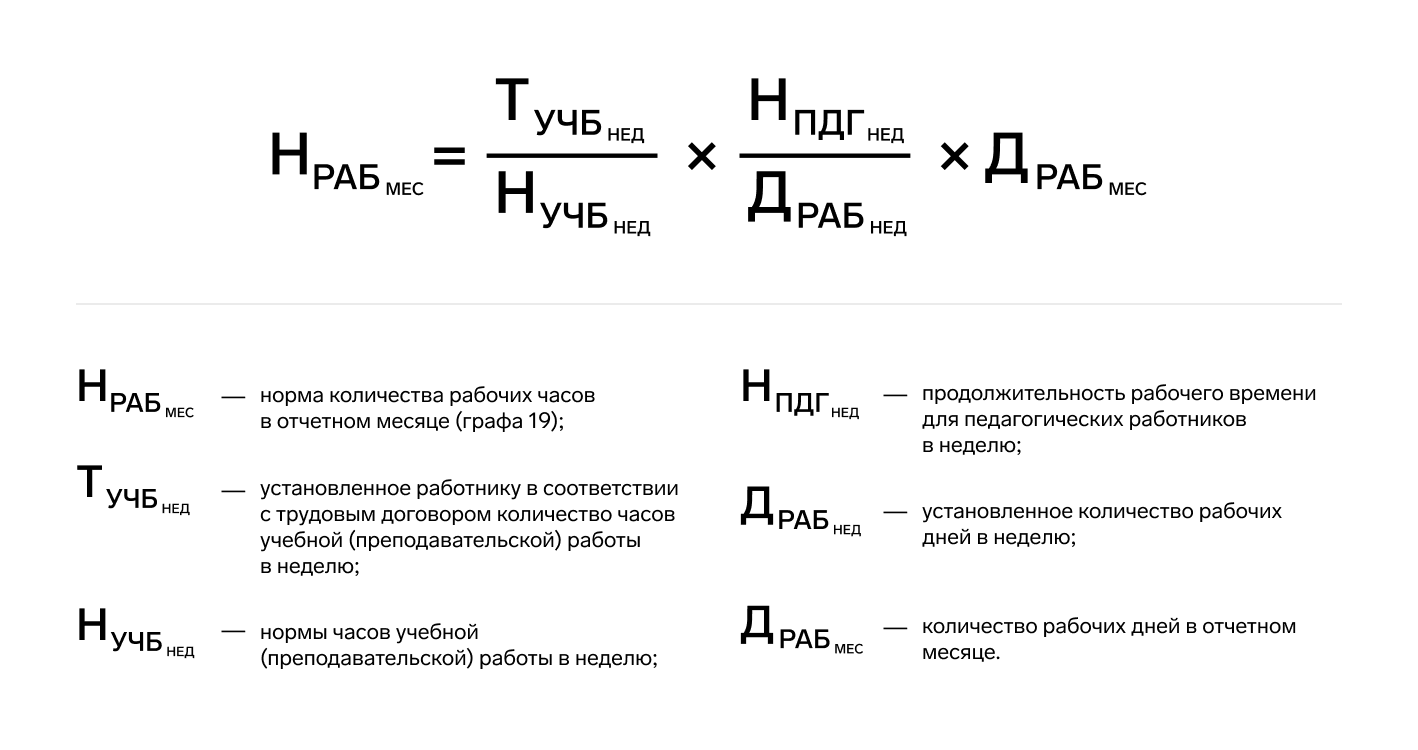

Таким образом, в графе 19 необходимо указать значение, рассчитанное по формуле:

Пример

По работнику, которому согласно трудовому договору установлено 27 часов учебной (преподавательской) работы в неделю, и которому установлена пяти дневная рабочая неделя, при подаче отчета за июнь 2023 года в графе 19 необходимо указать следующее значение:

(27 / 18) × (36 / 5) × 21 = 226,8 часа

В графе 20 необходимо отразить фактическое количество отработанных часов педагогическим работником за месяц.

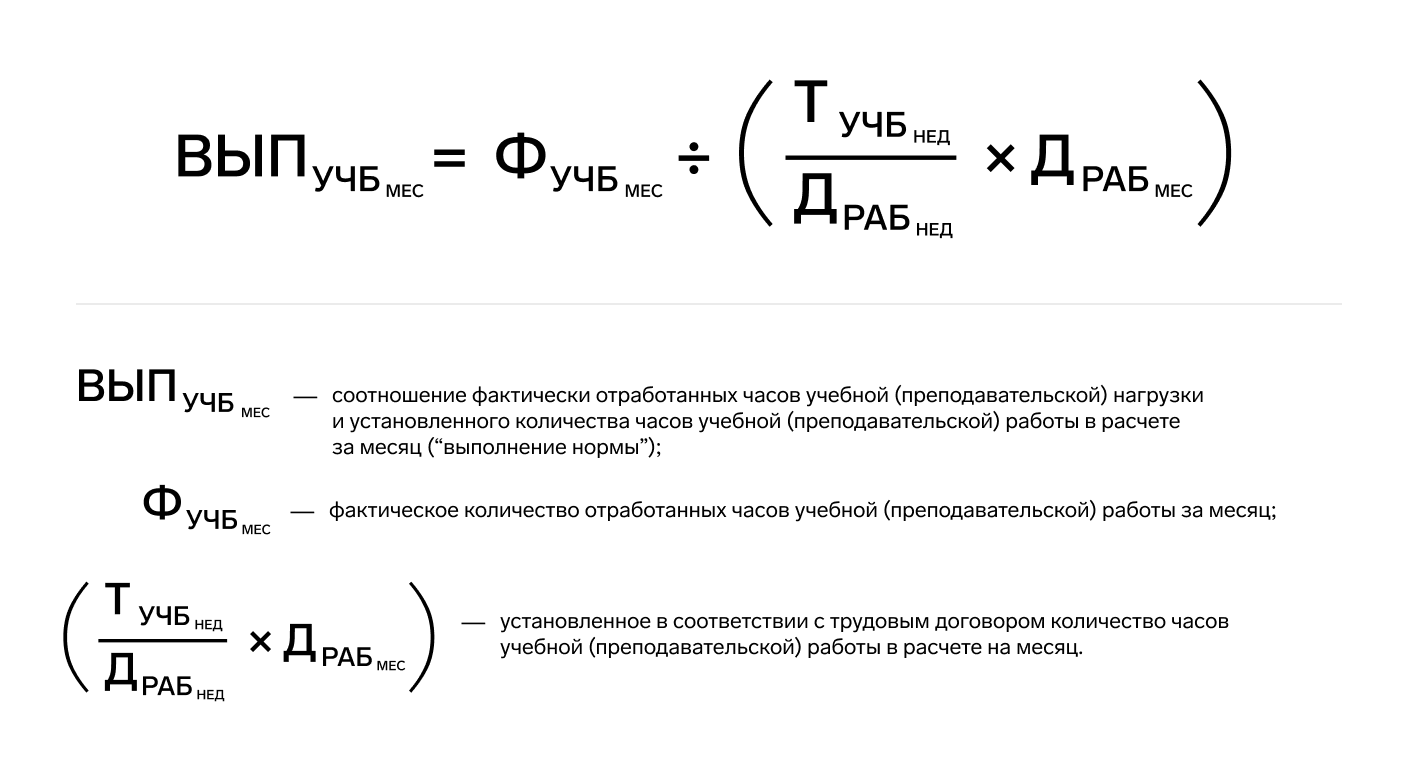

Если в организации отслеживается отработка часов только учебной (преподавательской) работы, то в таком случае, к значению из графы 19 применяется соотношение фактически отработанных часов учебной (преподавательской) нагрузки и установленного количества часов учебной (преподавательской) работы за месяц, рассчитываемое по формуле:

Пример

Если для вышеописанного примера, работник отработал за месяц 60 часов учебной (преподавательской) нагрузки, то факт количества рабочих часов в отчетном месяце в графе 20 примет следующее значение:

226,8 × 60 / (27 / 5 × 21) = 120 часов.

Как отражать отпускные, больничные и выплаты по среднему заработку, предусмотренные ТК РФ

Суммы выплат отражаются в подразделе 1.3 с указанием в графе 23 «Код выплаты» подраздела «Сведения о заработной плате» кодов выплат (п. 6.28 Порядка), которые приведены в разделе «Классификатор выплат, используемый при заполнении формы …».

Ведомство уточнило, что начисленные в отчетном месяце суммы по оплате ежегодного отпуска (основного и дополнительного) и суммы компенсаций за неиспользованные дни отпуска необходимо отражать в подразделе 1.3 в графе 24 «Сумма (руб.)» с указанием в графе 23 «Код выплаты» кода СЗ-01 («Оплата ежегодного отпуска (основного и дополнительного)»).

Суммы, начисленные по оплате иных видов отпусков отражаются с указанием в графе 23 кода СЗ-03 («Оплата иных видов отпусков»).

Начисленные суммы пособия по временной нетрудоспособности за первые три дня и выплаты по среднему заработку за время нахождения в служебной командировке необходимо отражать с указанием кода СЗ-04 («Иные выплаты по среднему заработку»).

С Экстерном соблюдать требования законодательства легко. Учет, отчетность, электронные документы — всё в одном месте.

С Экстерном соблюдать требования законодательства легко. Учет, отчетность, электронные документы — всё в одном месте.

Это контрольное соотношение из альбома форматов СФР: «ВС.ЕФС-СЗПГос.1.12 - Значение по коду выплаты ОВ-04 должно находиться в диапазоне значений элементов блока ‘Квалификация’ [0,8*ШтатЕд*РазмерФЧ* РабВремяФакт/ РабВремяНорма; 1,2 *ШтатЕд*РазмерФЧ* РабВремяФакт /РабВремяНорма]».

Применяется к зарплате педагогов, у которых есть норма часов педагогической работы за ставку заработной платы, для того, чтобы отследить, что сумма выплат не была завышена или занижена.

Например, сотрудник работает на полставки (0,5), оплата по окладу (ОВ-04), отработал норму (факт часов = норма часов), значит сумма выплат должна быть не меньше, чем 0,8 ×(0,5 × фиксированная часть (оклад) × 1) и не больше, чем 1,2 × (0,5 × фиксированная часть × 1).

Соотношения может не выполняться, если неверно указаны какие-либо из значений формулы выше, например, норма, факт отработанных часов, оклад.

Работает он не всегда, например в январе он отработал меньше нормы . а в феврале наоборот выше нормы. не быдет ли ошибки при передачи отчета? что факт больше нормы??

Если выплата не попадает в этот диапазон из-за невыполнения неравенства, отчёт будет принят с предупреждением 20. Однако это не является отказом, и предупреждение 20 требует лишь дополнительного разъяснения в случае возникновения вопросов у инспектора.

Пожалуйста, подскажите всё же конкретное название графы (либо её номер) подраздела 1.3, чтобы смогли дать ответ.

— СЗ-04 «Иные выплаты по среднему заработку»,

— КВ-23 «Иные выплаты компенсационного характера».

Точную информацию лучше уточнить в СФР.

Если годовая премия выдается за декабрь, то включать сотрудника в отчет не надо, так как с ним нет трудового договора.

Если же премия возникает из-за перерасчета и относится к сентябрю, то нужно подать корректировку подраздела 1.3 ЕФС-1 за сентябрь.

В подраздел 1.3 включаются только сведения о зарплате сотрудников. Компенсация за задержку выплаты не входит в зарплату(статья 129 Трудового Кодекса РФ). Поэтому ее следует включать раздел 2 формы ЕФС-1.

.