Сообщения, уведомления, заявления, пояснения — уплата имущественных налогов порой напоминает квест. Расскажем, какой документ для чего нужен и когда подается в ИФНС.

Отчитайтесь легко и без ошибок

Удобный сервис для подготовки и сдачи отчетов через интернет.

Какие документы подают в ИФНС плательщики имущественных налогов

К имущественным относят налоги на транспорт и землю, а также налог на имущество. Компании, владеющие недвижимостью, землей и транспортом, представляют в налоговую целый перечень документов, в котором легко запутаться:

-

уведомления о порядке сдачи декларации по налогу на имущество (КНД 1150090);

-

налоговые декларации;

-

ЕНП-уведомления (КНД 1110355);

-

сообщения о наличии кадастровых объектов и транспортных средств (КНД 1150099);

-

заявления о налоговой льготе (КНД 1150121 и КНД 1150064);

-

заявления о гибели или уничтожении объекта обложения (КНД 1150075);

-

заявления о прекращении исчисления транспортного налога в связи с изъятием авто либо его нахождением в розыске (КНД 1150136);

-

заявления о выдаче сообщения об исчисленных имущественных налогах (КНД 1150120);

-

пояснения по расчету налогов (КНД 1150129);

-

уведомления для участков под объектами жилфонда (КНД 1150137).

С 2024 года все документы, кроме уведомления о порядке подачи имущественной декларации, можно отправлять в любую налоговую инспекцию (письмо ФНС от 29.08.2023 № БС-4-21/11027@).

Расскажем, как в этом перечне разобраться, какие документы обязательны, а какие подаются по желанию.

Как подавать ЕНП-уведомления по транспорту, земле и имуществу

Платеж, поступивший на ЕНС, налоговики распределяют на основании начислений, которые содержатся в декларациях, расчетах и ЕНП-уведомлениях (п. 9 ст. 58 НК РФ). Форма уведомления утверждена Приказом ФНС от 02.11.2022 № ЕД-7-8/1047@ (КНД 1110355).

Уведомления подаются:

-

по авансам — только если они установлены в регионе;

-

по годовому налогу, исчисленному исходя из кадастровой стоимости, — уведомления подают все плательщики, у которых есть кадастровая недвижимость.

В декларацию попадают данные только по налогу на имущество, исчисленному из среднегодовой стоимости. С 2024 года срок подачи декларации по налогу на имущество организаций перенесен с 25 марта на 25 февраля (п. 3 ст. 386 НК РФ в ред. Федерального закона от 31.07.2023 № 389-ФЗ). При этом срок уплаты остался прежним — 28 февраля.

Поскольку декларация подается до срока уплаты налога уведомление по «среднегодовому» налогу не понадобится.

Сроки подачи уведомлений по имущественным налогам

| Платеж | Период, за который перечисляется платеж | Срок подачи уведомления |

|---|---|---|

|

Налог (кроме «среднегодового» налога на имущество) |

2024 год |

25 февраля 2025 |

|

Аванс (если установлен регионом) |

1 квартал |

25 апреля 2025 |

|

Аванс (если установлен регионом) |

2 квартал |

25 июля 2025 |

|

Аванс (если установлен регионом) |

3 квартал |

27 октября 2025 |

|

Налог (кроме «среднегодового» налога на имущество) |

2024 год |

25 февраля 2026 |

По какому КБК, КПП и ОКТМО подавать уведомления

Единый налоговый платеж все компании и ИП платят на общие реквизиты. А чтобы налоговики могли правильно распределить ЕНП, в разделе «Данные» уведомления указываются следующие КБК, КПП и ОКТМО:

| Платеж | КБК | КПП | ОКТМО |

|---|---|---|---|

|

Налог на имущество |

182 1 06 02020 02 1000 110 — по имуществу, входящему в единую систему газоснабжения 182 1 06 02010 02 1000 110 — по другой недвижимости |

В соответствии со свидетельством о постановке на учет организации, в т. ч. по имуществу, облагаемому по кадастровой стоимости |

По месту нахождения недвижимости |

|

Транспортный налог |

182 1 06 04011 02 1000 110 |

В соответствии со свидетельством о постановке на учет организации |

По месту нахождения транспортного средства |

|

Земельный налог |

В зависимости от принадлежности земельного участка к определенному виду территории |

В соответствии со свидетельством о постановке на учет организации |

По месту нахождения земельного участка |

Подробнее о работе с единым налоговым платежом рассказываем в рубрике «ЕНС».

Как рассчитывать налоги и сверяться с ИФНС без деклараций

Порядок взаимодействия с ИФНС в 2025 году не изменился, остались прежними и формы документов.

Налоги на транспорт и землю

Декларации по транспортному и земельному налогам отменены с 1 января 2021 года (п. 9 ст. 3 Федерального закона от 15.04.2019 № 63-ФЗ).

Налоги на землю и транспорт ИФНС рассчитывает сама, а потом рассылает компаниям сообщения об исчисленной сумме (п. 4-5 ст. 363, п. 5 ст. 397 НК РФ). Но это не значит, что можно расслабиться. Дело в том, что сообщение налоговики могут направлять в течение 6 месяцев после крайнего срока уплаты, а заплатить налоги нужно вовремя. Поэтому их все равно придется считать самостоятельно.

Сообщение ИФНС — это не документ для уплаты, а информация для перепроверки своих расчетов.

Если ваша сумма и та, что указала ИФНС в сообщении, совпадают, все в порядке. Если же у налоговиков сумма больше, придется разбираться. Для этого нужно им направить пояснения. Подача пояснений — это право, не обязанность. Однако если не отстоять свои цифры, придется заплатить по тем данным, что рассчитали инспекторы.

Еще от организаций может потребоваться заявление о льготе. Оно подается, если есть льготы по транспорту или земельному участку.

И последний документ в этой схеме — сообщение об объекте налогообложения. Оно направляется в ИФНС, если налоговики не прислали вам сообщение об исчисленной сумме, при этом вы не подавали заявление на льготу. Скорее всего, у них нет данных о вашем земельном участке или транспорте, поэтому вы должны сообщить о них сами (п. 2.2 ст. 23 НК РФ).

Работайте с ЕНП в Экстерне

Получайте актуальную информацию по налогам и пополняйте счет вовремя и без лишних усилий

Налог на имущество

С 2022 года компании не отчитываются по налогу на имущество с недвижимости, облагаемой по кадастровой стоимости. И если у нее только такие объекты, декларацию подавать не надо совсем. В 2025 году налог платим по кадастровой стоимости, установленной на 01.01.2024.

Объекты, налоговую базу по которым считаем из среднегодовой стоимости, нужно включать в декларацию. Форму и формат декларации нужно брать из Приказа ФНС от 24.08.2022 № ЕД-7-21/766@. Срок подачи декларации за 2024 год — 25 февраля 2025.

Порядок взаимодействия с ИФНС по «кадастровому» налогу такой же, как по транспорту и земле:

-

Налоговики сами посчитают налог и направят вам сообщение об исчисленной сумме не позже шести месяцев после крайнего срока уплаты. Оно формируется на основе сведений из Росреестра, исполнительной власти регионов и т. д. Сообщение будет общим по всем имущественным налогам.

-

Если в сообщении ИФНС налог завышен, можно подать пояснения и документы, подтверждающие, что верен именно ваш расчет.

-

Если у вас есть льготы по кадастровой недвижимости, подайте заявление о льготе, чтобы ИФНС не предъявляла налог к уплате.

-

Если вы не получили сообщение из ИФНС с суммой налога, при этом не подавали заявление на льготу, известите сами о своем кадастровом объекте, подав сообщение об объекте налогообложения.

Для сверки данных об имуществе компания может запросить у налоговиков сведения из ЕГРН. Порядок запроса и предоставления сведений утвержден Приказом Минфина от 30.12.2014 № 178н. Выписку выдают бесплатно не позже 5 рабочих дней с даты регистрации запроса.

Если обнаружатся расхождения данных в ЕГРН со сведениями регистрирующих органов, компания может сообщить об этом в ИФНС. После проверки сведения ЕГРН актуализируют.

Как происходит обмен документами с ИФНС

Для всех документов по имуществу ФНС утвердила формы. Посмотрим, как они выглядят.

Сообщение об исчисленном налоге

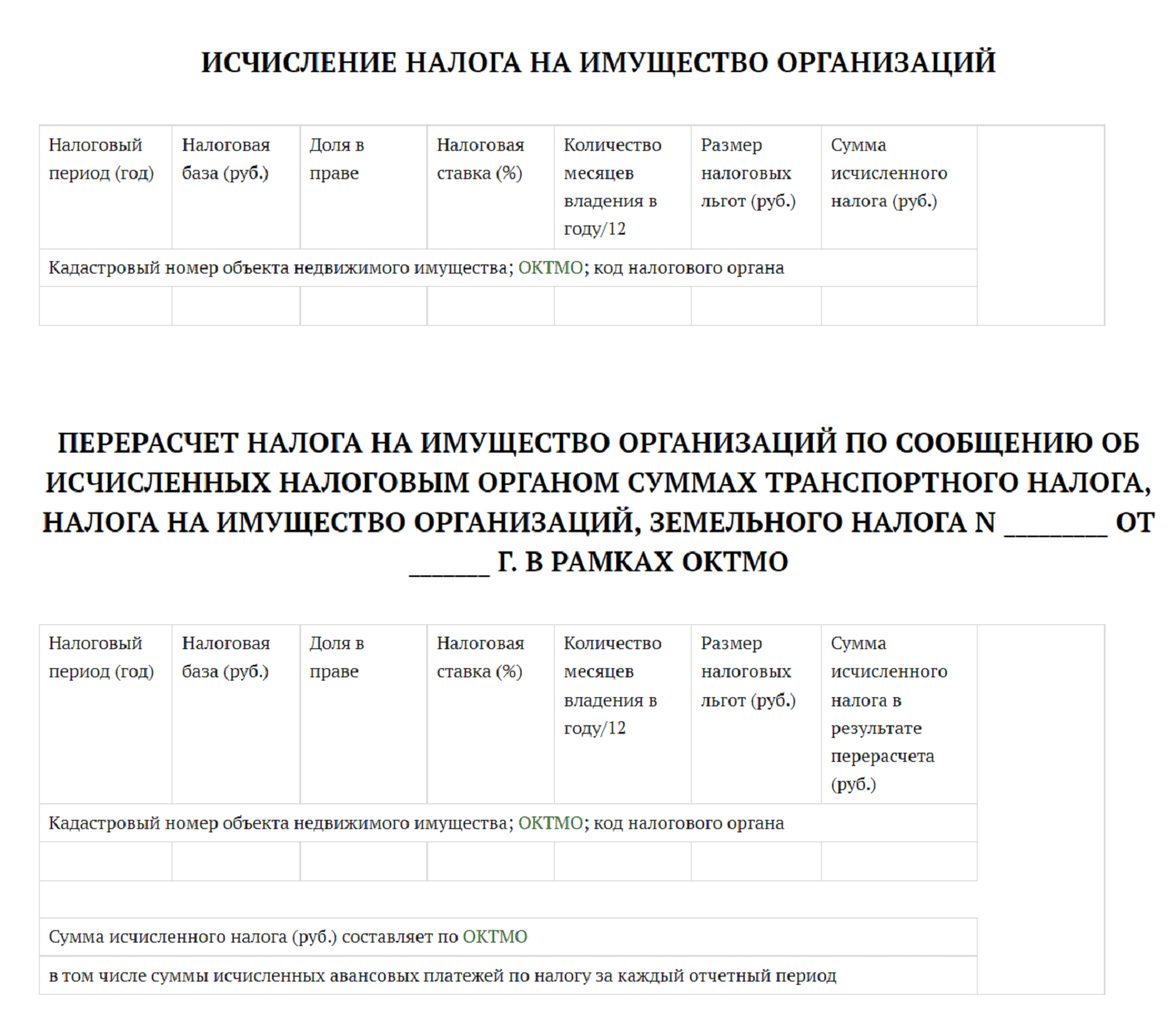

Форма сообщения об исчисленных имущественных налогах утверждена Приказом ФНС от 16.07.2021 № ЕД-7-21/667@. В сообщении три одинаковых блока, посвященные каждому налогу. Вот, например, как выглядит блок по кадастровому налогу на имущество:

Сообщение может быть передано налоговиками:

-

в электронной форме через оператора ЭДО;

-

через ЛК налогоплательщика на сайте ФНС;

-

по почте заказным письмом;

-

лично представителю компании.

По льготируемым объектам сообщение не формируется.

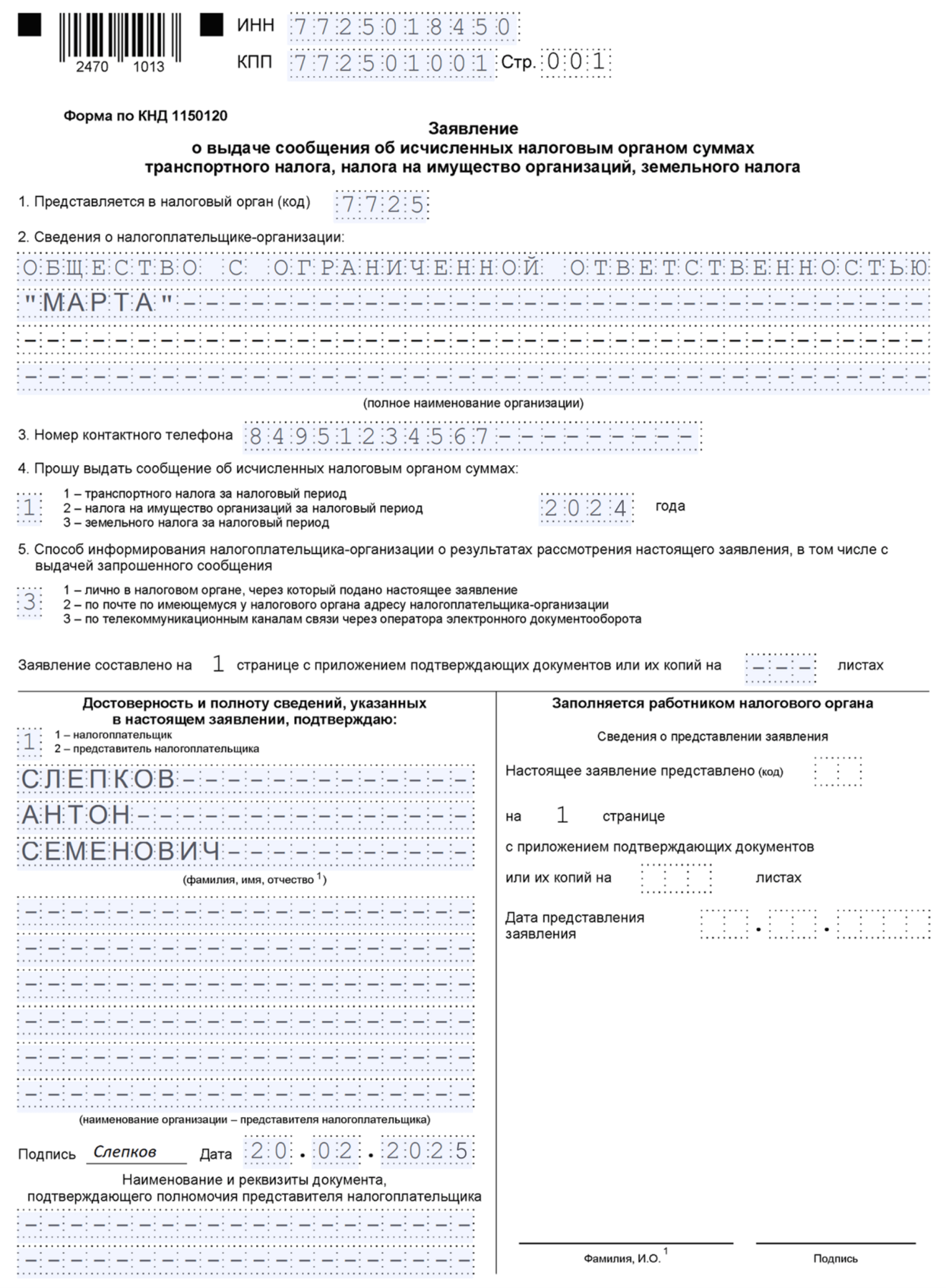

Если хотите получить сообщение об исчисленном налоге раньше срока, можно подать специальное заявление по форме КНД 1150120 из Приложения 1 к Приказу ФНС от 09.07.2021 № ЕД-7-21/647@. Сформированное сообщение передадут не позже 5 дней с даты получения заявления.

Пояснения

Если ИФНС рассчитала налог неверно, можно оспорить начисление, подав пояснение. А если налог в сообщении завышен — даже нужно. С 2024 года пояснения подаются по форме и формату, утвержденным Приказом ФНС от 28.08.2023 № ЕД-7-21/577@ (Приложение 1).

Бланк (КНД 1150129) состоит из двух частей. В первой указываются сведения о налогоплательщике. Стоит обратить внимание на заполнение двух полей:

-

КПП — указываем код причины постановки на учет в налоговом органе по месту нахождения компании;

-

в разделе 1 «Представляется в налоговый орган (код)» проставляем код ИФНС, в которую подаются пояснения.

Вторая часть пояснений — для сведений об объекте налогообложения, по которому неверно посчитан налог.

Чтобы направить пояснения в Экстерне, перейдите на вкладку ФНС в раздел с требованиями, найдите сообщение налоговой об исчисленной сумме налога → Ответить на требование → Дать пояснения → Откроется форма ответа.

На подачу пояснений и подтверждающих документов отводится 20 рабочих дней (п. 6 ст. 363 НК РФ). Но даже если опоздать, налоговики все равно должны их рассмотреть (письмо ФНС от 13.08.2019 № АС-4-21/16019@).

О результате рассмотрения ИФНС оповестит уведомлением в течение месяца со дня, когда получит ваши пояснения (п. 7 ст. 363 НК РФ). Форма уведомления содержится в Приложении 13 к письму ФНС от 29.08.2023 № БС-4-21/11027@.

Если налоговики согласятся с пояснениями, то исправят свои начисления. А если не согласятся — направят требование об уплате налога. Но остается шанс обжаловать требование в вышестоящем налоговом органе или в суде.

Отчитайтесь легко и без ошибок

Удобный сервис для подготовки и сдачи отчетов через интернет.

Заявление на льготу

Если вы имеете право на льготы по имущественным налогам, рекомендуем подать заявление о предоставлении льгот по имущественным налогам. Если это не сделать, а у ИФНС нет сведений о вашем льготируемом имуществе, она по нему рассчитает налог.

Формы и формат заявлений утверждены:

-

Приказом ФНС от 09.07.2021 № ЕД-7-21/646@ — для «кадастрового» налога на имущество (КНД 1150121);

-

Приказом ФНС от 25.07.2019 № ММВ-7-21/377@ — для земельного и транспортного налогов (КНД 1150064).

По «среднегодовому» имуществу такое заявление не подается. По нему льгота заявляется в разделе 2 налоговой декларации (письмо ФНС от 16.03.2023 № БС-3-21/3728@).

Заявление направляется в ИФНС по месту нахождения компании или объекта. Подать можно лично, по почте или через оператора ТКС. А вот через ЛК налогоплательщика отправить его не получится.

Срок подачи заявления не установлен, но лучше это сделать заранее. Заявление рассматривается 30 дней, но может продлеваться до 60-ти. После этого вас оповестят, имеете ли вы право на льготу (п. 3 ст. 361.1, п. 10 ст. 396 НК РФ).

Вопросы о заявлении на льготу по кадастровому имуществу ФНС разобрала в Письме от 02.09.2021 № БС-4-21/12421@.

Рассчитывайте налоги и взносы прямо в Экстерне. Сервис сам заполнит платежки, книги учета и отчеты для отправки онлайн

Образец заявления на льготу по налогу на имущество

Бланк для заполнения заявления берем из Приказа ФНС от 09.07.2021 № ЕД-7-21/646@.

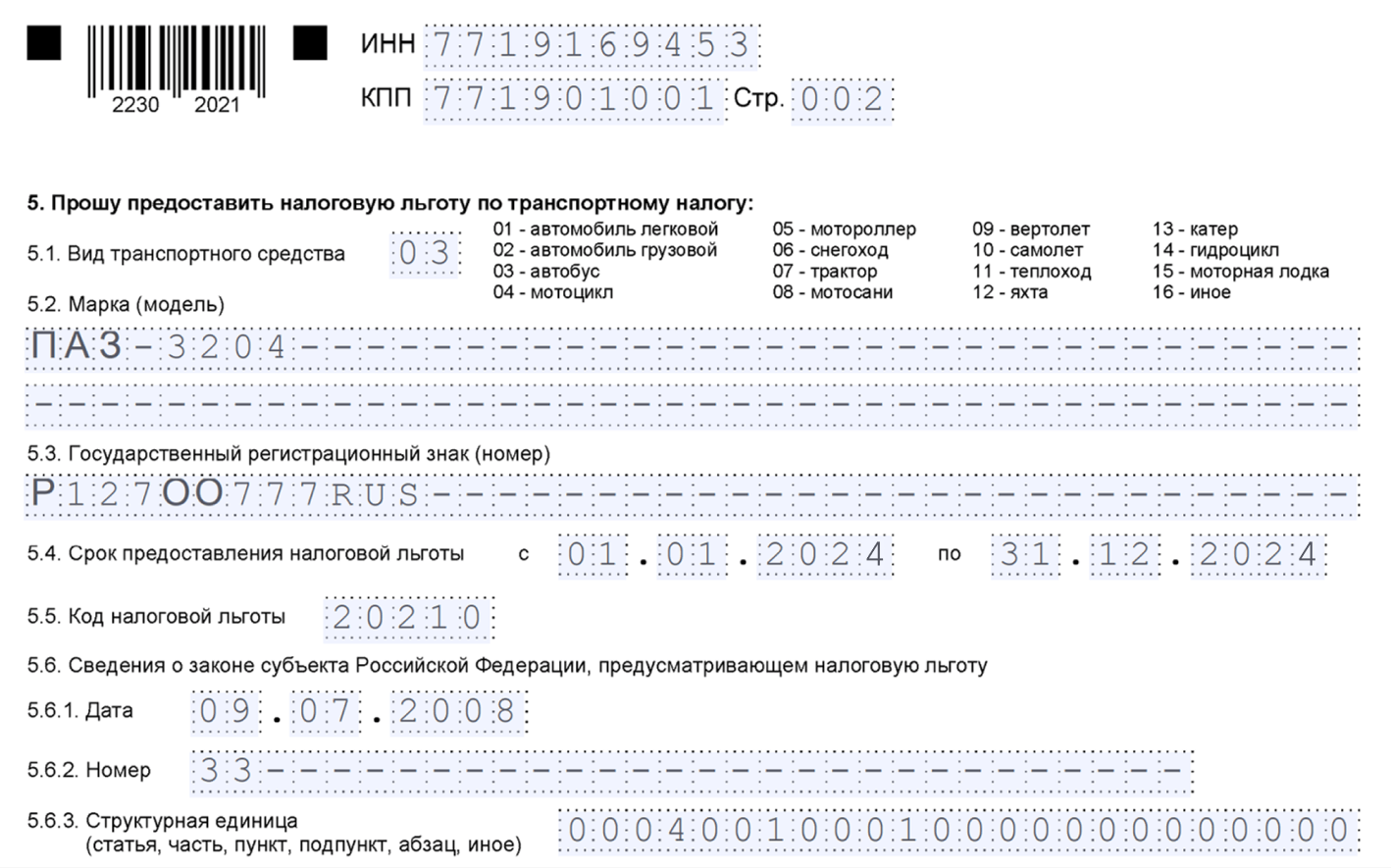

Образец заявления на льготу по транспортному налогу

Заявление на льготу по транспорту оформляем на другом бланке — из Приказа ФНС от 25.07.2019 № ММВ-7-21/377@.

Титульный лист и сведения о разрешающем документе заполняются аналогично. А вот информация о транспортном средстве указывается так:

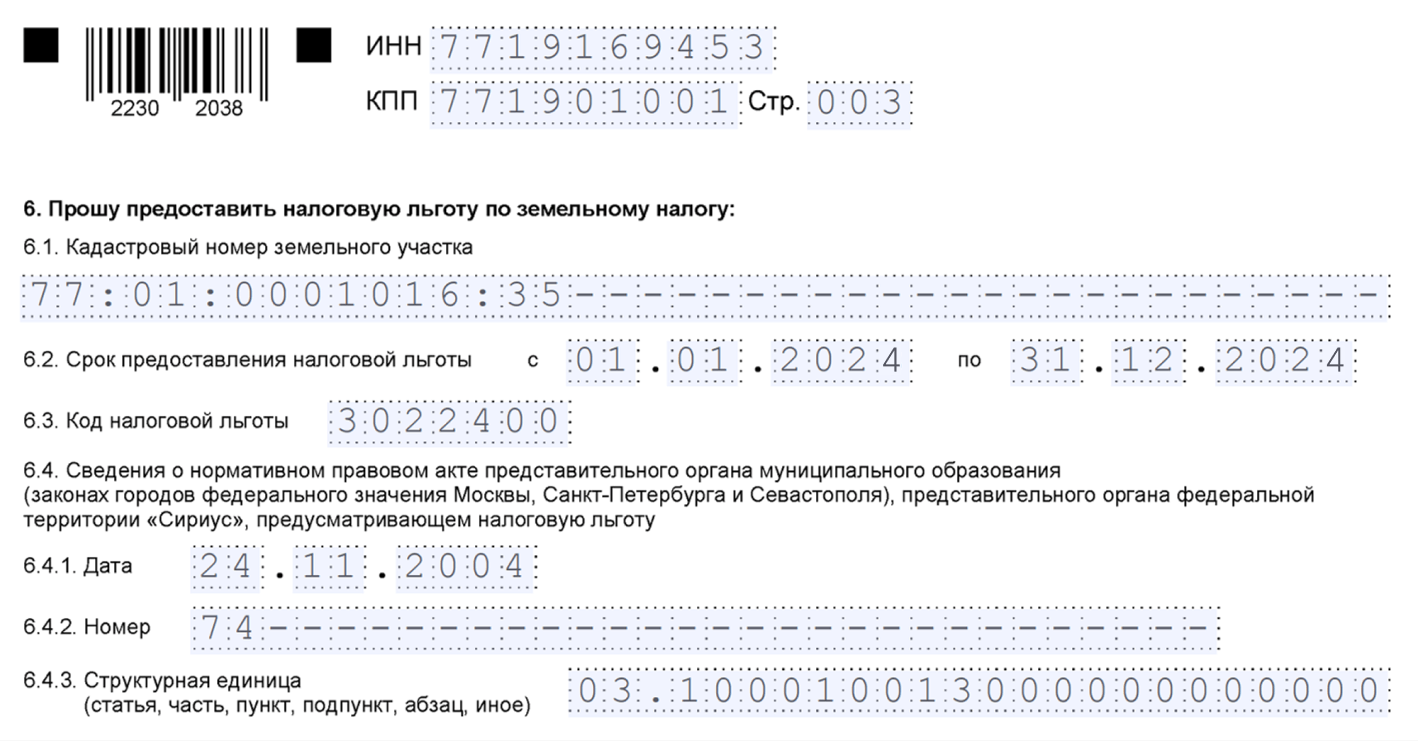

Образец заявления на льготу по земельному налогу

Заявление на льготу по земельному налогу заполняем тоже на бланке из Приказа ФНС от 25.07.2019 № ММВ-7-21/377@.

Титульный лист оформляется в стандартном порядке, а сведения о земельном участке указываются так:

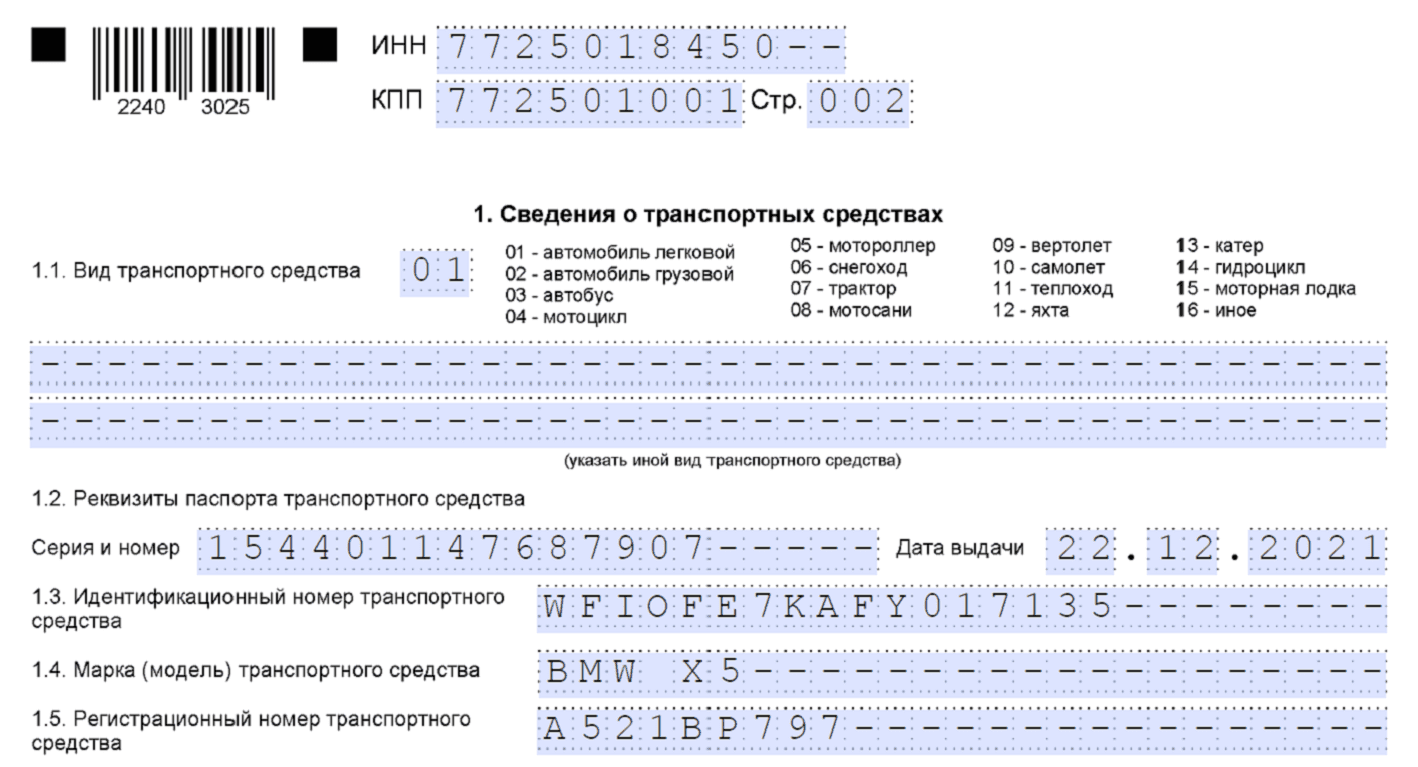

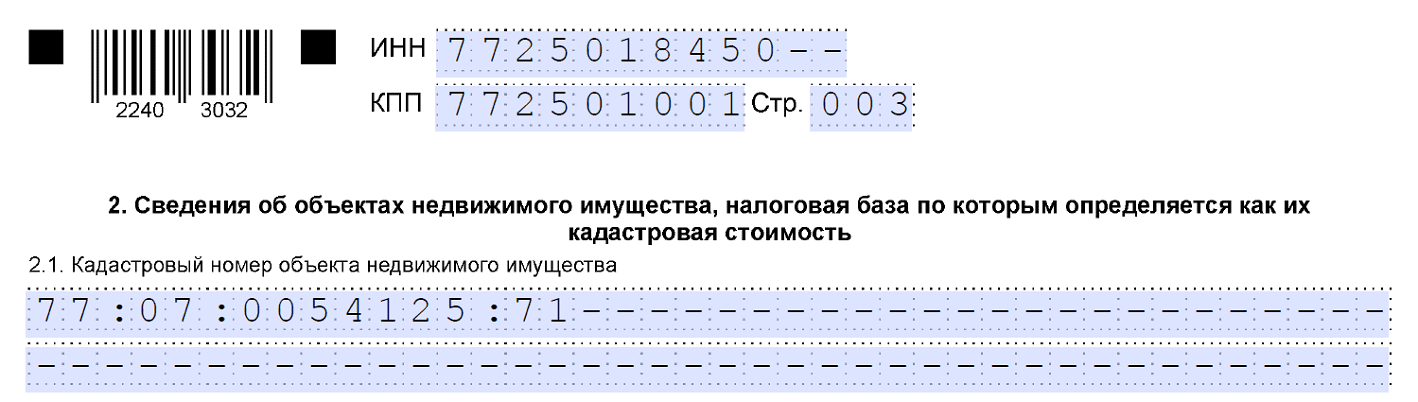

Сообщение об объекте налогообложения

Если вы не подавали заявление на льготу и не получали сообщение об исчисленном налоге, направьте в любую ИФНС сообщение о наличии объектов налогообложения, неучтенных налоговиками (п. 2.2 ст. 23 НК РФ). Форма, формат и порядок заполнения сообщения для всех видов имущества (кроме «среднегодового») утверждены Приказом ФНС от 10.08.2022 № ЕД-7-21/741.

Форма (КНД 1150099) состоит из:

-

титульника;

-

раздела 1 со сведениями о транспорте;

-

раздела 2 со сведениями о кадастровой недвижимости.

Образец сообщения о транспортном средстве

Образец сообщения о кадастровом объекте

Крайний срок направления сообщений о ваших объектах — 31 декабря года, следующего за прошедшим налоговым периодом.

Если не подать сообщение и не уплатить налог, будет штраф — 20 % от неуплаченной суммы (п. 3 ст. 129.1 НК РФ).

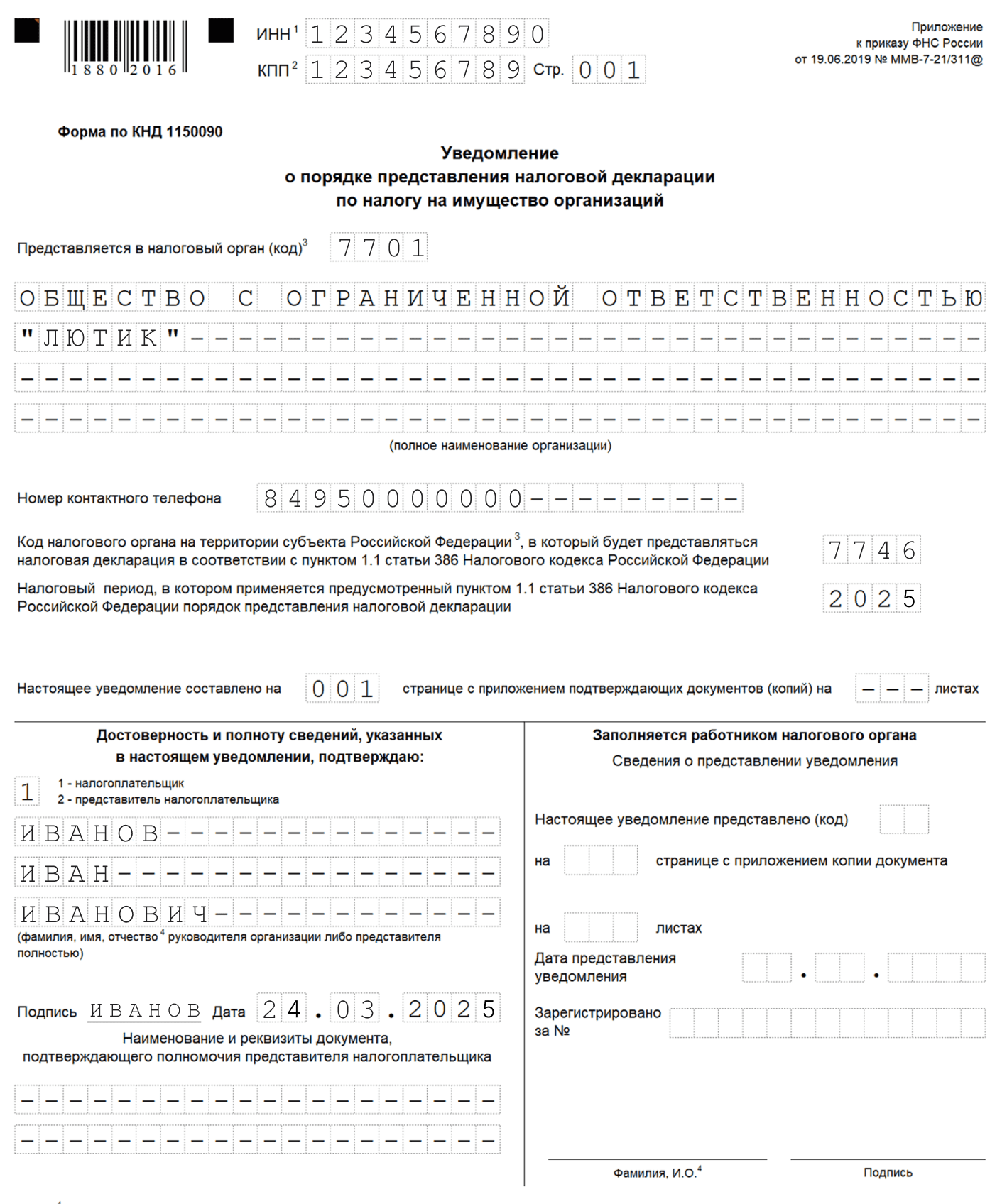

Уведомление о порядке подачи декларации по имуществу

Плательщики «среднегодового» налога на имущество, стоящие на учете в нескольких ИФНС на территории одного региона, могут подавать единую декларацию. Но при условии, что законом региона не установлены нормативы отчислений от налога в местные бюджеты.

Форма уведомления утверждена Приказом ФНС от 19.06.2019 № ММВ-7-21/311@ (КНД 1150090). Срок подачи — до 1 февраля года, в котором будете сдавать единую декларацию, раньше подавали до 1 марта.

Заполнение уведомления трудностей не вызывает, но стоит обратить внимание на следующие поля:

-

«Представляется в налоговый орган» — укажите код региональной налоговой инспекции, в которую подаете уведомление;

-

«Код налогового органа на территории субъекта» — код инспекции, в которую будете сдавать единую декларацию;

-

«Налоговый период» — год, в котором подаете единую декларацию.

Рассматривают уведомление 10 дней.

Что еще нужно учесть при направлении документов в ИФНС

Уведомления для участков под объектами жилфонда

С 2024 года порядок определения базы по земельному налогу для участка, на котором есть и сооружения инфраструктуры жилищно-коммунального комплекса, и другие объекты изменился (п. 2 ст. 391 НК РФ). По части участка, где есть такие объекты, налоговая база определяется отдельно. Таким образом,по одному участку возможно применение различных ставок.

Компании, у которых есть такие участки, подают уведомление по форме из Приказа ФНС от 16.08.2023 № ЕД-7-21/546 (КНД 1150137). Налоговики рассмотрят его в течение 30 дней. Но даже если не подать уведомление, необходимые сведения инспекторы получат в рамках межведомственного обмена. То есть налог можно считать по разным ставкам и без уведомления.

Заявление об автомобиле в розыске

С 2024 года вступил в силу п. 3.5 ст. 362 НК РФ, согласно которому по заявлению владельца прекращается исчисление налога по транспортным средствам в розыске в связи с угоном (хищением).

Приказом ФНС от 11.08.2023 № СД-7-21/534@ утверждена форма заявления о прекращении исчисления транспортного налога по таким автомобилям (КНД 1150136). На основании заявления налоговики перестанут начислять транспортный налог с первого числа месяца начала розыска.

Если владелец угнанного авто не подал в ИФНС заявление, нужные сведения налоговики получат в рамках межведомственного обмена с МВД, поэтому на время розыска начислять налог в любом случае не будут.

Сдавайте электронную отчетность через интернет.

Как действовать в случае гибели или уничтожении имущества

С 2024 года в случае гибели или уничтожении имущества не обязательно подавать в ИФНС заявление, чтобы получить освобождение от налога (п. 4.1 ст. 382 НК РФ в ред. 389-ФЗ). Сведения ИФНС будет получать опять-таки в рамках межведомственного обмена. Но если решите отправить заявление, бланк нужно брать из Приказа ФНС от 24.05.2019 № ММВ-7-21/263@ (КНД 1150075).

Рекомендуем подавать перечисленные заявления, так как данные из других ведомств не всегда поступают оперативно. Например, если подходит срок уплаты налога, а автомобиль только что угнан или пострадал, у ИФНС может не быть необходимых сведений.

С Экстерном соблюдать требования законодательства легко. Учет, отчетность, электронные документы — всё в одном месте.

С Экстерном соблюдать требования законодательства легко. Учет, отчетность, электронные документы — всё в одном месте.

И куда надо платить именно налог на имущество за 2022 г.? В Тулу? Или можно еще по старым реквизитам, в ИФНС нашего региона?

Категории плательщиков, которые должны платить налог на имущество по кадастровой стоимости, прописаны в ст. 378.2 НК РФ. Среди них владельцы административно-деловых и торговых центров (комплексов), а также владельцы нежилых помещений, предназначенных либо фактически используемых для размещения офисов, торговых объектов, объектов общественного питания и бытового обслуживания. Обратите внимание, что обязанность уплачивать налог на имущество «от кадастра» возникает и у собственников помещений, находящихся внутри торговых и бизнес-центров независимо от площади.

Поскольку налог на имущество региональный, «под кадастр» попадают только те объекты, которые органы власти субъектов РФ включили в соответствующий перечень. Он должен быть утвержден и опубликован не позднее 1 января. Чтобы определить, надо ли платить налог исходя из кадастровой стоимости, поищите адрес своего объекта в перечне объектов, утвержденном органами власти субъекта РФ, где находится недвижимость. Если он там назван, значит, налог нужно платить «по кадастру». Если нет — по остаточной стоимости, даже если формально этот объект удовлетворяет критериям бизнес- или торгового центра.

от 31 января 2020 г. N 12-3-03/0037@

О ПРОВЕДЕНИИ РАБОТ ПО ПЕРЕКОДИРОВКЕ/СЛИЯНИЮ КРСБ

ПО ИМУЩЕСТВЕННЫМ НАЛОГАМ налоговая учет ведет по КПП головной организации, а не месту нахождения объекта недвижимости.

-Нужно ли подавать новое уведомление за 4 кв. 2022г. с учетом верных сумм?

-Нужно ли подавать уведомление за 1,2,3 квартал 2022года ? Если да, какой период указывать в уведомлении

-Можно ли не подавать новые уведомления, чтобы ФНС сама списала суммы по налогу с единого счета?

Не подавать уведомления не получится: без него ФНС не начислит верные суммы.

На промо-странице ЕНС ФНС приводит следующую инструкцию в случае перерасчёта авансовых платежей по налогам за 1-3 кварталы 2022 года:

1. В поле «Сумма налога, авансовых платежей по налогу, сборов, страховых взносов» указывается сумма авансовых платежей за 1, 2, 3 отчетные периоды 2022 года (одной суммой);

2. В поле «Отчетный (налоговый) период (код)/Номер месяца (квартала)» указывается код «34/03»:

3. В поле «Отчетный (календарный) год» указывается «2022».

За 4 квартал тоже нужно будет направить сведения, так как иначе могут возникнуть расхождения.