Упрощенка — один из самых выгодных режимов. Многие компании и ИП хотят работать на УСН, чтобы сэкономить на налогах и сдавать меньше отчетности. Но упрощенка не присваивается автоматически: чтобы на нее перейти, нужно подать специальное заявление — по определенной форме и в определенные сроки. Рассказываем, как заполнить уведомление по упрощенке и как его отправить.

Отчитайтесь легко и без ошибок

Удобный сервис для подготовки и сдачи отчетов через интернет.

Что за заявление оформляют для перехода на УСН

Заявление о переходе на упрощенку — это специальное уведомление, которое подают налогоплательщики для смены режима налогообложения. После регистрации все организации и ИП работают на общей системе налогообложения, если не перейдут на спецрежим с льготными условиями. Один из них — УСН.

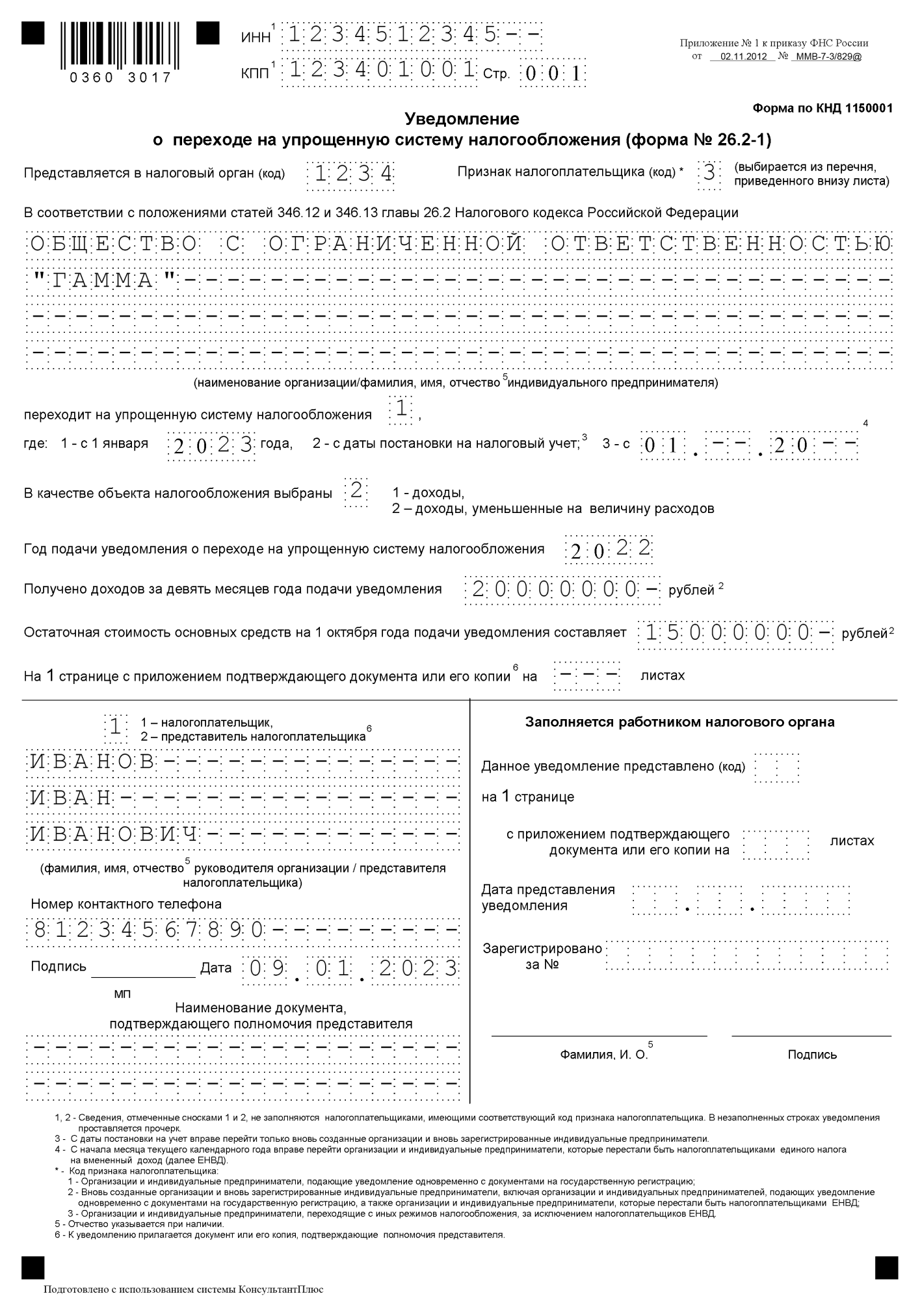

Чтобы поменять режим, нужно уведомить налоговиков. Заявление подают по рекомендованной форме № 26.2-1 (приказ ФНС от 02.11.2012 № ММВ-7-3/829@). Перейти на упрощенку можно сразу же после регистрации, с начала нового года или в середине года — если утратили права на автоматизированную упрощенку.

Переход при регистрации

Если решили перейти на упрощенку до открытия бизнеса, подайте уведомление вместе с регистрационными документами или в течение 30 календарных дней после постановки на учет (п. 2 ст. 6.1, п. 2 ст. 346.13 НК РФ). Обязательно укажите в заявлении один из объектов — «доходы» (налог платят только с доходов) или «доходы минус расходы» (налог платят с доходных поступлений, уменьшенных на расходы).

Когда последний день подачи выпадает на праздник или выходной, можно подать заявление на следующий рабочий день (п. 7 ст. 6.1 НК РФ).

Организацию поставили на учет 24 января 2025 года. Компания решила перейти на УСН: заявление нужно подать до 22 февраля 2025 года. Но 22.02.2025 выпадает на субботу — предельная дата подачи уведомления переносится на понедельник, 24.02.2025.

Не опаздывайте с подачей уведомления после регистрации. Если не успеете в 30-дневный срок после постановки на учет, придется работать на ОСНО. Применять упрощенку в этом году уже не получится (пп. 19 п. 3 ст. 346.12 НК РФ).

И еще один нюанс для новичков: если вы перешли на УСН сразу же после регистрации, но в процессе работы решили поменять объект налогообложения, это можно сделать в те же 30 календарных дней после регистрации (Письмо Минфина от 08.09.2020 № 03-11-06/2/78707). Подайте новое уведомление и вместе с ним отправьте письмо, что первое уведомление нужно аннулировать (Письмо ФНС от 11.09.2020 № СД-4-3/14754).

Переход с нового года

Если вы работаете на ОСНО или другом спецрежиме, но проанализировали свои доходы, расходы и для оптимизации налогообложения решили перейти на упрощенку, то сделать это сможете только с начала следующего года. Отправить уведомление нужно до 31 декабря текущего года (п. 1 ст. 346.13 НК РФ).

Когда 31 декабря выпадает на субботу или воскресенье, подать заявку на упрощенку можно в первый рабочий день после новогодних праздников. Если опоздаете, придется применять ОСНО или другой режим еще год (пп. 19 п. 3 ст. 346.12 НК РФ). Подать новое уведомление сможете только в конце года.

Пример

ИП решил перейти с общей системы на упрощенку с 2025 года, но не успел подать уведомление ни до 28.12.2024 (31.12.2024 — нерабочий), ни 09.01.2025 года. Весь 2025 год ему придется работать на ОСНО.

Перейти на УСН он сможет только с 2026 года. Ему нужно подать заявление на упрощенку либо до 30 декабря 2025 года (31 декабря 2025 — нерабочий), либо до первого рабочего дня 2026 года.

Правило работает только на случаи, когда 31 декабря является нерабочим. Так, например, предыдущий раз в декабре 2020 последний день был рабочим (хоть и сокращенным), что не переносило крайний срок на следующий рабочий день.

Переход из-за утраты права на АУСН

Если хотите перейти на упрощенку, потому что в течение года утратили право на АУСН, уведомьте налоговиков (ч. 9 ст. 4 Федерального закона от 25.02.2022 № 17-ФЗ, п. 6 ст. 6.1 НК РФ):

- До 15 числа месяца после месяца, в котором нарушили требования к применению АУСН. Когда подаете заявку о переходе, одновременно уведомьте налоговиков о нарушении условий автоматизированной упрощенки.

- В течение 30 рабочих дней после получения уведомления об утрате права на применение АУСН от инспекции.

Сдавайте электронную отчетность через интернет.

Какие условия нужно соблюдать для перехода на упрощенку

Если вы хотите работать на упрощенке, сначала проверьте, соблюдены ли условия для перехода на УСН. Для организаций и предпринимателей эти условия немного отличаются.

Условия для организаций

Для перехода на УСН организация должна соответствовать таким условиям:

-

Размер дохода за 9 месяцев года, в котором подаете заявление о переходе на упрощенку, не должен быть больше 337,5 млн рублей, умноженных на коэффициент-дефлятор. Значение коэффициента для 2025 года — 1. В дальнейшем коэффициент планируют увеличивать. Для новых организаций это условие не действует.

-

Заявление о переходе подано в срок.

А чтобы вас не лишили права на упрощенку после перехода в 2025 году, соблюдайте определенные ограничения:

-

Размер дохода за год или любой отчетный период не превышает 450 млн рублей.

-

Остаточная стоимость основных средств — не больше 200 млн рублей (пп. 16 п. 3 ст. 346.12 НК РФ, в редакции с 01.01.2025).

-

Средняя численность работников — не больше 130 человек (пп. 15 п. 3 ст. 346.12 НК РФ, в редакции с 01.01.2025).

-

Доля участия других компаний в вашей — не больше 25%. Размер участия физлиц или государства не важен (пп. 14 п. 3 ст. 346.12 НК РФ). НКО и некоторым другим организациям не нужно соблюдать это условие.

-

У организации не должно быть филиалов. Другие обособленные подразделения открывать можно (пп. 1 п. 3 ст. 346.12 НК РФ).

-

Вид деятельности не запрещен для упрощенки (п. 3 ст. 346.12 НК РФ).

Когда нарушаете любое из этих условий, теряете право применения УСН.

Повышенные ставки УСН (8% и 20%) с 2025 года отменили, но сейчас при превышении лимита дохода в 60 млн рублей в году, налогоплательщик УСН лишается освобождения от НДС и начинает начислять его с месяца, следующего за месяцем превышения. Подробности можно посмотреть в официальных рекомендациях ФНС.

Важно! Бюджетники, казенные учреждения и иностранные организации не могут работать на УСН (пп. 17, 18 п. 3 ст. 346.12 НК РФ). А участники простого товарищества, договора доверительного управления имуществом смогут применять только упрощенку с объектом «доходы минус расходы». Объект «доходы» для них недоступен (п. 3 ст. 346.14 НК РФ).

Условия для ИП

Для предпринимателей не действуют условия о доходах за 9 месяцев, о доле участников и запрете на филиалы. Все остальные требования для перехода и работы на упрощенке для ИП такие же, как и для организаций:

-

своевременная подача заявления о переходе на упрощенку;

-

доходы за отчетный период — не больше 450 млн рублей;

-

остаточная стоимость ОС — не больше 200 млн рублей;

-

средняя численность работников — не больше 130 человек;

-

вид деятельности разрешен для УСН.

По нарушениям условий для ИП действуют те же правила, что и для организаций.

Как заполнить заявление о переходе на УСН

И организации, и предприниматели заполняют одну и ту же форму заявления о переходе на упрощенку — форму № 26.2-1. Заполнять ее несложно, особенно через Контур.Экстерн. Но нужно учесть особенности для организаций и ИП. К примеру, организации указывают сведения о доходах и стоимость основных средств, а предприниматели — нет (п. 1 ст. 346.13 НК РФ). Есть и другие различия в заполнении.

Как организациям заполнить заявление о переходе на УСН

В верхней части формы указывают ИНН и КПП компании, название организации и код налоговой инспекции, куда отправляете уведомление. Здесь же отмечают код вида налогоплательщика:

- 1 — если подаете уведомление вместе с документами о регистрации;

- 2 — если подаете уведомление вместе с документами о повторной регистрации;

- 3 — если переходите на упрощенку с другого налогового режима.

А вот как заполнить основную часть:

- Указать код даты перехода на упрощенку. Если переходите на спецрежим с 1 января, проставьте 1. Если с даты постановки на учет — 2.

-

Определить год, с которого применяется упрощенка.

-

Отметить выбранный объект налогообложения: 1 — доходы, 2 — доходы минус расходы.

-

Проставить год, в котором подаете уведомление о переходе на УСН.

-

Указать сведения о доходах за 9 месяцев. Их рассчитывают по правилам для налога на прибыль (п. 2 ст. 346.12 НК РФ).

- Написать информацию об остаточной стоимости основных средств. Балансовую стоимость рассчитывают на 1 октября по бухгалтерским данным. Учитывается стоимость тех объектов, которые относятся к амортизируемому имуществу как для налога на прибыль (пп. 16 п. 3 ст. 346.12 НК РФ).

В заключительной части заявления нужно указать количество листов документов-приложения. Обычно это доверенность, но только если уведомление подает не руководитель, а его доверенный представитель. Копию доверенности нужно приложить к заявлению. Если уведомление подписал и подал руководитель, поставьте прочерки в этих ячейках.

Заполнить, проверить и сдать декларацию по УСН через Контур.Экстерн

Укажите код лица, который подписывает заявку:

- 1 — руководитель;

- 2 — представитель.

Затем напишите ФИО руководителя или представителя, номер телефона для связи, подпись и дату заполнения. Если документы отправляет представитель, нужно указать название уполномочивающего документа. К примеру, в таком формате: Доверенность от 09.01.2024 № 1. В остальных случаях в этом поле ставятся прочерки.

Как ИП заполнить заявление о переходе на УСН

Порядок тот же, что и для организаций. Но есть и особенности:

- В поле КПП нужно поставить прочерки.

- В поле для наименования написать ФИО предпринимателя полностью в соответствии с удостоверением личности.

- В основной части не нужно указывать сведения о доходах и стоимости ОС. В этих ячейках ИП ставят прочерки.

- В заключительной части можно не указывать ФИО предпринимателя, если он поставил код 1 и подписывает уведомление сам.

- Если уведомление о переходе на упрощенку подписывает представитель ИП и указан код 2, надо указать его ФИО. Но у представителя должна быть доверенность, заверенная нотариально (п. 3 ст. 29 НК РФ, п. 4 Постановления Пленума ВАС РФ от 30.07.2013 № 57). К заявлению следует приложить копию доверенности. Но допускается и электронная доверенность, которая заверена УКЭП заверителя.

Важно! Если вы уже работаете на УСН, но решили изменить объект налогообложения с «доходы минус расходы» на «доходы» или наоборот, подайте уведомление по форме № 26.2-6 (приказ ФНС от 02.11.2012 № ММВ-7-3/829@). Но можно подать заявление в произвольной форме (письмо Минфина от 16.01.2015 № 03-11-06/2/813). Подать заявку надо до 31 декабря.

Куда и как отправить заявление о переходе на УСН

Организации и ИП подают уведомление в налоговые органы (п. 1, 2 ст. 346.13 НК РФ, письмо ФНС от 24.11.2021 № СД-4-3/16373@):

- в регистрирующую налоговую инспекцию — если подаете вместе с документами на регистрацию вашего бизнеса;

- в свою инспекцию, по месту нахождения организации или месту жительства ИП — если подаете в течение 30 дней после постановки на учет;

- в любую налоговую инспекцию без привязки к месту нахождения организации или месту жительства ИП — если подаете уведомление по форме № 26.2-1.

Важно! Адреса налоговых инспекций есть на официальном сайте ФНС. Можно выбрать инспекцию по адресу налогоплательщика или по коду ИФНС.

Особых требований к способу подачи уведомления о переходе на УСН нет. Его можно подать любым способом, который удобен для налогоплательщика (п. 52, 65 Административного регламента ФНС, утв. Приказом от 08.07.2019 № ММВ-7-19/343@, Приложение № 1 к Приказу ФНС от 16.11.2012 № ММВ-7-6/878@):

- в бумажном виде — по почте, лично или через доверенного представителя;

- в электронном виде — через личный кабинет налогоплательщика или по ТКС.

Если подаете бумажное уведомление, подготовьте два экземпляра заявлений. Один экземпляр передайте инспектору, второй оставьте у себя. Но попросите, чтобы сотрудник ИФНС поставил на вашем экземпляре отметку о приеме. А если передаете заявку по почте, отправьте ее заказным письмом с описью вложений и уведомлением о вручении. Это и будет подтверждением того, что вы сообщили инспекции о переходе на упрощенку.

Когда переходите с автоматизированной на обычную упрощенку добровольно (не из-за нарушений по АУСН), подайте уведомление через личный кабинет налогоплательщика или свой банк. Если же переходите на упрощенку из-за утраты права на АУСН, уведомьте ИФНС через личный кабинет налогоплательщика (ч. 5, 9 ст. 4 17-ФЗ).

И хотя в обычном случае вы можете подать заявление о переходе на УСН любым удобным способом, лучше отправить заявку в электронной форме. Уведомление можно сформировать и отправить в Экстерне. Так вы будете уверены, что все сделали без ошибок и отправили заявление в установленный срок — значит, можете начинать работу на упрощенке.

Заполнить, проверить и сдать декларацию по УСН через Контур.Экстерн

С Экстерном соблюдать требования законодательства легко. Учет, отчетность, электронные документы — всё в одном месте.

С Экстерном соблюдать требования законодательства легко. Учет, отчетность, электронные документы — всё в одном месте.

Упрощенная система налогообложения (УСН) предусматривает два варианта объекта налогообложения:

1. «Доходы» — налоги платятся с общей суммы заработанных денег без учёта расходов.

Ставка — 6% от всей полученной прибыли. Однако региональные власти имеют право снижать ставку вплоть до 1%, если деятельность ведется в приоритетных отраслях региона.

2. «Доходы минус расходы» (доходы, уменьшенные на величину расходов) — здесь сначала суммируются доходы, потом из них вычитаются официально подтвержденные расходы (например, закупка товара или аренда офиса). Уже с оставшейся разницы платят налог.

Ставка — 15% от чистой прибыли (разницы между доходами и расходами).

Да, 30 дней включая тридцатый день.

Сроки подачи уведомления о переходе на УСН такие:

— 30 дней с момента регистрации бизнеса;

— не позднее 15 числа месяца после месяца, в котором нарушили требования к применению АУСН (одновременно с уведомлением надо сообщить налоговой об утрате права на применение АУСН);

— до 31 декабря текущего года (УСН можно будет применять только с 1 января).

Рекомендую вам уточнить статус обработки отправленных документов, а также текущую систему налогообложения, напрямую у инспектора налоговой службы.

Утратила право работать на АУСН еще с самого начала 2023 года, но обнаружила это только сейчас в марте 2024. Как действовать?

В частном случае рекомендую обратиться в ФНС и уточнить возможность предоставить уведомление о переходе УСН на текущий момент — нередко инспекторы входят в положение и разрешают применять упрощенную систему даже если срок уведомления нарушен, но зависит от самого инспектора.

Если произошло нарушение требований, то действительно могли снять с АУСН. В ином случае рекомендую уточнить информацию в вашей налоговой инспекции, по какой причине произошла смена налогового режима.

В 2023 работали по Патенту , в 2024 планирую работать на УСН , а с апреля возобновить патент - как в этом случае указать признак налогоплательщика ?

Если это была УСН, то вам не нужно заполнять уведомление о переходе на УСН. Вы просто не получайте патент в начале 2024 года, работайте по УСН. Потом подаёте заранее заявление на получение патента, получайте патент, работайте по нему.

Если это была не УСН, то тогда имеет значение, собирайтесь ли вы закрывать ИП, а потом снова открывать. Если не собирайтесь, то при заполнении уведомления о переходе на УСН (форму N 26.2-1) укажите код признака налогоплательщика 3.

Единственный код, который указывается в уведомлении - код вашей инспекции ИФНС.

ИП зарегистрировано 7 апреля 2023, срок подачи заявления на усн 06 мая 2023 т.е 30 день в выходной, можно ли подать заявление в налоговую в 1 рабочий день после выходного?

Что делать, если не успели подать Уведомление о переходе на УСН в срок, можно посмотреть в статье.