Обновленный бланк 6-НДФЛ надо подавать уже по итогам I квартала 2024 года. Разбираемся, что изменили в расчете и когда его сдавать в 2024 году.

Какую форму 6-НДФЛ применять в 2024 году

ФНС утвердила новую форму расчета на 2024 год еще в сентябре 2023-го — Приказом от 19.09.2023 № ЕД-7-11/649@. Но в конце прошлого года внесли еще одно, весьма существенное изменение в порядок начисления и уплаты подоходного налога (Федеральный закон от 27.11.2023 № 539-ФЗ). С 2024 года налоговые агенты перечисляют налог на доходы физлиц в бюджет два раза в месяц, НДФЛ-уведомления тоже отправляют два раза в месяц. Новые сроки таковы (ст. 58, 226 НК РФ):

-

по НДФЛ за период с 1 по 22 число месяца — уведомляем налоговую до 25 числа, платим в бюджет до 28 числа текущего месяца;

-

по НДФЛ за период с 23 по последнее число месяца — уведомляем налоговую до 3 числа, платим в бюджет до 5 числа следующего месяца:

-

по НДФЛ за период с 23 по 31 декабря — уведомляем налоговую и платим в бюджет в последний рабочий день декабря.

Подробнее про эти и другие новшества по НДФЛ читайте в статье Изменения по НДФЛ с 2024 года.

Как отчитаться по 6-НДФЛ через Экстерн, читайте в статье

В связи с тем, что сроки уплаты НДФЛ изменились, налоговой службе потребовалось обновить и форму 6-НДФЛ. Сначала появилась рекомендованная форма расчета (письмо ФНС от 04.12.2023 № БС-4-11/15166). Затем, в начале 2024-го, опубликовали окончательный вариант расчета 6-НДФЛ, формат и порядок его заполнения (приказ ФНС от 09.01.2024 № ЕД-7-11/1@). Его и применяем в 2024 году.

Поправки в приказ ФНС № ЕД-7-11/649@, внесенные приказом № ЕД-7-11/1@, вступают в силу 9 апреля 2024 года. То есть расчет 6-НДФЛ за I квартал 2024 года подаем уже по новой форме.

При заполнении расчета данные по-прежнему нужно брать из налоговых регистров по НДФЛ (п. 1 ст. 230 НК РФ). Если численность работников налогового агента не больше 10 человек, он может подать 6-НДФЛ как на бумаге, так и в электронном виде. Если в штате компании или ИП больше 10 человек, придется отчитываться в электронной форме (п. 2 ст. 230 НК РФ, письмо ФНС от 15.11.2019 № БС-4-11/23242@). Заполнить и подать расчет можно через Контур.Экстерн — так вы будете точно уверены, что отправляете актуальный бланк 6-НДФЛ.

Что изменилось в 6-НДФЛ с 2024 года

Поскольку поправки к приказу ФНС от 19.09.2023 № ЕД-7-11/649@ потребовались из-за новых сроков перечисления НДФЛ, последние изменения связаны с введением шести сроков перечисления. Но это далеко не все, что изменили в форме расчета на 2024 год.

Основные изменения в новом 6-НДФЛ:

-

Обновили штрихкоды на всех страницах расчета.

-

В строке 020 раздела 1 теперь показываем сумму НДФЛ, подлежащую уплате с начала года. Раньше в этой строке отражали платеж за отчетный квартал.

-

В строке 030 раздела 1 также показываем налог, возвращенный физлицам с начала года, а не в отчетном квартале. Причем расшифровывать возвращенный НДФЛ надо не по конкретным датам, а сводно — в разрезе периодов удержания НДФЛ в соответствии со сроками перечисления налога в бюджет.

-

В разделе 1 появилось шесть сроков перечисления НДФЛ и шесть периодов возврата подоходного налога работникам. Для пятого и шестого сроков перечисления НДФЛ добавили строки 025 и 026. Для пятого и шестого срока возвращенного налога — строки 035 и 036.

-

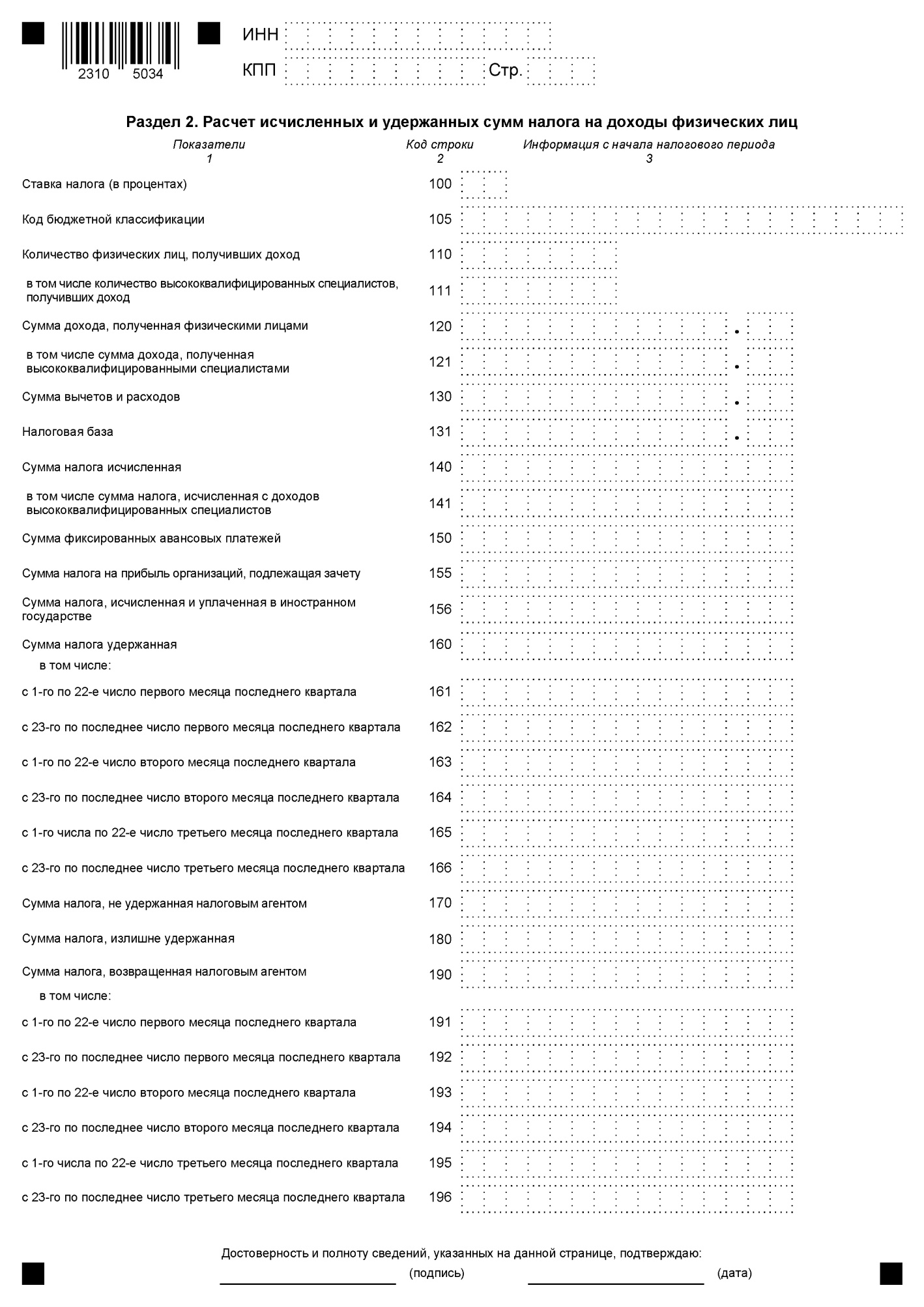

В разделе 2 теперь показываем НДФЛ в разбивке по шести периодам удержания и возврата. Удержанный налог (строка 160) расшифровываем по шести строкам — добавили строки 165 и 166. Для налога, возвращенного налоговым агентом (строка 190), добавили строки 195 и 196.

-

В разделе 2 больше нет разбивки по видам доходов — дивиденды, выплаты по трудовым договорам, оплата по ГПД. Строки 111, 112 и 113 исключили из формы.

-

В раздел 2 добавили новые строки: 131 «Налоговая база» и 156 «Сумма налога, уплаченная в иностранном государстве».

-

Из справки о доходах физлиц (Приложение к 6-НДФЛ) исключили строку «Сумма налога перечисленная». Но добавили другую строку — «Сумма налога, исчисленная и уплаченная в иностранном государстве».

-

Уточнили форму КНД 1175018 — справку о доходах и суммах налога, которую выдают на руки физлицам (Приложение № 4 к приказу ФНС № ЕД-7-11/649@). Здесь также добавили новую строку «Сумма налога, исчисленная и уплаченная в иностранном государстве» в раздел 5. По аналогии со справками-приложениями к расчету, строку о перечисленном НДФЛ также убрали. Еще в справке КНД 1175018 изменили название раздела 2: теперь он называется «Сведения о физическом лице — получателе дохода».

Приведем пример. Подоходный налог с 2024 года надо платить дважды в месяц, поэтому в расчет добавили строки для пятого и шестого сроков уплаты. Покажем, что указывать в строках первого и второго раздела 6-НДФЛ за I квартал 2024 года.

В разделе 1 отражаем НДФЛ, который подлежит перечислению в бюджет и возвращению работникам с 1 января по 31 марта.

В строке 020 показываем общую сумму НДФЛ к перечислению с начала года. Но поскольку отчитываемся за I квартал 2024 года, здесь будут начисления с 1 января по 31 марта. Дальше идет разбивка НДФЛ по срокам уплаты:

-

стр. 021 — 29.01.2024;

-

стр. 022 — 05.02.2024;

-

стр. 023 — 28.02.2024;

-

стр. 024 — 05.03.2024;

-

стр. 025 — 28.03.2024;

-

стр. 026 — 05.04.2024.

Затем в строке 030 отражаем НДФЛ, возвращенный работникам с начала года. В расчете за I квартал 2024 года это будет период с 1 января по 31 марта. Ниже построчно приводим разбивку по периодам возврата:

-

стр. 031 — НДФЛ, возвращенный с 1 по 22 января;

-

стр. 032 — возврат с 23 по 31 января;

-

стр. 033 — возврат с 1 по 22 февраля;

-

стр. 034 — возврат с 23 по 29 февраля;

-

стр. 035 — возврат с 1 по 22 марта;

-

стр. 036 — возврат с 23 по 31 марта.

В разделе 2 показываем доходы физлиц, начисленный, удержанный и возвращенный налог за I квартал 2024 года. Полностью необлагаемые доходы в 6-НДФЛ включать не надо.

В строке 100 отражаем ставку НДФЛ в процентах, в стр. 110 — количество физлиц, получивших доход в I квартале. Затем идут строки:

-

120 — общая сумма доходов за I квартал: зарплата, отпускные, больничные, премии и др. без уменьшения на НДФЛ и вычеты;

-

130 — вычеты: стандартные, социальные, имущественные;

-

131 — налоговая база: общая по всем физлицам;

-

140 — НДФЛ, исчисленный с налоговой базы.

Читайте по теме: Как отчитаться по новой 6‑НДФЛ — список возможностей в Экстерне

Дальше в строке 160 показываем налог, который удержали с 1 января по 31 марта с разбивкой по периодам:

-

стр. 161 — НДФЛ, удержанный с 1 по 22 января;

-

стр. 162 — удержание с 23 по 31 января;

-

стр. 163 — удержание с 1 по 22 февраля;

-

стр. 164 — удержание с 23 по 29 февраля;

-

стр. 165 — удержание с 1 по 22 марта;

-

стр. 166 — удержание с 23 по 31 марта.

НДФЛ в строке 160 может не совпадать с исчисленным налогом по строке 140. К примеру, так будет в отчетном квартале были доходы в натуральной форме, с которых не удержали подоходный налог.

В стр. 170 показываем сумму НДФЛ, которую не сможем удержать до 31 марта. К примеру, с подарка физлицу, которому вы не выплачивали денежный доход. В стр. 180 — переплата по НДФЛ (излишнее удержание), которую не сможете вернуть до 31 марта. А в стр. 190 — НДФЛ, возвращенный с 1 января по 31 марта, с разбивкой по периодам:

-

стр. 191 — НДФЛ, возвращенный с 1 по 22 января;

-

стр. 192 — возврат с 23 по 31 января;

-

стр. 193 — возврат с 1 по 22 февраля;

-

стр. 194 — возврат с 23 по 29 февраля;

-

стр. 195 — возврат с 1 по 22 марта;

-

стр. 196 — возврат с 23 по 31 марта.

По аналогии заполняйте 6-НДФЛ за другие периоды — полугодие, 9 месяцев, год. В разбивках по периодам указывайте сроки НДФЛ, установленные для отчетного квартала. В годовом 6-НДФЛ сформируйте справки о доходах.

Раздел 1 6-НДФЛ нужно заполнять по каждому КБК, а раздел 2 — и по каждому КБК, и по каждой ставке подоходного налога. Разница между удержанным и возвращенным НДФЛ в 1 и 2 разделах должна совпадать.

Отчитайтесь легко и без ошибок

Удобный сервис для подготовки и сдачи отчетов через интернет.

В какой срок сдавать 6-НДФЛ в 2024 году

Несмотря на изменения в порядке уплаты подоходного налога, сроки сдачи 6-НДФЛ не изменились. Расчет нужно сдавать до 25 числа следующего месяца после отчетного квартала и до 25 февраля по итогам года (п. 2 ст. 230 НК РФ). Если последний день сдачи выпадает на выходной, его переносят на ближайшую рабочую дату (п. 7 ст. 6.1 НК РФ).

Сроки отчетности-2024 по НДФЛ:

| Отчетный период | Срок сдачи 6-НДФЛ |

|---|---|

|

I квартал |

25.04.2024 |

|

Полугодие |

25.07.2024 |

|

9 месяцев |

25.10.2024 |

|

2024 год |

25.02.2025 |

Читайте также:

С Экстерном соблюдать требования законодательства легко. Учет, отчетность, электронные документы — всё в одном месте.

С Экстерном соблюдать требования законодательства легко. Учет, отчетность, электронные документы — всё в одном месте.

Так все таки как верно заполнять, начисления за какой период брать?

В 2023 году в этой строке указываются данные нарастающим итогом с 01.01 текущего года. В случае отчета за первый квартал: за период с 1 января до 31 марта. В случае отчета за полугодие: за период с 1 января по 30 июня. За другие периоды аналогично.

Если вы удерживали с работников налог с 23 по 31 марта, показатели строки 160 в разделе 2 и строки 020 в разделе 1 будут разными. ФНС подтвердила такую позицию в письме № ЗГ-3-11/3160@ от 06.03.2023.

А то мы тут с коллегами спорим. Чуть не дошло до поножовщины))

Если зарплата у вас начислена 31 марта, но выплата будет только в апреле, то в 110 строку за 1 квартал она не включается.

Условно, если за этот квартал у вас начисление 200000 рублей, из которых фактически выплачено только 150000, то в 110 строке должна стоять последняя сумма — 150000.

Выплаченные 50000 в апреле попадут уже в отчёт за полугодие.