2023 год можно назвать годом НДФЛ: будет много изменений в порядке расчета и уплаты, в отчетности и сроках. А еще на подходе новые лимиты, компенсации и даже новый социальный вычет. Расскажем обо всем подробно.

В этой статье:

- С зарплатного аванса будем удерживать НДФЛ

- Новые сроки уплаты и ежемесячные уведомления

- Разрешена уплата НДФЛ из средств работодателя

- Изменится срок сдачи и форма 6-НДФЛ

- Новая 3-НДФЛ

- НДФЛ 15% начнем считать с совокупной налоговой базы

- Установлены коды доходов, вычетов и выплат для АУСН

- Изменится состав регистра по НДФЛ

- Вычет за лечение и фитнес — до 24 лет

- Изменения по НДФЛ — ближайшие планы

О главных изменениях по НДФЛ, которые уступили в силу в 2024 году, читайте в статье.

Отчитайтесь легко и без ошибок

Удобный сервис для подготовки и сдачи отчетов через интернет.

С зарплатного аванса будем удерживать НДФЛ

С 2023 года поменяется дата признания дохода в виде зарплаты, поэтому работодатели будут считать и уплачивать НДФЛ с аванса. Вот как выглядят новые и старые правила:

| Дата получения дохода | В какой момент удержать налог | Регулирующая норма | |

|---|---|---|---|

| Порядок до 2023 года | Последний день месяца, за который начислен заработок. Пока месяц не закончился, доход считается неполученным | При окончательном расчете за месяц | п. 2 ст. 223 НК РФ (не действует с 2023 года) |

| Порядок с 2023 года | День выплаты зарплаты | При каждой выплате денег сотруднику — и с аванса, и со второй части зарплаты | подп. 1 п. 1 ст. 223 НК РФ |

Таким образом, с 2023 года вид дохода не будет иметь значения, главное — в какой период исчислен и удержан налог. Это касается любых доходов — в виде зарплаты, отпускных, больничных.

Пример. В компании установлены сроки выплаты аванса — 25 число текущего месяца, зарплаты — 10 число следующего месяца. По новым правилам за январь 2023 года удержать НДФЛ нужно и 25.01.2023 — с аванса, и 10.02.2023 — с окончательного расчета.

Новые сроки уплаты и ежемесячные уведомления

Со следующего года НДФЛ будем платить одним платежом, на один КБК и в единый срок — до 28 числа каждого месяца (п. 6 ст. 226 НК РФ в ред. 263-ФЗ). Но есть особые правила для декабря. Исключение — налог с доходов иностранцев, которые трудятся в РФ по найму (ст. 227.1 НК РФ), он в единый платеж не входит.

Читайте также: Как изменится уплата налогов в 2023 году: обязательный единый налоговый платеж

А еще для работодателей вводится новая обязанность — придется подавать в ИФНС уведомления об исчисленном налоге.

Подробности по срокам смотрите в таблице:

| Период удержания НДФЛ | Срок перечисления НДФЛ (п. 6 ст 226 НК РФ в ред. 263-ФЗ) |

Срок подачи уведомления (п. 9 ст. 58 НК РФ в ред. 263-ФЗ) |

|---|---|---|

| С 1 по 22 января | Не позже 28 января | Не позже 25 января |

| С 23 числа предшествующего месяца по 22 число текущего месяца | Не позже 28 числа текущего месяца | Не позже 25 числа текущего месяца |

| С 23 по 31 декабря | Не позже последнего рабочего дня календарного года | |

Пример. Установленный срок выплаты аванса в организации — 24 число. В этом случае перечислить НДФЛ в бюджет, например, с аванса за февраль 2023 года надо не позднее 28.03.2023, а подать уведомление (с учетом переноса срока из-за выходных) — не позднее 27.03.2023.

А если дата выплаты аванса установлена на 21 число, то крайний день уплаты НДФЛ с февральского аванса будет на месяц раньше — 28.02.2023, а срок подачи уведомления — 27.02.2023.

Форма уведомления об исчисленном налоге утверждена Приказом ФНС от 02.03.2022 № ЕД-7-8/178@ (КНД 1110355). Но ее налоговики собираются скоро обновить — уже подготовлен проект приказа. Планируется, что будет удалена строка, где указывается срок уплаты налога, зато добавят две новые строчки: для кода отчетного (налогового) периода и для отчетного года. И еще хотят утвердить порядок заполнения уведомления.

Уведомление в электронном виде можно передать в налоговую через Экстерн или через личный кабинет налогоплательщика. Работодатели, сдающие отчетность на бумаге, могут подать форму в бумажном виде.

Автоматизируйте работу с сотрудниками: рассчитывайте зарплату, больничные, отпускные, оформляйте кадровые документы прямо в Экстерне

Разрешена уплата НДФЛ из средств работодателя

С 2023 года отменяется п. 9 ст. 226 НК РФ, запрещающий налоговым агентам уплачивать НДФЛ из собственных средств. Изменения связаны с переходом на уплату бюджетных платежей через единый налоговый счет (ЕНС).

Это значит, что переводить деньги на ЕНС для уплаты НДФЛ можно будет до удержания налога. При этом платеж налоговики спишут в момент возникновения обязанности по уплате — 28 числа или в последний рабочий день года.

Изменится срок сдачи и форма 6-НДФЛ

Со следующего года многие налоговые отчеты будем сдавать не позже 25 числа по окончании соответствующего периода (п. 2 ст. 230 НК РФ в ред. 263-ФЗ). Сроки по 6-НДФЛ будут выглядеть так:

| Период | Срок подачи до 2023 года | Срок подачи с 2023 года |

|---|---|---|

| Отчет за квартал, полугодие, 9 месяцев | Не позже последнего числа месяца, идущего за отчетным периодом | Не позже 25 числа месяца, идущего за отчетным периодом |

| Отчет за год | Не позже 1 марта года, идущего за отчетным годом | Не позже 25 февраля года, идущего за отчетным годом |

В обновленной форме 6-НДФЛ учтены переход на ЕНП и новые сроки платежей. Она утверждена приказом ФНС от 29.09.2022 № ЕД-7-11/881@.

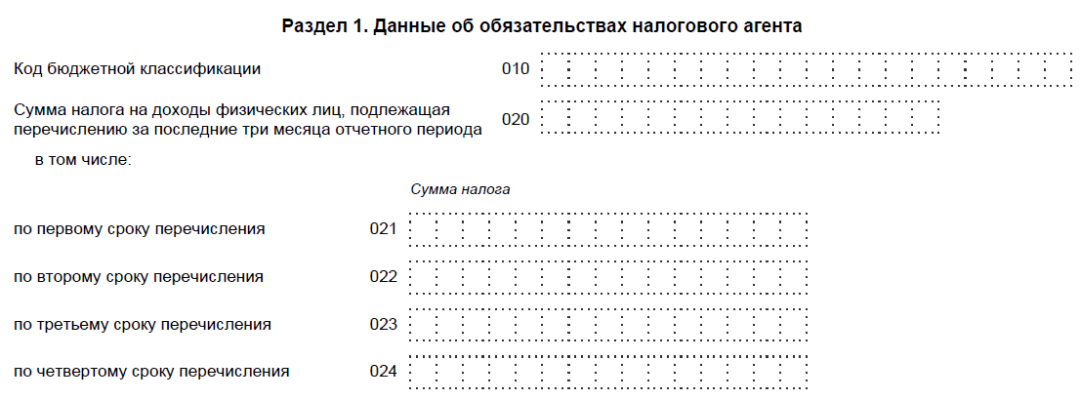

В разделе 1 серьезно изменится блок с НДФЛ, удержанным за последние три месяца:

- в строке 020 будем показывать НДФЛ, подлежащий перечислению за последние три месяца;

- в строках 021–024 будем делить сумму из строки 020 по срокам перечисления, которые приведены в порядке заполнения.

В 2022 году в 6-НДФЛ попадает налог, удержанный до последнего числа отчетного периода. Например, в отчете за 1 квартал — НДФЛ, удержанный с 1 января по 31 марта. А с 2023 года в расчет за 1 квартал будет попадать налог, подлежащий перечислению с 1 января по 22 марта.

Подробно изменения формы, формата и порядка заполнения 6-НДФЛ мы разобрали в статье «6‑НДФЛ с 2023 года — обзор изменений в форме».

Новая 3-НДФЛ

Налоговики разработали новый бланк декларации 3-НДФЛ, который будем применять с отчетности за 2022 год:

- изменилось приложение к Разделу 1, оно станет заявлением о возврате переплаты по НДФЛ, сейчас — о зачете (возврате) переплаты. В заявлении можно будет указывать нескольких банковских счетов.

- учтены поправки в законодательство, связанные с предоставлением вычетов.

А раз обновится форма, то изменится и порядок ее заполнения, а также электронный формат.

НДФЛ 15% начнем считать с совокупной налоговой базы

С 2023 года НДФЛ по прогрессивной шкале исчисляется из совокупности налоговых баз. Сейчас ставка 15% применяется к каждой налоговой базе отдельно (п. 3 ст. 2 Федерального закона от 23.11.2020 № 372-ФЗ).

Пример. Алексей за 2023 год получил зарплату 4 млн рублей и выиграл в лотерею 2 млн рублей. Рассчитаем сумму дохода, к которому будет применяться ставка 15%.

Совокупная налоговая база в нашем примере равна 6 млн рублей (4 млн рублей + 2 млн рублей).

Установленный законом предел, свыше которого применяется ставка 15%, — 5 млн рублей. Поэтому по повышенной ставке в 2023 году будем считать НДФЛ с 1 млн рублей (6 млн рублей – 5 млн рублей).

А вот если бы доход был получен в 2022 году, ставка 15% не применялась бы, т. к. каждая налоговая база в этом примере не превышает 5 млн рублей.

Установлены коды доходов, вычетов и выплат для АУСН

Компании и ИП на АУСН не обязаны сами считать НДФЛ, однако они все равно исполняют обязанности налоговых агентов. Рассчитывает НДФЛ за них уполномоченный банк, но для этого ему необходимо передать сведения по сотрудникам.

В связи с этим Приказом ФНС от 07.06.2022 № ЕД-7-11/473@ для спецрежима АУСН утверждены коды:

- видов доходов;

- видов вычетов;

- выплат, освобождаемых от взносов.

Эти коды необходимо указывать при передаче сведений в банк.

Изменится состав регистра по НДФЛ

Налоговые агенты самостоятельно разрабатывают форму регистра по НДФЛ. Но есть ряд обязательных требований — они установлены п. 1 ст. 230 НК РФ.

Сейчас регистр по НДФЛ должен содержать в том числе дату перечисления налога в бюджет и реквизиты соответствующей платежки. С 2023 года этих сведений в регистрах не будет, так как их исключили из п. 1 ст. 230 НК РФ в ред. 263-ФЗ.

Вычет за лечение и фитнес — до 24 лет

С доходов за 2022 год соцвычеты за медуслуги и спортивные занятия можно применять, пока ребенку не исполнится 24 года, при условии, что он учится очно (ст. 219 НК РФ в ред. Федерального закона от 14.07.2022 № 323-ФЗ). Вычет дается родителям, усыновителям и попечителям, оплатившим лечение или спорт.

Напомним, что до принятия поправок до 24 лет действовали вычеты на обучение и стандартный, а на лечение и фитнес — только до 18 лет.

Отчитайтесь легко и без ошибок

Удобный сервис для подготовки и сдачи отчетов через интернет.

Изменения по НДФЛ — ближайшие планы

И еще несколько новшеств, которые могут вступить в силу в самое ближайшее время. Большинство из них предусмотрено проектом Минфина «Основные направления бюджетной, налоговой и таможенно-тарифной политики на 2023 год и плановый период 2024 и 2025 годов».

Компенсации дистанционщикам

С 2023 года чиновники хотят установить лимит для компенсаций удаленным сотрудникам за использование в работе личного имущества: телефонов, компьютеров, интернета. От НДФЛ освобождается 35 рублей за рабочий день, то есть чуть больше 700 рублей в месяц. Подтверждающие документы от сотрудника на эту сумму не нужны. Соответствующая норма появится в п. 1 ст. 217 НК РФ.

Сейчас норматива нет, компания может установить в своих НПА любую сумму компенсации, которая при наличии подтверждающих документов не будет облагаться НДФЛ.

Социальный пенсионный вычет

В НК РФ может появиться ст. 231.2 НК РФ, устанавливающая новый вид социальных вычетов. На этот раз — работающим пенсионерам. Они смогут вернуть половину НДФЛ со своей зарплаты за календарный год, максимум — 25 тыс. рублей.

Чтобы получить вычет, пенсионер по окончанию календарного года должен подать в свою ИФНС заявление и декларацию 3-НДФЛ. Если с документами все будет в порядке, налоговики вернут НДФЛ в течение месяца с даты подачи заявления.

НДФЛ с выплаты заграничным дистанционщикам

В новых подп. 6.2 и 6.3 п. 1 ст. 208 хотят закрепить порядок налогообложения выплат дистанционщикам, выполняющим трудовые обязанности за пределами РФ. Согласно поправкам, доходы людей, живущих за границей и работающих удаленно в российских компаниях или иностранных обособках, зарегистрированных в РФ, будут облагаться НДФЛ. Причем по высокой ставке: для нерезидентов, живущих более 180 дней за рубежом, она составляет 30%.

По прежнему не придется платить НДФЛ, если человек трудится за рубежом в филиале российской фирмы.

Не будет лимита по выигрышам

Из НК РФ собираются исключить подп. 5 п. 1 ст. 228, устанавливающий лимит по выигрышам в 15 000 рублей, до которого физлицо уплачивает НДФЛ с дохода самостоятельно. Это значит, что со всех выигрышей рассчитывать НДФЛ будет налоговый агент-организатор азартных игр. Ставки для таких доходов — 13% для резидентов, 30% — для нерезидентов.

Нормирование «разъездных» суточных

Суточные разъездным работникам и сотрудникам, чья работа проходит в пути, будут нормировать — как для НДФЛ, так и для страхвзносов. Такое правило появится в п. 2 ст. 422 НК РФ. Необлагаемый лимит будет, как при командировках, — 700 рублей в день.

Такую же сумму установят для вахтовиков по надбавке за вахтовый метод работы. Сейчас ни «разъездные» суточные, ни вахтовые надбавки не облагаются НДФЛ и взносами.

Зарубежные фирмы без обособок будут агентами по НДФЛ

В НК РФ появятся новые нормы — подп. 1.1 ст. 226 и п. 6 ст. 230, которые обяжут иностранные компании, не имеющие филиалов и представительств, уплачивать НДФЛ с выплат российским исполнителям и сдавать отчетность по этому налогу.

Сейчас такие фирмы не удерживают НДФЛ и не отчитываются, налог платит физлицо самостоятельно.

Вычет на недееспособных детей без ограничения по возрасту

В подп. 4 п. 1 ст. 218 НК РФ внесут поправки, устанавливающие, что люди, на обеспечении которых находятся недееспособные дети или подопечные, имеют право на стандартный вычет без ограничения по возрасту ребенка.

Новая форма для социальных вычетов

Налоговики подготовили проект с новыми формой и форматом заявления о получении налоговых соцвычетов по НДФЛ. Напомним, что с 2023 года вычеты по расходам на обучение, медуслуги, фитнес и др. можно будет получить в упрощенном порядке — без подачи декларации 3-НДФЛ. Все необходимые документы о расходах инспекторы получат от организаций, оказывающих соответствующие услуги, а сведения об уплаченном НДФЛ — из отчетности работодателей. То есть порядок будет такой же, какой предусмотрен для имущественных и инвестиционных вычетов.

Планируемая дата начала применения новой формы — 1 января 2023 года.

Компенсации волонтерам освободят от НДФЛ

В Федеральный закон от 11.08.1995 № 135-ФЗ «О благотворительной деятельности и добровольчестве (волонтерстве)» и в ст. 217 НК РФ собираются внести поправки, освобождающие от НДФЛ компенсацию услуг связи добровольцам (волонтерам). Ожидается, что эти новшества будут применяться к доходам граждан, полученным начиная с налогового периода 2023 года.

С Экстерном соблюдать требования законодательства легко. Учет, отчетность, электронные документы — всё в одном месте.

С Экстерном соблюдать требования законодательства легко. Учет, отчетность, электронные документы — всё в одном месте.

Уволимся, разгонят налоговую, и банковская система легко с каждого платежа будет удерживать "в бюджет" n-й %. Видимо к этому ведут

Да и не нужен больничный лист для получения вычетов по НДФЛ...

новые уведомления на каждый налог и взнос по сроку.

Да.бухгалтер нынче загнанная лошадь(если бух в единственном лице в фирме,то ты сотрудник без права на отдых(отпуск),больничный... Весело!!!

вот выдержка из статьи: А с 2023 года в расчет за 1 квартал будет попадать налог, подлежащий перечислению с 1 января по 22 марта.

Каким образом теперь будет выглядеть квартал?????

1 кв. с 01.01.2023 по 22.03.2023?

2 кв. с 23.03.2023 по 22.06.2023?

3 кв. с 23.06.2023 по 22.09.2023?

4 кв????????????????? по 22.12.2023????????? Если это так, то куда "впихивать" период с 23.12.2023 года???????? а форму 2-НДФЛ, которая предусмотрена в годовой 6-НДФЛ, КАКИМ образом заполнять?????????

А если все-таки квартал оставят в прежнем виде, то вопросов станет еще больше!!!!!!!!

021 — 23.09—22.10

022 — 23.10—22.11

023 — 23.11—22.12

024 — 23.12—31.12

Налог, удержанный с 23.12 по 31.12 2023, должен быть перечислен в последний рабочий день 2023 года. В этот же срок подается уведомление.

Форма 2-НДФЛ по итогам 2022 года заполняется по-старому, а об отчете за 2023 год пока совсем рано говорить, может что-то поменяться.

Или еще из этой же статьи: организаторы лотерей — налоговые агенты и должны удерживать НДФЛ с любой суммы выигрыша. Алексей выиграл 2 млн. По какой ставке удерживает НДФЛ организатор лотереи? Алексей должен ему про 4 млн. зарплаты докладывать???

Таким образом, каждый налоговый агент исчисляет НДФЛ по своим доходам. Учредитель, являющийся налоговым агентом, в соответствии с п. 3 ст. 214 определяет сумму НДФЛ с дивидендов без учета сумм других видов дохода из других источников доходов (других налоговых баз).

По окончании года ФНС сведет информацию о доходах физлица за год, и если получится, что общая сумма доходов превысила 5 млн руб., направит физлицу уведомление (п. 6 ст. 228 НК РФ, Письмо Минфина от 11.06.2021 № 03-04-05/46440). И тогда налогоплательщик сам заплатит недостающую сумму до 1 декабря следующего года.